фрс

Мер финансовых властей США уже недостаточно, чтобы предотвратить падение рынков?

- 08 марта 2019, 13:00

- |

Объем резервов банковского сектора США продолжил увеличиваться.

Данный рост происходит на фоне снижения баланса ФРС. С начала января объем резервов увеличился почти на 130 млрд долларов, в то время как сумма активов Федрезерва сократилась на 89 млрд долларов.

Объем резервов банков США (млн дол.)

Источник: ФРС

Объем размещенных средств коммерческих банков на счетах у регулятора снижался на протяжении всего прошлого года. Совпадение или нет, но рост волатильности на фондовом рынке резко подрос в 2018 г. Похожая картина наблюдалась и в 2015-2016 гг., но тогда ситуацию спасли центральные банки Европы, Японии и Китая.

Кроме того, отскок стоимости акций совпал по времени со стабилизацией объемов резервов, а в последние две недели они и вовсе перешли к росту.

Правда, до максимумов 2014 г. банкам необходимо восстановить резервы аж на 1,1 трлн долларов, что им вряд ли удастся пока ФРС сокращает баланс. Смогут ли рынки установить новые рекорды без этих средств?!

( Читать дальше )

- комментировать

- Комментарии ( 0 )

«Король облигаций» Билл Гросс призывает ФРС печатать больше денег, чтобы было «как у японцев»

- 04 марта 2019, 18:23

- |

Дефляция является серьезной угрозой и реальным вызовом мировым центробанкам, уверен бывший «король облигаций» Билл Гросс. Раньше инвестор-миллиардер был известен жесткой критикой программы QE, которую он называет печатанием денег.

Вчера 74-летний Билл Гросс, один из основателей PIMCO*, закончил свою карьеру на Wall Street и дал интервью Bloomberg TV. В нем инвестор выразил восхищение монетарной политикой Банка Японии и сообщил, что правительству США следует подумать об удвоении дефицита своего бюджета.

Будучи одним из крупнейших инвесторов на долговом рынке, господин Гросс регулярно публиковал статьи на тему монетарной и фискальной политики, в которых критиковал дефициты бюджета, политику нулевых ставок и программу количественного смягчения (QE). По его прогнозу, эти факторы должны были спровоцировать огромную инфляцию, однако этого не произошло.

Теперь миллиардер, по его собственному признанию, пересмотрел свои взгляды. Он все еще считает, что политика низких ставок сильно искажает соотношение риска-доходности в рыночной экономике, но признает, что правительство США и ФРС следует встать плечом к плечу в борьбе с дефляционными рисками, которые он видит в стареющем населении и появлении такого монстра, как Amazon.

( Читать дальше )

Добрый вечер! Каким сигналом для фондового рынка США будет являться понижение учетной ставки ФРС, бычьи или медвежьим и почему (несколько тезисов или график)?

- 03 марта 2019, 23:02

- |

Вайдман наступает на пятки Драги. Обзор на предстоящую неделю от 03.03.2019

- 03 марта 2019, 22:42

- |

По ФА…

1. Заседание ЕЦБ

Многочисленные инсайды свидетельствует о готовности ЕЦБ объявить о запуске стимулов в виде новых раундов LTROs, а также через изменение указаний по ставкам в «руководстве вперед» с формулировки «ставки будут на текущих уровнях до конца лета 2019 года» на гарантию сохранения ставок неизменными до конца 2019 года или до 2 квартала 2020 года.

Но члены ЕЦБ сначала хотят дождаться результата выборов в Европарламент в конце мая для понимания личности главы нового ЕЦБ, т.к. не решаются на дальнейшие шаги по смягчению политики за пределами полномочий Марио Драги.

Такой подход позволит сохранить преемственность политики после ухода Драги с поста главы ЕЦБ в октябре текущего года, т.к. новые стимулы будут приняты с учетом мнения нового главы ЕЦБ, в противном случае ЕЦБ может потерять доверие рынков, если позиция нового главы ЕЦБ будет противоречить решениям, принятым ранее.

Особенно сие актуально в случае, если Драги сменит глава Бундесбанка Вайдман, который имеет ярко ястребиный взгляд на политику ЕЦБ.

( Читать дальше )

QE от американских корпораций в действии, сколько времени осталось у ФРС?

- 03 марта 2019, 20:54

- |

На ZeroHedge выложили интересный материал о размещении корпоративного долга крупными американскими компаниями, ведущими активную зарубежную деятельность. Ранее, эти компании выпускали свои облигации на внутреннем рынке для фондирования дивидендных выплат и байбеков с целью избежать повышенного налогообложения в случае перевода прибыли от деятельности вне США в родную страну. Трамп очень вовремя начал свою налоговую реформу и это позволило компаниям фондировать внутренние операции за счет иностранного кеша. Выпуск долговых обязательств таких крупных компаний, как Microsoft, Cisco, Apple, Qualcomm, Alphabet (Google) и т.д., снизился до нуля, начиная с 2018 года.

(Выпуск корпоративных облигаций крупными компаниями в США, млрд. долл.)

А это, в свою очередь, стало дополнительным источником ликвидности на внутреннем рынке. Которая очень нужна в условиях ведущегося активного сокращения баланса ФРС (которое в реальности составляет не $50 млрд в мес., а только $36,2 млрд в среднем с октября 2018):

( Читать дальше )

Выступление Пауэлла вышло в 17:45. Основные моменты

- 26 февраля 2019, 18:11

- |

* Несмотря на то, что экономика сильна, ФРС заметила в последние месяцы некоторые противоречивые сигналы

* Некоторые экономические данные стали слабее, рост ВВП 2019 будет слабее 2018, но все еще крепок

* Шатдаун правительства окажет слабый эффект на экономику

* Есть признаки более сильного роста зарплат, инфляция будет около 2%

* ФРС оценивает надлежащий тайминг и подход, чтобы остановить сокращение баланса

===============================================

Ответы на вопросы:

* Разумная начальная точка для баланса ФРС = $1 трлн + буффер (сейчас его размер $4 трлн)

* Спрос на резервы не вернется к докризисному уровню

* Рост зарплат пока не проблема для инфляции

Ахтунг! выступление Пауэлла в 18:00 мск

- 26 февраля 2019, 17:34

- |

Обычно текст выступления выкладывается целиком на сайте ФРС, а потом уже, после его прочтения, сенаторы могут задать ему вопросы.

В целом мы конечно уже отвыкли смотреть за океан, но все же напомню, что выступает глава ФРС скоро, теоретически может и подвигать рынки.

Как Кривая Филлипса сыграла злую шутку с ФРС

- 26 февраля 2019, 14:02

- |

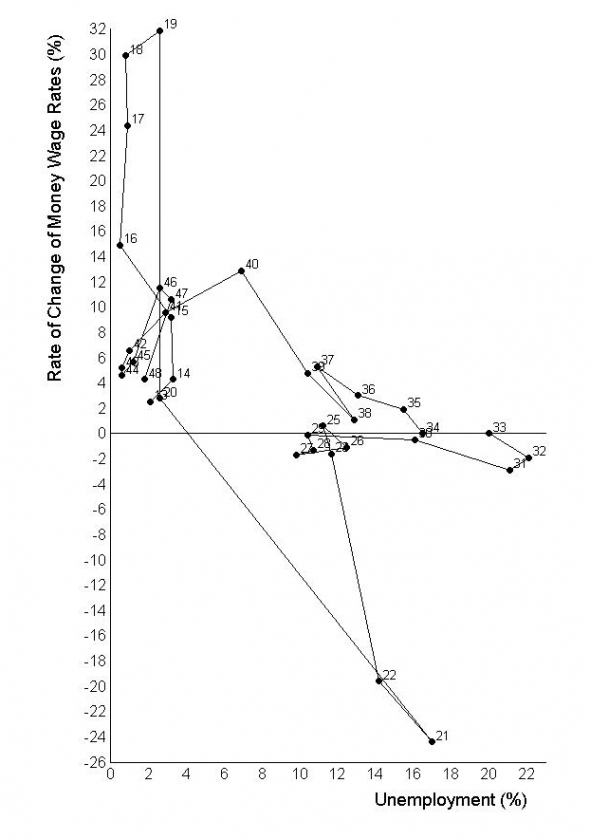

Как вы знаете, ФРС в процессе выработки решений по монетарной политике сталкивается с поиском «каноничного» оптимума инфляция vs. Безработица (inflation-unemploymenttradeoff). Поиск компромисса опирается на известную в среде экономистов отрицательную взаимосвязь между инфляцией и безработицей, называемую «кривой Филлипса».

Начало ее исследований было заложено новозеландским экономистом Уильямом Филлипсом, который исследовал линейную связь между темпом роста зарплат и безработицы в Британии почти за сто лет, и обнаружил обратную зависимость между этими двумя макроэкономическими параметрами. Тогда она выглядела вот так:

Считается, что рост зарплат является «прекурсором» потребительской инфляции. Такой вывод опирается на замечание Кейнса, что с ростом доходом должно расти и потребление, правда нелинейно, как за счет насыщения, так и за счет преобладания мотива сбережения.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал