фрс

Точка невозврата все ближе?

- 23 сентября 2018, 13:32

- |

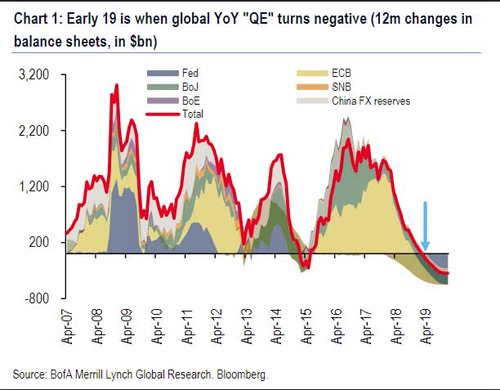

На ZeroHedge выложили огромную обзорную статью по состоянию долгового рынка в Штатах. Там, помимо всего прочего, есть пара интересных графиков на которые стоит внимательно посмотреть. Во-первых, как напоминание, QE от центробанков ведущих стран мира будет закончено в начале следующего года. Это хорошо видно из графика ниже (BoJ — ЦБ Японии, BOE — Англии, SNB — Швейцарии). Изменение их совокупного баланса год к году впервые за последнее 10-летие уйдет в отрицательную зону.

Во-вторых, в конце статьи выложен обзорный график с динамикой доходности 10-летних трежерис за последние несколько десятилетий. На нем хорошо видно, что она длительное время находится в сформировавшемся нисходящем канале, при этом достижение верхней границы этого канала провоцирует очередной кризис. Так вот, в настоящее время мы вновь находимся на верхней границе этого канала и ФРС продолжает ужесточать свою монетарную политику.

( Читать дальше )

- комментировать

- ★10

- Комментарии ( 13 )

Новостной бриф (нефть/золото/акции/евро/биткоин)

- 21 сентября 2018, 08:12

- |

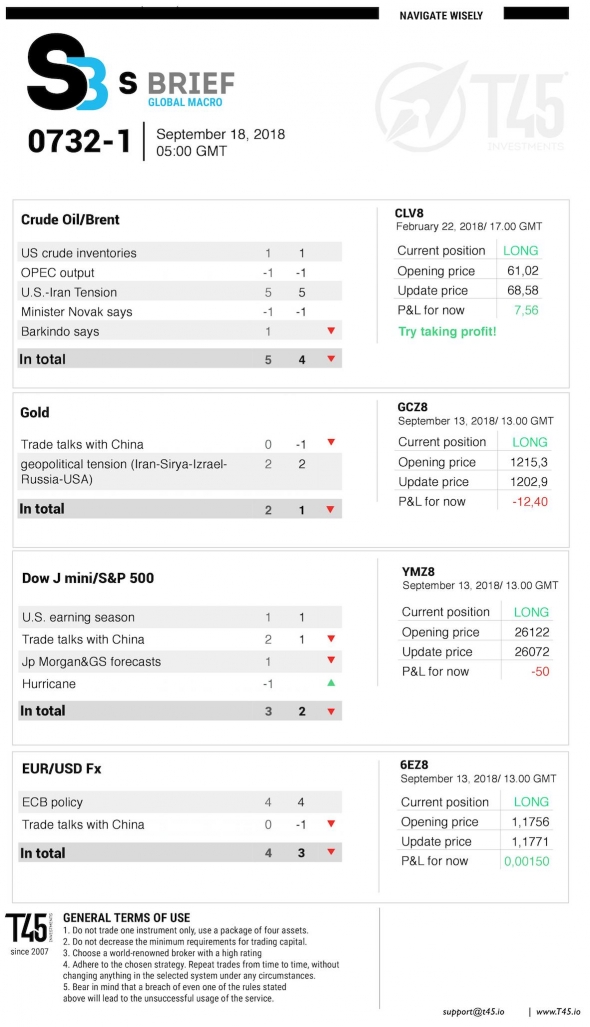

Доброго дня всем читателям, спасибо за то, что следите за брифами! :)

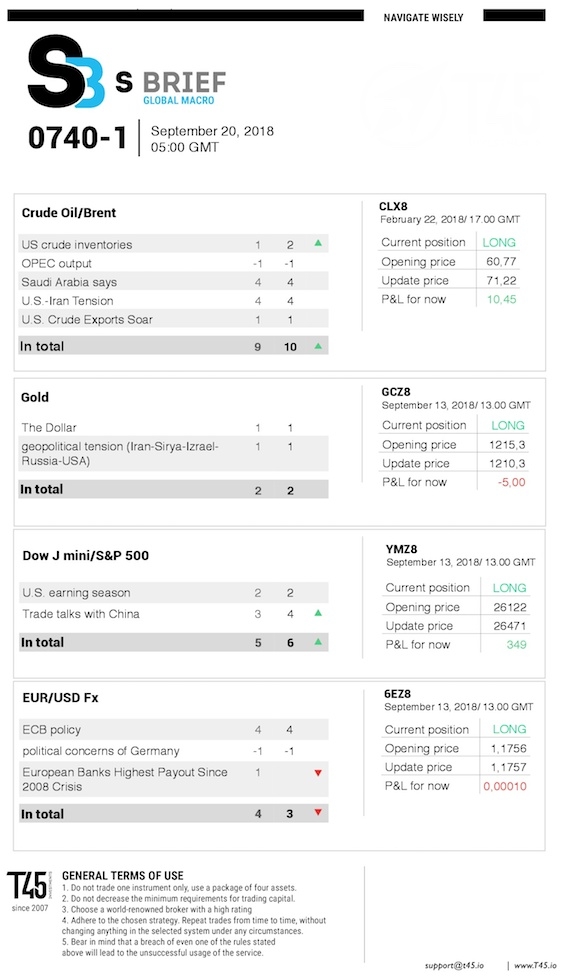

— по нефти: лонг с 22 февраля (4 обновление) — новостной фон 10 баллов — остаемся в покупке

— по золоту: лонг с 13 сентября (3 обновление) — новостной фон 2 балла — остаемся в покупке

— по Dow и SP500: лонг с 13 сентября (3 обновление) — новостной фон 6 баллов — остаемся в покупке

— по евро: лонг с 13 сентября (3 обновление) —новостной фон 3 балла — остаемся в покупке

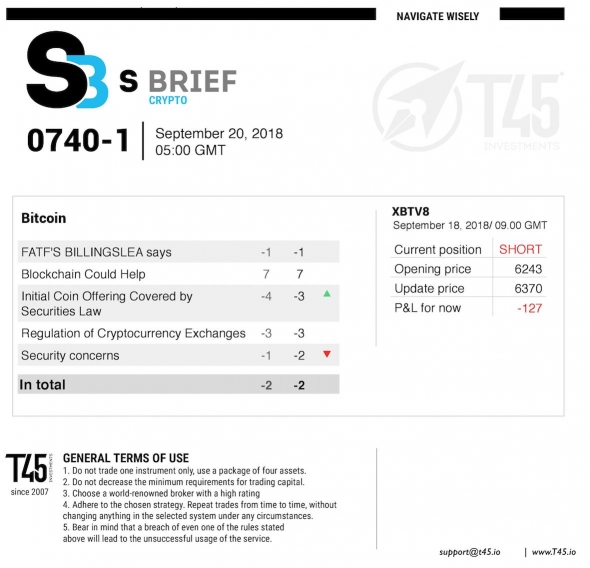

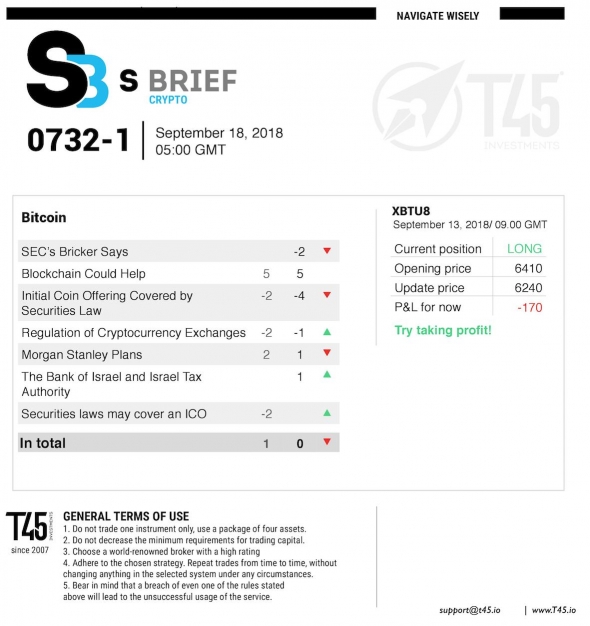

— по биткоину: шорт с 18 сентября (2 обновление) —новостной фон -2 балла — остаемся в продаже

EM снова популярны? Неужели

- 20 сентября 2018, 11:17

- |

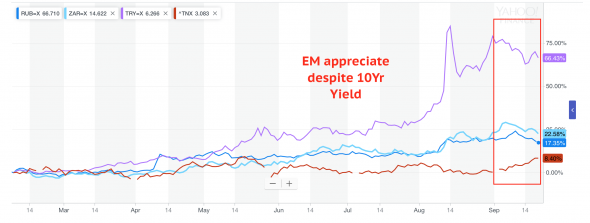

По традиции возникшей после долгого периода QE, всякий раз когда доходность по казначейским облигациям резко росла, первой линией пострадавших выступали развивающиеся рынки. Номинальным объяснением этого служила долговая неустойчивость этих стран, из-за высоких темпов внешних заимствований во период низких ставок и последующего разворота ФРС. Связь похоже существовала пока это кому-то было удобно, ведь многие наверно заметили, что последний случай прорыва доходности до 3% и новости о торговой эскалации не вызвали паники на EM. Наоборот это сопровождалось переходом капитала, «сидевшего» в американских облигациях, на развивающиеся рынки, что было выражено в соответствующем укреплении лиры, ранда, рубля и других валют против доллара.

Один из самых крупных ETF, специализирующийся на бумагах с фиксированной доходностью на развивающихся рынках, JP Morgan JEML ETF, зафиксировал приток в размере 169 млн. долларов с начала сентября. Нужно отметить, что за четыре прошедших месяца он продал четверть своих активов.

( Читать дальше )

Новостной бриф (нефть/золото/акции/евро/биткоин)

- 19 сентября 2018, 08:02

- |

Доброго дня всем читателям, спасибо за то, что следите за брифами! :)

— по нефти: лонг с 22 февраля (4 обновление) — новостной фон 4 балла — остаемся в покупке

— по золоту: лонг с 13 сентября (3 обновление) — новостной фон 1 балл — остаемся в покупке

— по Dow и SP500: лонг с 13 сентября (3 обновление) — новостной фон 2 балла — остаемся в покупке

— по евро: лонг с 13 сентября (3 обновление) —новостной фон 3 балла — остаемся в покупке

— по биткоину: лонг с 13 сентября (2 обновление) —новостной фон 0 баллов — остаемся в покупке

#1 Новостной бриф (нефть/золото/акции/евро/биткоин)

- 18 сентября 2018, 07:56

- |

Уважаемые коллеги, с 18 сентября 2018 года наш аналитический продукт в свободном доступе будет транслироваться с задержкой 24 часа.

Для получения онлайн-доступа свяжитесь с нами aka@t45.io

Доброго дня всем читателям, спасибо за то, что следите за брифами! :)

— по нефти: лонг с 22 февраля (4 обновление) — новостной фон 5 баллов — остаемся в покупке

— по золоту: лонг с 13 сентября (3 обновление) — новостной фон 0 баллов — остаемся в покупке

— по Dow и SP500: лонг с 13 сентября (3 обновление) — новостной фон 2 балла — остаемся в покупке

— по евро: лонг с 13 сентября (3 обновление) —новостной фон 2 балла — остаемся в покупке

— по биткоину: лонг с 13 сентября (2 обновление) —новостной фон 5 баллов — остаемся в покупке

Обсудить бриф можно тут (чат в телеграмм)

Подкасты и брифы (канал в телеграмм)

( Читать дальше )

Степан Демура вместо долларов покупает квартиру на моем этаже

- 17 сентября 2018, 15:45

- |

Степан купил квартиру еще примерно 1 год назад (где-то в конце 2017 года) и практически сразу привел «сицилийцев».

Вот вопросы:

Есть какой существенный риск, который заставил Степана поступиться своими принципами… Какой именно риск, а может все риски сразу?:

-Степан считает очень вероятным долларовый рост цен на недвижимость?

-Степан считает очень вероятным крах банков?

-Степан считает очень вероятным изъятие долларов у населения?

-Степан считает очень вероятным скорый демонтаж ФРС?

-Степан на короткой ноге с ЦБ РФ?

На долго ли успокоились валюты развивающихся стран включая рубль?

- 17 сентября 2018, 14:29

- |

( Читать дальше )

Мэй теряет гравитацию. Обзор на предстоящую неделю от 16.09.2018

- 16 сентября 2018, 21:08

- |

По ФА…

Заседание ЕЦБ

«Руководство вперед» ЕЦБ и пресс-конференция Драги не дали рынкам новой информации для размышления.

Сдержанный рост евро начался после резкого повышения ставки ЦБ Турции до 24%, т.к. рост курса лиры во многом нивелирует негативные последствия для банков Еврозоны.

Падение доллара/рост евродоллара ускорился после публикации отчета по росту инфляции потребителей в США, инвесторы ждали Драги для окончательной реакции на решение ЦБ Турции и негативные данные США только для того, чтобы убедиться, что глава ЕЦБ не будет препятствовать росту евро/падению доллара.

Драги сохранил оптимизм в отношении роста инфляции, в основном по причине роста зарплат, и не выразил сильного беспокойства по рискам в отношении развивающихся рынков, заявив, что на текущий момент побочные эффекты были незначительными.

Главным риском для перспектив роста экономики Еврозоны по-прежнему остается протекционизм США.

Драги заявил, что он ожидает завершение программы QE в этом году, а риски для перспектив до сих сбалансированы.

После заседания ЕЦБ вышел инсайд о том, что несколько членов ЕЦБ выразили беспокойство турбулентностью на долговом рынке и хотели, чтобы баланс для перспектив был признан с нисходящими рисками, но голуби ЕЦБ были в меньшинстве, их мнение не было учтено.

Очевидно, что одним из голубей был ЦБ Италии, правительство которого хочет, чтобы ЕЦБ продлил программу QE, но в ответ на вопрос об Италии Драги заявил, что мандатом ЕЦБ является ценовая стабильность, а не монетизация госдолга стран Еврозоны.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал