экономика

Как производится страх коронавируса (Хотелось бы, чтобы Ганс Рослинг был жив)

- 19 декабря 2020, 12:44

- |

К несчастью для человечества в феврале 2017 года рак поджелудочной железы унес жизнь Ганса Рослинга. Его проницательность и мудрость, возможно, умерили бы массовую истерию по поводу Covid-19.

Профессор международного здравоохранения в Каролинском институте и соучредитель Gapminder Foundation, Рослинг получил международное признание примерно за десять лет до своей смерти, создав простые для понимания визуализации данных, которые помогают исправить неправильные представления о состоянии мира.

Лекция на TED, которую он опубликовал в 2007 году, была моим первым знакомством с Рослингом. Его выступление, посвященное стиральным машинам я до сих пор показываю всем своим студентам Econ 101. Рослинг был искусным оратором.

ФактологичностьНезадолго до своей смерти Рослинг написал — с помощью своего сына Олы и его жены Анны, — «Фактологичность», которая была опубликована посмертно в 2018 году. Почему я ждал до 2020 года, чтобы прочитать эту книгу, остается загадкой. Она великолепна.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 8 )

Токенизация экономики

- 18 декабря 2020, 19:15

- |

Пока на палладий, кобальт и медь. Пока 10-20%.

На швейцарской платформе по токенизации промышленных активов Atomyze (работает на базе блокчейн-технологии Hyperledger Fabric, принадлежит швейцарской Tokentrust AG).

В российской юрисдикции такой проект пока невозможен, так как до сих пор нет закона о цифровых финансовых активах (ЦФА):

- Не определены операторы по выпуску и обмену токенов на площадках по обращению цифровых активов.

- Не определены требования к краудфандинговым платформам.

Токены — новый вид инвестиционных продуктов.

Право на получение металла, но он не привязан к его физической поставке.

По сути формируется новый рынок.

Экономика оцифровывается, и финансовые потоки переходят из традиционной экономики в цифровую. Токенизация взаиморасчетов.

( Читать дальше )

Греция готовится к новому финансовому кризису

- 18 декабря 2020, 15:47

- |

Греческое правительство пыталось бороться с экономическим спадом с помощью мягкой фискальной и денежно-кредитной политики (через Европейский центральный банк). Первоначальная цель заключалась в том, чтобы поддержать практически всех из государственного и частного секторов в плохие месяцы из-за изоляции от COVID-19 и надеяться на восстановление экономики с наступлением лета, чтобы туристическая индустрия спасла положение. Однако вскоре стало очевидно, что это выдавалось желаемое за действительное. Представители туристической индустрии признали, что для восстановления прежних показателей индустрии могут потребоваться годы. Ситуация выглядела еще хуже, когда люди осознали, насколько экономика в целом зависит от туризма: он составляет 20 процентов ВВП и обеспечивает 22 процента всех рабочих мест в Греции. Более того, решения правительства Греции, как и большинства других правительств в Европе, были в первую очередь политикой стимулирования спроса. Как я и предсказывал в одной из своих прошлых статей, эти меры могут принести лишь краткосрочное облегчение, лишь отложив боль на потом. Уровень безработицы увеличился на 1,2 процента с марта по апрель, на 1,3 процента с апреля по май и незначительно снизился в летний туристический период. По оценкам Организации экономического сотрудничества и развития (ОЭСР), к концу года уровень безработицы достигнет примерно 20 процентов.

Греческое правительство пыталось бороться с экономическим спадом с помощью мягкой фискальной и денежно-кредитной политики (через Европейский центральный банк). Первоначальная цель заключалась в том, чтобы поддержать практически всех из государственного и частного секторов в плохие месяцы из-за изоляции от COVID-19 и надеяться на восстановление экономики с наступлением лета, чтобы туристическая индустрия спасла положение. Однако вскоре стало очевидно, что это выдавалось желаемое за действительное. Представители туристической индустрии признали, что для восстановления прежних показателей индустрии могут потребоваться годы. Ситуация выглядела еще хуже, когда люди осознали, насколько экономика в целом зависит от туризма: он составляет 20 процентов ВВП и обеспечивает 22 процента всех рабочих мест в Греции. Более того, решения правительства Греции, как и большинства других правительств в Европе, были в первую очередь политикой стимулирования спроса. Как я и предсказывал в одной из своих прошлых статей, эти меры могут принести лишь краткосрочное облегчение, лишь отложив боль на потом. Уровень безработицы увеличился на 1,2 процента с марта по апрель, на 1,3 процента с апреля по май и незначительно снизился в летний туристический период. По оценкам Организации экономического сотрудничества и развития (ОЭСР), к концу года уровень безработицы достигнет примерно 20 процентов.( Читать дальше )

Банк России резко поменял риторику в отношение ДКП. Рубль-риск.

- 18 декабря 2020, 14:09

- |

Банк России ожидаемо оставил ставку без изменений на уровне 4.25%

❗️Риторика ЦБ полностью поменялась! Из решения по ставке:

▪️Инфляция складывается выше прогноза Банка России и по итогам 2020 года ожидается в интервале 4,6–4,9%. Объясняю: больше не ждите снижение ставки, а так же ждите снижение рубля, а ещё инфляция превышает ставки по депозитам, но самое главное – сворачивание стимулирующих мер из-за роста инфляции, а значит экономика РФ в 2021 году рискует восстанавливаться даже ниже ожиданий.

▪️Проинфляционные факторы оказывают более значительное и продолжительное повышательное влияние на цены. Объясняю: полное изменение риторики ЦБ, так как ранее ЦБ исключительно говорил, что есть только краткосрочное влияние на цены, а потом опять снижение инфляции.

▪️Дезинфляционные риски в 2021 году уже не преобладают в той мере, как это было ранее. Объясняю: Опять же, риторика полностью изменилась, а значит начинается сворачивание стимулирующих мер – для рубля большой риск.

( Читать дальше )

Глобальный переломный момент: «хороший» долг против «плохого» долга (какой выигрывает?)

- 18 декабря 2020, 12:02

- |

Разве не все долги «плохи»? Ну, одним словом, нет. Вообще говоря, существует два типа долга. Один из них действительно увеличивает стоимость экономики, если с ним обращаться правильно, поэтому вы можете назвать это «хорошей» формой долга. Однако есть еще один вид долга (или кредита), который вредит экономике. Классическая цитата теоретика волн Эллиотта дает представление:

Разве не все долги «плохи»? Ну, одним словом, нет. Вообще говоря, существует два типа долга. Один из них действительно увеличивает стоимость экономики, если с ним обращаться правильно, поэтому вы можете назвать это «хорошей» формой долга. Однако есть еще один вид долга (или кредита), который вредит экономике. Классическая цитата теоретика волн Эллиотта дает представление:Самоликвидирующийся кредит — это кредит, который погашается с процентами в умеренно короткие сроки после производства. Производство, поддерживаемое ссудой, приносит финансовую прибыль, которая делает возможной выплаты. Это увеличивает стоимость экономики. Несамоликвидирующийся кредит не привязан к производству и, как правило, остается в системе. Когда финансовые учреждения предоставляют ссуды для потребительских покупок, таких как автомобили, лодки или дома, или для спекуляций, таких как покупка акции, никакие производственные усилия не связаны с ссудой. Выплата процентов по таким кредитам подчеркивает другой источник дохода… Такое кредитование почти всегда контрпродуктивно; это увеличивает издержки экономики, а не стоимость.

( Читать дальше )

На Нью-Йоркской бирже впервые стартовали торги водой

- 18 декабря 2020, 08:41

- |

На Нью-Йоркской бирже начали торговать водой наравне с золотом, нефтью и другими товарами, сообщает агентство Bloomberg.

Впервые о планах торговать фьючерсами на воду собщалось в сентябре, тогда лесные пожары и засуха нанесли ощутимый ущерб западному побережью США. Уточняется, что при помощи контрактов можно будет защитить поставщиков электроэнергии от колебаний цен на воду.

Руководитель отдела индексации акций и альтернативных инвестиционных продуктов CME Тим МакКорт рассказал, что в настоящее время два миллиарда человек живут в странах с дефицитом воды, в связи с этим идея управления рисками, связанными с водными ресурсами, имеет смысл, подчеркнул он.

Также в компании добавили, что биржа получила отклик сельскохозяйственных производителей из Калифорнии, государственных компаний и коммунальных служб.

Ранее конгресс США принял законопроект, ограничивающий размещение китайских акций на американских биржах.

aif.ru/society/na_nyu-yorkskoy_birzhe_vpervye_startovali_torgi_vodoy

Металлурги приближают стоимость металла на российском рынке к экспортной

- 18 декабря 2020, 08:30

- |

Крупные потребители просят разобраться с ростом цен на металл

Мировой дисбаланс повлиял на рост мировых цен на металл более чем на 30 % за последние два месяца. Металлурги в свою очередь анонсировали рост цен на внутреннем рынке на 20-30%. Эта ситуация заставила сильно задуматься потребителей всех промышленных сегментов РФ, которых обеспокоила заявленная металлургами индексация. Негативный тренд подтверждают и аналитики агентства «Металл-Эксперт» и Агентство «Металлургический бюллетень».

В пандемию многие европейские заводы остановили домны, и вместе с этим остановилось потребление металла. Сейчас спрос восстанавливается, но мощностей недостаточно, чтобы закрыть все потребности. На этом фоне российским металлургам выгоднее экспортировать металл, чем продавать его внутри страны. Либо повышать цены до экспортных.

Производители надеются, что власть возьмет под контроль эту ситуацию и не допустит необоснованных действий со стороны металлургов. Тем более, когда речь идет о кризисном для страны периоде.

( Читать дальше )

Банковский сектор РФ впервые за 3 года вернулся к дефициту ликвидности

- 18 декабря 2020, 08:14

- |

Москва. 17 декабря. INTERFAX.RU — Банковский сектор РФ впервые более чем за три года вернулся к дефициту ликвидности: структурный дефицит на 17 декабря 2020 года составил 72,3 млрд рублей против профицита в 309,1 млрд рублей днем ранее, следует из данных ЦБ РФ.

Последний раз дефицит ликвидности в секторе наблюдался в середине августа 2017 года.

Профицит ликвидности в банковском секторе в 2020 году снижался из-за роста наличных денег в обращении и увеличения вложений банков в ОФЗ на фоне масштабных заимствований Минфина.

Банк России по итогам 2020 года ожидает профицит ликвидности на уровне 1,0-1,4 трлн рублей. По итогам 2019 года профицит составлял 2,8 трлн рублей, 2018 года – 3,0 трлн рублей, 2017 года – 2,6 трлн рублей, по итогам 2017 года отмечался дефицит в 0,7 трлн рублей.

Переломный момент в мире: «хороший» долг против «плохого» (какой победит?)

- 18 декабря 2020, 08:00

- |

Мировой долг в 2020 году резко вырос. Кредит, связанный с производством может повысить стоимость экономики. Однако большая часть сегодняшнего долга контрпродуктивная.

Автор: Bob Stokes

Перевод в субтитрах:

Текстовая версия видео:

Разве не все долги «плохие»?

Если коротко то, не все.

Вообще говоря, существует два типа долга. Один из них действительно увеличивает стоимость экономики, если с ним обращаться правильно, поэтому мы назовём его «хорошей» формой долга. Но есть ещё один вид долга (или кредита), который вредит экономике.

Объяснение двум разным видам долга мы возьмём из ежемесячного издания «Теоретик Волн Эллиотта»:

Самоликвидирующийся кредит — это кредит, который погашается с процентами в умеренно короткие сроки в результате производства чего-либо. Производство поддерживаемое ссудой приносит финансовую прибыль, которая делает возможной выплаты. Это увеличивает стоимость экономики.

Не ликвидирующийся кредит не привязан к производству и, как правило, остаётся в системе. Это ссуды для потребительских покупок, таких как автомобили, лодки, дома или ссуды для спекуляций например, покупка сертификатов на акции, т.е. производственные усилия не привязаны к займу. Проценты выплачиваются из других источников дохода… Такое кредитование почти всегда контрпродуктивное; это увеличивает издержки экономики, а не её стоимость.

( Читать дальше )

Печатный станок ФРС будет работать всё первое полугодие 2021 года

- 17 декабря 2020, 19:27

- |

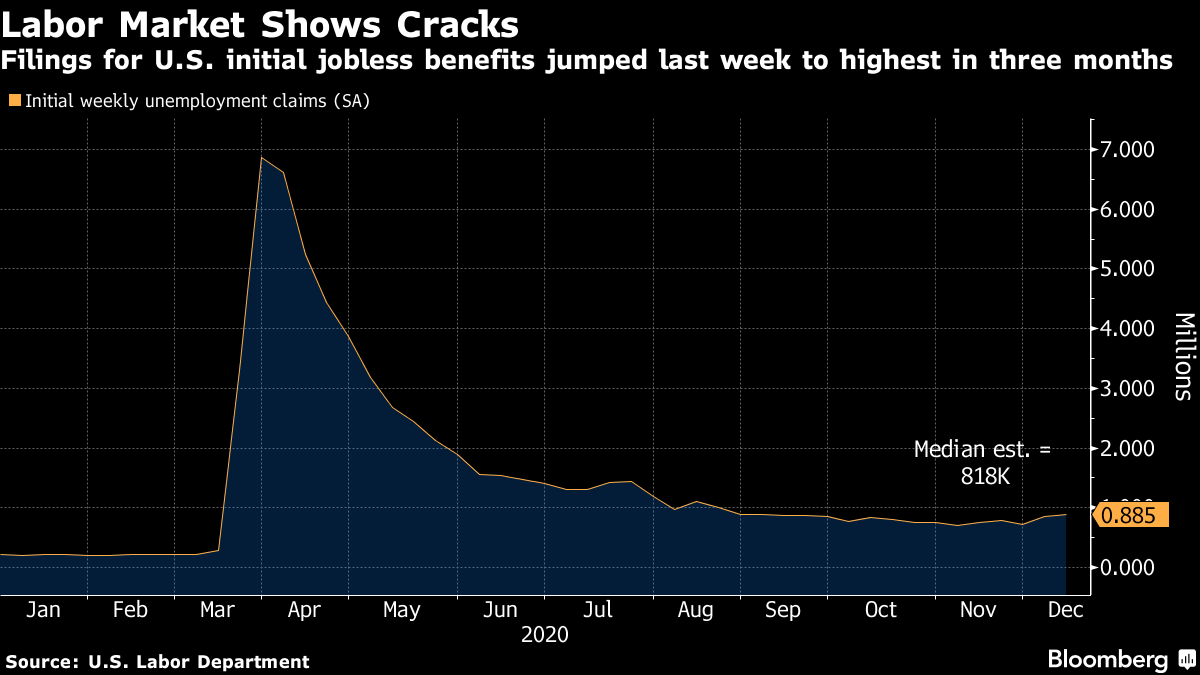

США сегодня показали опять неутешительные данные по заявкам на пособия по безработице 885 тысяч, при прогнозе в 800 тысяч новых заявок и это всё на фоне того, что аналитические агентства сообщают, что у американцев заканчиваются денежные накопления.

С другой стороны в США растёт ввод нового жилья – это очень важный показатель во время пандемии, так как через сектор недвижимости загоняется огромная сумма денег в экономику. Кстати то, что правительство США загоняет деньги в экономику через недвижимость видно по тому, как ФРС скупает закладные, так как скупка закладных от ФРС на рекордных значениях. Но и так же параллельно с вводом жилья в США, просроченные ипотечные кредиты находятся практически на уровнях 2008 года.

Самое смешное тут то, что огромные деньги, которые вливают в экономику, опять же через ту же недвижимость (к примеру) – работают на экономику слабо, потому что из-за ограничений связанных с пандемией, рабочие места, толком не создаются. Экономика США находится в очень замкнутом сосуде и этот сосуд не разобьётся, до тех пор, пока COVID19 не будет побеждён (ну или пока ограничения будут оставаться).

ФРС в качестве поддержки экономики обещали продолжать скупку активов на $125 миллиардов в месяц, но мне кажется кейнсианская теория у Пауэлла сломалась, опять же повторюсь регулятор вливает деньги тоннами, а безработица остаётся высокой.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал