юань

юань/доллар

- 03 декабря 2018, 01:57

- |

к 2024 удвоится по времени роста флаг штока, или к 2030.

сначала пройти 9.0 гип головы.

быстрый рост у неё был ступеньками, поэтому рост может сразу быть.

- комментировать

- Комментарии ( 0 )

Девальвация китайского юаня как драйвер мировых фондовых рынков

- 29 ноября 2018, 11:21

- |

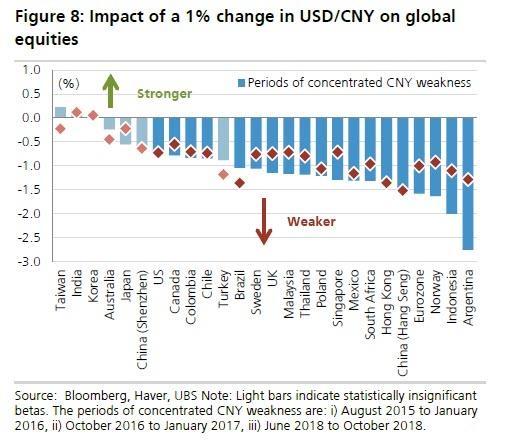

На ZeroHedge выложили интересный график от Bloomberg демонстрирующий историческую корреляцию курса юаня к доллару и динамику фондовых рынков торговых партнеров Китая:

(Корреляция между изменением курса юаня и динамикой на мировых фондовых рынках (стрелка вниз обозначает девальвацию валюты))

Хорошо видно, что зависимость совершенно несимметрична и риски девальвации доминируют над позитивными изменениями от ревальвации (укрепления валюты). При этом интересно отметить, что воздействие курса на фондовый рынок США сравнительно невелико. Наибольшие риски девальвация юаня несет для Аргентины, Норвегии, Евросоюза и самого Китая (включая Гонконг). Россия в список не попала, но учитывая что Китай наш крупнейший торговый партнер — девальвация его валюты это плюс для внутренних потребителей (дешевый импорт) и в некоторой степени отрицательный фактор для сырьевого экспорта (рост цен на сырье из-за девальвации будет резать спрос внутри страны).

( Читать дальше )

Русгидро размещает евробонды на 15 млрд

- 21 ноября 2018, 06:20

- |

Крупнейшая в РФ гидрогенерирующая госкомпания Русгидро размещает трехлетние евробонды на 15 миллиардов рублей по ставке 8,983 процента, сообщил во вторник IFR.

На прошлой неделе разместили в юанях, а почему на мосбирже данных нет?

На этой неделе разместили в рублях, в чем смысл такие облигации называть евробондами, если они в рублях?

www.finanz.ru/novosti/obligatsii/rusgidro-razmeshchaet-trekhletnie-evrobondy-na-15-mlrd-rubley-pod-8-983percent-godovykh-istochnik-1027743702

ВВП по странам с 1960 года.

- 03 ноября 2018, 15:15

- |

Как менялся в мире ВВП по странам с 1960 года.

Жаль с СССР не сравнили, было бы поинтересней.

( Читать дальше )

Китай не спешит спасать частных должников. Разворот непрямых заявок в аукционе ГКО США.

- 24 октября 2018, 15:33

- |

Сегодня в обзоре

- Почему Китай не спешит спасать частных должников;

- Угроза margincallдля китайских фирм;

- Сюрприз в аукционе 2-летних ГКО США. ФРС придется затормозить?

Рост китайских акций быстро исчерпал себя на обещаниях стимулирования со стороны китайского правительства в понедельник. Согласно последним данным, власти воздержались от прямого участия в спасении фирм-должников, хотя в 2016 году все было иначе.

В понедельник последовала «рекомендация» частным фондам принять участие в выкупе проблемных акций компаний, которые фирмы использовали в качестве обеспечения под кредиты. 11 брокерских фирм согласились выделить 21 млрд. юаней на покупку акций, что «капля в море» для 3 трлн. юаней токсичных займов, которые сейчас обеспечены падающим фондовым рынком.

ShComp развернулся вниз после бычьего понедельника, хотя сегодня закрылся в скромном плюсе. Быстро пройти 2500 вряд ли удастся, некоторое время индекс протопчется около этого уровня. В пользу отката наверх, пока нельзя выделить никаких существенных драйверов.

( Читать дальше )

Очередные меры PBOC и рост Китая. Саудовской Аравии не удается "смыть кровь с рук".

- 22 октября 2018, 14:05

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал