АЛРОСА

Выплата промежуточных дивидендов Сбербанком будет иметь положительное влияние на движение акций банка - Промсвязьбанк

- 27 мая 2019, 11:50

- |

Сбербанк России, сейчас выплачивающий только годовые дивиденды, подумает о выплате промежуточных при подготовке новой дивидендной политики, логика в этом есть, сообщил журналистам зампред правления банка Александр Морозов в кулуарах годового собрания акционеров. «Мы подумаем над этим (выплатой промежуточных дивидендов — прим. ИФ). Это будет новая дивидендная политика», — сказал Морозов.

Выплата промежуточных дивидендов может иметь положительное влияние на движение акций Сбербанка, т.к. снизить волатильность в периоды «отсечек», покупатели акций будут их дольше держать в портфелях, чтобы получить дивиденды несколько раз в год. Отметим, что подобная практика (квартальные, полугодовые выплаты) наблюдается у многих эмитентов российского рынка акций. В частности, у металлургов (Северсталь, ММК, НЛМК), среди госкомпаний два раза в год платит дивиденды АЛРОСА.Промсвязьбанк

- комментировать

- Комментарии ( 0 )

АЛРОСА: КАЧЕСТВЕННЫЙ АКТИВ С ИНТЕРЕСНОЙ ДЛЯ АКЦИОНЕРОВ ДИВИДЕНДНОЙ ПОЛИТИКОЙ. АКТИВИЗИРУЮ ПОКУПКИ ОТ 78-80 Р/АКЦИЯ.

- 24 мая 2019, 15:20

- |

Здравствуйте, давно хотел обсудить долгосрочные перспективы Алросы, ибо вопросов существует крайне много. Начну с того, что я держал на своем балансе акции с января 2016-го по январь 2017-го года. Еще два года назад я не был так сильно сфокусирован, как сейчас на формировании долгосрочного пожизненного портфеля, а руководствовался среднесрочными фундаментальными спекулятивными идеями. Получив неплохой апсайд от цены своей покупки, я зафиксировал прибыль и больше не являлся акционером Алросы. С тех пор прошло достаточно времени, самое главное, что произошла коренная трансформация меня, как участника фондового рынка. На рынке я стал преследовать совершенно иные цели. Я стал больше сфокусирован на крайне отдаленной временной перспективе, ввиду этого я хочу иметь в своем портфеле больше таких активов, как Алроса и не продавать их вообще. Но и покупать я планирую строго в определенном ценовом диапазоне, не переплачивая ни единого рубля.

Разведанные запасы алмазов Алросы являются крупнейшими в мире и составляют 1030 млн.карат. По производству алмазов Алроса также показывает первый в мире результат – 36,7 млн. карат. Произведя элементарные манипуляции, мы можем прикинуть, что при текущем уровне добычи запасов хватит на 28 лет. Во-первых, Алроса собирается проводить дальнейшую разведку в странах Африки, что будет увеличивать оценку запасов. Во-вторых, очевидно, что через несколько лет производство значительно снизится.

( Читать дальше )

Планы должны сбываться!

- 23 мая 2019, 14:13

- |

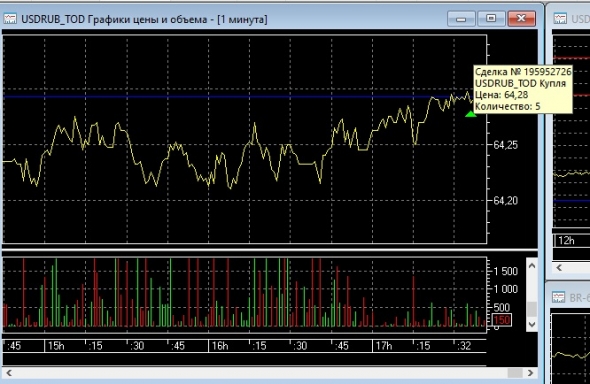

Вот повторяю вчерашний скрин покупки бакса: Пацан сказал, пацан сделал!

Это было вчера. Как я писал вчера, пора брать баксы, что я и сделал.

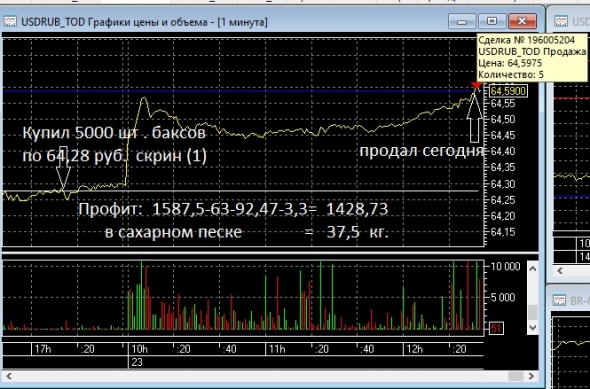

Ниже скрин номер 2, продажа купленных вчера баксов:

( Читать дальше )

Из Алросы выходят западные фонды

- 22 мая 2019, 18:54

- |

Два крупных инсттитуционала значительно сократили позиции в Алроса.

BlackRock Asset Management Canada Ltd — продал 129,634,782.00 акций, осталось 159,248 акций

OFI Global Asset Management — продал 126,976,833.00, осталось 0 акций

Это самые большие распродажи за отчетный период.

Также значительно сократили позиции

BlackRock Fund Advisors — продали 17,440,881 акций, осталось 63,318,686 акций

JPMorgan Asset Management (Europe) S.à r.l. — продал 13,433,043 акций, осталось 25,174,443 акций

Pictet Asset Management Ltd — продал 11,681,695 акций, осталось 10,492,291 акций

Остальные позиции менее значительны. Для сравнения оборот дневной — порядка 12 млн акций

А вот со стороны покупателей только 2 крупных фонда:

Goldman Sachs Asset Management — купил 14,134,190 акций, теперь 22,148,917 акций

Legal & General — купил 11,162,067 акций, теперь 11,753,620 акций

Итого в топ-20 покупателей/продавцов: Куплено 59,983,428 акций, Продано

( Читать дальше )

АЛРОСА - Иванов увеличил долю в уставном капитале компании

- 22 мая 2019, 12:48

- |

Генеральный директор «Алроса» Сергей Иванов увеличил долю в компании до 0,0083% с 0,0068%.

Изменение произошло 21 мая.источник

Проблемы в отрасли компенсируются сильным балансом Алроса и высокими дивидендами - Атон

- 22 мая 2019, 11:09

- |

Продажи также оказались ниже, чем $584 млн в третьем цикле этого года. Компания отметила, что на выручке отрицательно сказалась макроэкономическая неопределенность и низкий сезон, поскольку индийские фабрики закрывались на праздники.

Слабые продажи, которые предполагают снижение на 25% г/г и 29% м/м, и говорят о том, что проблемы в отрасли не исчезли. Поскольку в отрасли наступает низкий сезон, мы не ожидаем, что АЛРОСА продемонстрирует сильное восстановление во 2К относительно 1К и подтверждаем рейтинг НЕЙТРАЛЬНО. Мы считаем, что проблемы в отрасли компенсируются сильным балансом АЛРОСА и высокими дивидендами (доходность 10%). АЛРОСА торгуется с консенсус-мультипликатором EV/EBITDA 2019П 5.1x.АТОН

Алроса и Ко подталкивают Индию к регулированию синтетических алмазов

- 21 мая 2019, 10:10

- |

Indiass Economic Times: сообщает, что крупнейшие российские алмазодобывающие компании, в том числе АЛРОСА, призвали Индию внести поправки в законы о потреблении синтетических алмазов, чтобы было ясно, какое количество синтетических алмазов поступает в страну и как они используются.

Источник

Финрезультаты Алроса оказались сильными, хотя рынок алмазов остается под давлением - Альфа-Банк

- 20 мая 2019, 15:36

- |

Выручка и EBITDA немного превзошли консенсус-прогноз рынка; чистая прибыль продемонстрировала сильный рост. В 1К19 АЛРОСА наблюдала улучшение спроса на мелкие алмазы ювелирного качества, что внесло вклад в сильный рост продаж. СДП сильно вырос на фоне снижения капиталовложений и высвобождения оборотного капитала. Компания сообщила об уменьшении чистого долга. В итоге отношение чистого долга к EBITDA снизилось на 50% и сейчас составляет 0,2x.

Мы считаем, что результаты НЕЙТРАЛЬНЫ или ПОЗИТИВНЫ, так как рынок алмазов остается под давлением от продолжающегося кризиса ликвидности в Индии и смешанной динамики на ключевых рынках сбыта.Красноженов Борис

«Альфа-Банк»

Акционеры Алроса могут рассчитывать на дивиденды в размере 100% FCF - Промсвязьбанк

- 20 мая 2019, 12:35

- |

АЛРОСА в I квартале 2019 года увеличила EBITDA на 16% к предыдущему периоду, до 31,4 млрд рублей, сообщила компания в пятницу. В сравнении с I кварталом 2018 г EBITDA снизилась на 34% из-за сокращения выручки. Рентабельность EBITDA осталась на уровне предыдущего квартала — 44% (годом ранее — 50%). Консолидированная выручка за I квартал выросла на 15% к предыдущему кварталу, до 70,5 млрд рублей.

Результаты АЛРОСА по EBITDA оказались чуть лучше ожиданий рынка, по выручке – на уровне с ними. Падение выручки (к 1 кв. 2018 года на 27%) связано с увеличением доли продаж мелкоразмерного сырья и общего объема продаж (в каратах на 21%). При этом EBITDA компании просела более существенно, что связано с меньшим снижением издержек. Отметим, что на конец 1 кв. долговая нагрузка АЛРОСА составила net debt/EBITDA 0,2х, т.е. пока акционеры могут рассчитывать на дивиденды в размере 100% FCF (25,9 млрд руб., снижение на 37% к 1 кв. 2018 г).Промсвязьбанк

Финансовые результаты Алроса за 1 квартал умеренно позитивные - Атон

- 20 мая 2019, 12:16

- |

Опубликованный показатель EBITDA АЛРОСА оказался на 3% выше консенсус-прогноза и на 8% выше прогноза АТОНа на фоне чуть более эффективного контроля над затратами. FCF приятно удивил, увеличившись почти в два раза кв/кв до 25.9 млрд руб. и предполагая потенциальную дивидендную доходность до 3.8% (если он будет полностью распределен в виде дивидендов), но она вряд ли будет устойчивой, учитывая временный сезонный эффект в размере 7 млрд руб. по линии капзатрат и оборотного капитала.

Мы считаем результаты умеренно позитивными, но сохраняем рейтинг НЕЙТРАЛЬНО по АЛРОСА, принимая во внимание текущие проблемы в отрасли (которые компания подтвердила в своей отчетности) и смещение добычи компании от наиболее рентабельных активов (Юбилейная и Международный) к менее рентабельным (Севералмаз, Удачный). По нашим расчетам, АЛРОСА торгуется с мультипликатором EV/EBITDA 2019П 5.8x.АТОН

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал