АЛРОСА

Алроса-пора!

- 20 марта 2018, 14:45

- |

Добрый день, глубокоуважаемые товарищи трейдеры!

В начале февраля, я писал ( https://smart-lab.ru/blog/tradesignals/451011.php ), что с начала 2017 года акции Алроса находились в падающем канале. Сейчас цена преодолела верхнюю границу канала (сопротивление) и приблизилась к локальным максимумам 22.01.18, в случае, если бумаги смогут закрепиться на этих уровнях, то следующей целью движения станет уровень 90 рублей за бумагу.

Анализ графика проведен с помощью аналитической программы по автоматическому анализу биржевых графиков PATTERN ANALYZER.

На уровнях 83-84 рубля я открывал длинную позицию по данной бумаге. Сейчас по индикаторам на дневных графиках видим перекупленность и дивергенции, поэтому высока вероятность коррекционного движения вниз. В ближайшие дни планирую выходить из бумаги частями. Но случае коррекции, я буду искать момент для восстановления позиции. Думаю, что в среднесрочной перспективе движение вверх будет продолжено.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Алроса - потенциал роста акций компании составляет 15%

- 19 марта 2018, 17:31

- |

Мы повышаем целевую цену для АЛРОСА до 105 руб. за акцию после того, как мы учли результаты за 2017 в модели и повысили прогноз по продажам на 2018 до 42 млн карат (+1.5 млн карат), т.к. продажи в январе-феврале оказались выше, чем мы ожидали. Акции выросли на 20% с начала года, и мы полагаем, что еще остается потенциал роста 15%, поскольку восстановление на рынке скорее всего продолжится и во 2К18, а улучшение ассортимента должно помочь компенсировать укрепление рубля. Что касается оценки, коэффициент EV/EBITDA АЛРОСА 5.3x выше 5-летнего среднего 4.8x, но мы полагаем, что премия оправдана сильным балансом, потенциалом роста дивидендов и позитивными трендами на рынке. Мы подтверждаем нашу рекомендацию ПОКУПАТЬ.Сильное начало года, благоприятные прогнозы по спросу и ценам

Продажи АЛРОСА за январь-февраль выросли до $ 1 032 млн (+ 38% г/г и + 86% к ноя-дек 2017), а продажи De Beers также были высокими ($1 227 млн), хотя и снизились на 4% г/г. Обе компании отметили высокий спрос на алмазы, пополнение запасов и сильные розничные продажи в США и Китае во время праздников. Ценовая конъюнктура также улучшилась, и, по данным Rapaport, боксы продавались с премией 5%, поскольку восстановление цен на полированные камни на 3% (индекс DIAM1CRT) помогло избежать сокращения рентабельности огранщиков. По прогнозам АЛРОСА, продажи в марте будут сильными, что скорее всего будет катализатором акций и подтвердит восстановление на рынке.

( Читать дальше )

Singularity | Монитор ликвидных российских акций (Индекс ММВБ10)

- 19 марта 2018, 16:49

- |

В рамках системы проводится комплексный технический анализ инструмента по трем основным временным горизонтам: 15 лет, 5 лет и 1 год. Исследуемые параметры: фаза рынка (тренд, диапазон), положение и динамика цены относительно локальных трендов, положение и динамика цены относительно локальных уровней, положение и динамика цены относительно среднего значения за квартал, месяц, две недели, три дня, два дня, один день.

На основе собранных данных рассчитывается долгосрочный (Lt.index) , краткосрочный (St.index) и основной (S.Index)коэффициентдля каждого инструмента отражающий техническую картину которую наблюдает большинство участников рынка.

S.index регулирует открытие и закрытие позиций. Положительные значение (более 0,20) означают высокую вероятность роста цены инструмента, близкие к нулю значения означают высокую неопределённость рынка, отрицательные значения означают высокую вероятность снижения цены инструмента.

( Читать дальше )

Флюгер Голубых Фишек 19.03.2018

- 19 марта 2018, 16:43

- |

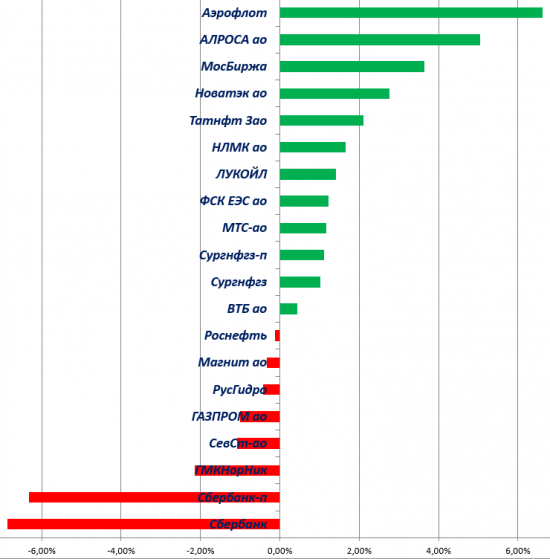

Флюгер Голубых Фишек сегодня:

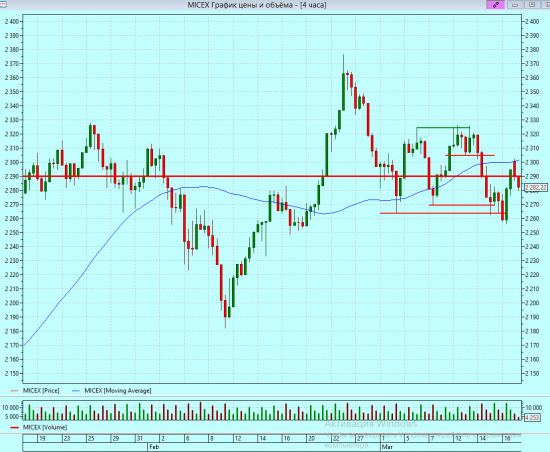

Поскольку результаты выборов президента РФ были предсказуемы, то и рынок практически никак не отреагировал на это событие. Достаточно много бумаг из списка Флюгера по-прежнему находятся в диапазоне кэша. Чуть позже мы рассмотрим некоторые ситуации. А сейчас давайте посмотрим на индекс рынка в целом:

( Читать дальше )

Алроса - при изменении дивидендной политики, возможно, в качестве базы будет рассматриваться свободный денежный поток

- 19 марта 2018, 15:52

- |

Наблюдательный совет АЛРОСА в середине года рассмотрит профиль ликвидности компании и возможные изменения дивидендной политики, заявил гендиректор компании Сергей Иванов в ходе телефонной конференции по итогам отчетности по МСФО за 2017 год. Что касается дивидендов за 2017 год, С.Иванов не ожидает изменений по сравнению с методикой, применявшейся последние несколько лет (50% от чистой прибыли по МСФО). «Мы не думаем, что в этом году будет выплачено более 50% от чистой прибыли. Никаких изменений на данном этапе не предстоит», — сказал он.

На текущий момент АЛРОСА выплачивает дивиденды в привязке к чистой прибыли. Возможно, при изменении дивидендной политики в качестве базы будет рассматриваться свободный денежный поток. По итогам 2017 года АЛРОСА получила чистую прибыль в 78,6 млрд руб., а FCF оценивался в 73,5 млрд руб. По итогам 2018 года чистая прибыль компании ожидается на уровне 80 млрд руб., а FCF в 104 млрд руб.Промсвязьбанк

Алроса - итоги телеконференции нейтральны

- 19 марта 2018, 14:16

- |

Прогноз по продажам на 2018 может быть повышен на фоне результатов продаж за январь-февраль 2018, которые достигли $1 032 млн, увеличившись на 38% г/г и 86% относительно ноября-декабря 2017.

Компания ожидает, что в марте продажи окажутся не ниже уровне февраля, а 1К18 должен стать самым удачным с точки зрения спроса для АЛРОСА.

АЛРОСА ожидает, что спотовые цены на алмазы останутся примерно неизменными г/г, и прогнозирует некоторые улучшения за счет ассортимента продаж.

Коэффициент дивидендных выплат скорее всего вырастет выше 50% от чистой прибыли по МСФО, но политика может быть пересмотрена во 2П18. Продажи в 1К18 могут оказаться самыми высокими в этом году, во втором и третьем квартале может наблюдаться некоторое сезонное снижение.

В целом НЕЙТРАЛЬНЫЕ итоги телеконференции, на наш взгляд.АТОН

Технический анализ акций 16.03.2018. ИТОГИ НЕДЕЛИ

- 16 марта 2018, 22:56

- |

Подвожу очередные итоги торговой недели. Прошлые можете посмотреть по этой ссылке.

Впереди переизбрание Путина «выборы», поэтому всё внимание на то, как откроется понедельник. Я не ожидаю от рынка каких-то сюрпризов, и продолжаю придерживаться своего плана.

Техническая картина на конец недели складывается так:

Сбербанк

Отработался НР. Следить как будет себя вести цена в целевой зоне. Мониторить лонговые формации на младших фреймах, и отрабатывать их.

( Читать дальше )

По итогам 2017 года дивиденды Алроса сократятся в 1,7 раза

- 16 марта 2018, 20:32

- |

Это в 1,7 раза меньше, чем показатель чистой прибыли за 2016 год (133,471 млрд рублей). Выручка компании за 2017 год составила 275,4 млрд рублей, показатель EBITDA – 126,9 млрд рублей.

Снижение финансовых показателей по итогам 2017 года обусловлено укреплением курса рубля по отношению к доллару на 13%, а также снижением средней цены реализованных ювелирных алмазов на 9% в результате изменения ассортимента.ПАО Промсвязьбанк

При этом, более сильное падение показателя EBITDA связано с ростом издержек из-за укрепления рубля, а также прочих операционных расходов. Это оказало влияние и на падение прибыли компании. «АЛРОСА» выплачивает акционерам 50% от чистой прибыли по МСФО, по итогам 2017 года ее дивиденды сократятся в 1,7 раза до 39,3 млрд руб. Дивидендная доходность оценивается в 5,6%.

АЛРОСА - в 2018 году ожидает рост выручки от продаж алмазного сырья

- 16 марта 2018, 20:26

- |

В начале 2018 года наблюдается достаточно высокий спрос на алмазы. В январе и феврале компания продемонстрировала рост продаж в стоимостном выражении по сравнению с аналогичными периодами прошлого года. Рост выручки компании связан с увеличением объемов продаж в физическом выражении. Продажи в марте ожидаются не хуже.

Текущие тенденции в основном обусловлены ростом реализации ювелирных изделий с бриллиантами в рождественский сезон, особенно в США, а также последующих продаж в сезон Нового года в Китае.

Заместитель генерального директора компании по сбытовой политике Юрий Окоемов, в ходе телефонной конференции:( Читать дальше )

АЛРОСА - до конца года планирует продать компании Endiama 8,2% акций "Катоки"

- 16 марта 2018, 20:22

- |

Генеральный директор АЛРОСА Сергей Иванов, в ходе телефонной конференции:

«Мы приобрели 16,4% акций ангольской „Катоки“ у бразильской компании Oderbrecht. При этом в соответствии с изначальной договоренностью мы намерены реализовать, а государственная компания Endiama до конца года намерена приобрести 8,2% акций „Катоки“ из нашего пакета. Соответственно, этот пакет покупается пополам, при этом мы предоставляем компании Endiama платную рассрочку на привлекательных для „Алросы“ условиях»

Прайм

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал