АЛРОСА

De Beers: Отчет по продажам алмазного сырья для цикла 2, 2018 года

- 06 марта 2018, 11:58

- |

De Beers rough diamond sales for Cycle 2, 2018

De Beers отчет по продажам алмазного сырья для цикла 2, 2018

06 Mar 2018

De Beers Group объявила о стоимости продаж алмазного сырья (Global Sightholder продаж и аукционных продаж) для второго цикла продаж 2018 года.

Цикл 2 2018 (предварительно) $555 млн

Цикл 1 2018 (фактически) $672 млн

Цикл 2 2017 (фактически) $553 млн

http://www.debeersgroup.com/en/news/company-news/company-news/de-beers-rough-diamond-sales-for-cycle-2--2018.html

Цикл 2 2018 — Отчет 06.03.2018

Цикл 1 2018 — Отчет 30.01.2018

Цикл 2 2017 — Отчет 28.02.2017

www.debeersgroup.com/en/news/company-news/company-news/de-beers-rough-diamond-sales-for-cycle-2--2017.html

- комментировать

- Комментарии ( 0 )

Фарватер рынка. Выборы, санкции, отчетность и дивиденды

- 28 февраля 2018, 18:40

- |

Наши топ-идеи на 2018 прибавили 9.4% (при росте индекса РТС на 6.5%) с момента, когда мы предложили их в нашей годовой Стратегии 2018 (13 декабря 2017). В этом отчете мы представляем ряд обновлений. Мы заменяем ЛУКОЙЛ менее ликвидными привилегированными акциями Башнефти. Мы ожидаем от Башнефти сильных финансовых результатов, которые подтвердят вероятность высоких дивидендов с двузначной доходностью в случае коэффициента выплаты 50%. Акции Яндекса в этом месяце взлетели на фоне отличных результатов за 2017 год по GAAP, и мы решили заменить его на Mail.Ru, которая может продемонстрировать рост накануне публикации результатов 2017 по МСФО. Мы удаляем из списка фаворитов акции АЛРОСА, почти достигшие нашей целевой цены. Компания продала свои газовые активы близко к стартовой цене, а это означает, что специальных дивидендов не последует. Мы исключаем

( Читать дальше )

Следящие ордера - и снова Магнитогорский МК, Алроса (смс-сигналы)

- 28 февраля 2018, 13:10

- |

(Подробности о сигналах и возможности зарабатывать на американских компаниях смотрите в профиле о Себе)

( Читать дальше )

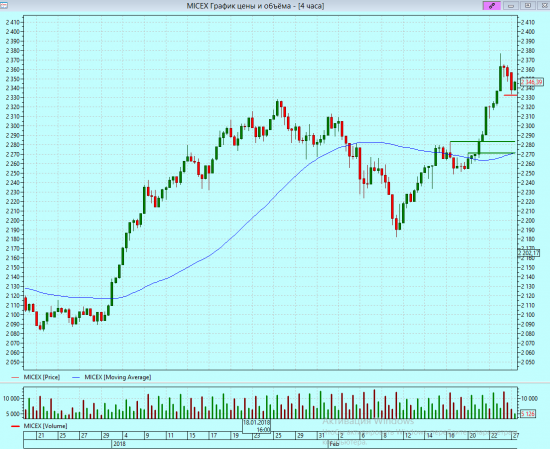

Флюгер Голубых Фишек 27.02.2018

- 27 февраля 2018, 16:19

- |

Флюгер пока сохраняет полностью зелёную окраску, поэтому продолжаем торговать только от лонга.

В целом по рынку ситуация выглядит следующим образом:

( Читать дальше )

следящие ордера - Магнитогорский МК, Алроса (смс-сигналы)

- 27 февраля 2018, 11:37

- |

(Подробности о сигналах и возможности зарабатывать на взрывных американских компаниях смотрите в профиле о Себе)

( Читать дальше )

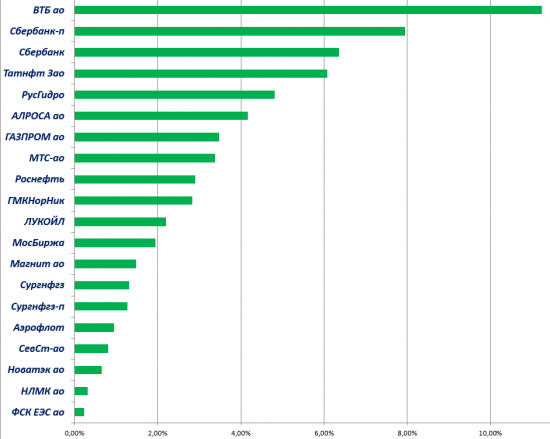

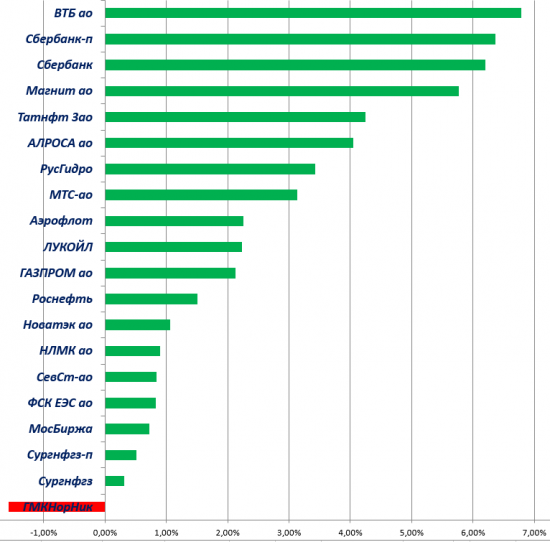

Флюгер Голубых Фишек 22.02.2018. Подарки к празднику))

- 22 февраля 2018, 16:32

- |

Сегодня наш Флюгер, похоже, решил сделать подарок ко Дню Защитника Отечества))) Позеленел почти полностью, за исключением ГаМаКа:

Флюгер Голубых Фишек

Ну про ГМК я писал в предыдущих обзорах. Он просто продолжает колебаться вверх-вниз, вокруг оси Флюгера. Но сейчас диапазон этих колебаний пока слишком широк, чтобы принимать какие-нибудь стоящие решения. Поэтому я продолжаю рекомендовать воздержаться от среднесрочных позиций, но спекулировать внутри дня можно, благодаря большому диапазону колебаний.

В лидеры роста сегодня вышел ВТБ, про покупку которого я писал в предыдущем обзоре. Он сегодня просто Герой дня)))

Так же, вчера я описывал условия для покупки акций Магнита. В целом, условия покупки выполнены, сигналы подтверждены, но немного не по тому сценарию, который я описывал вчера. И это несёт в себе следующий риск, смотрим картинку:

( Читать дальше )

Следящие ордера - Магнит, Мегафон, Алроса (смс-сигналы)

- 22 февраля 2018, 09:49

- |

(Подробности о сигналах и возможности зарабатывать на взрывных американских компаниях смотрите в профиле о Себе)

( Читать дальше )

Дивиденды Новатэка за 2 полугодие 2017 года составят около 7,95 рублей на акцию

- 21 февраля 2018, 14:05

- |

Мы полагаем, что они будут хорошими, учитывая благоприятную макроэкономическую обстановку и снижение запасов нефтепродуктов (против значительного роста год назад). Дивидендная доходность за 2п17 может составить 1,1% (не аннуализированная). Во время телеконференции мы ожидаем представления более детальной информации относительно продаж СПГ и недавно приобретенных газовых активов. Наша прогнозная цена на горизонте 12 мес. остается на уровне 100 долл., что предполагает полную доходность на уровне –25%. Мы подтверждаем рекомендацию «продавать».Благоприятный макроэкономический фон и снижение запасов против значительного роста год назад. Согласно пресс-релизу компании, объем реализации газа в 4к17 снизился на 2,3% г/г. Основной вклад в снижение внесла динамика добычи на ключевых месторождениях (–10,7% г/г в 4к17). Объем производства жидких углеводородов (включая доли в СП) в 4к17 снизился на 2,9% г/г, в первую очередь из-за падения добычи Нортгаза (–20,2% г/г), как следует из данных Argus. Объем продаж нефтепродуктов за отчетный период заметно вырос (+14,8% к/к), что могло стать следствием снижения товарных запасов в 4к17 (по нашим оценкам, 21 тыс. т) относительно их значительного роста в 4к16 (201 тыс. т).

( Читать дальше )

Стоимость активов Алроса в собственности Новатэка составит почти $1 млрд

- 20 февраля 2018, 15:56

- |

Мы считаем, что исход аукциона был во многом предрешен. При стартовой цене в $500 млн. сделка состоялась уже через три аукционных шага по цене 30,3 млрд. руб. (около $540 млн.), что совпадает с нашей оценкой двух активов.Sberbank CIB

Исходя из цены нефти в $60/барр. и 10%-й ставки дисконтирования мы получаем чистую приведенную стоимость чуть выше $0,5 млрд. за два актива в их нынешнем состоянии. Мы считаем, однако, что стоимость этих активов в собственности «НОВАТЭКа» составит почти $1 млрд. при тех же допущениях, так как у компании есть мощности для более глубокой переработки газового конденсата, что позволит ей получать дополнительную стоимость.

Получение пропан-бутановых фракций (СУГ) на Пуровском заводе по переработке газового конденсата может принести дополнительную выручку в $50 на тонну за вычетом экспортных пошлин.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал