АНАЛИТИКА

Что происходит с акциями Сегежи?

- 16 октября 2024, 16:11

- |

Американские горки на том, что рынок ждет решения о дополнительной эмиссии компании (для инвестора важны размер, цена и кто будет выкупать).

Тема горячая, поэтому прокомментирую.

Вот мой последний обзор Сегежи по итогам 1-го полугодия, повторю то, что там написал по оценке компании: https://t.me/Vlad_pro_dengi/1171

«В июне, пока брокеры давали прогнозы в 4 руб., я обозначил вам цену в 1,5 руб. как справедливую, но это если бы Сегежа сделала дополнительную эмиссию по 2,5 руб., и конъюнктура резко восстановилась. Допки не было, цена ушла ниже, конъюнктура лучше не стала.

5-кратная дополнительная эмиссия по цене 1,5 рубля и резкое восстановление конъюнктуры, дает справедливую цену около 1,14 руб. Если конъюнктура будет чуть лучше текущей — 0,7 руб. Вот такая сейчас справедливая цена».

Конъюнктура пока сильно лучше не стала (даже несмотря на ослабление рубля).

( Читать дальше )

- комментировать

- Комментарии ( 3 )

Обзор операционных результатов X5 — в 3-м квартале все хорошо!

- 16 октября 2024, 15:05

- |

X5 первой из ритейлеров представляет отчетность.

Разбираю для вас операционный отчет компании за 1 полугодие 2024 года. Менее, чем через 3 месяца старт торгов, так что переходите читать.

⚙️ Операционные показатели за 3 кв. 2024 года

✔️Кол-во магазинов в сети X5 = 26 047

1 кв. = + 412 магазина

2 кв. = + 582 магазина

3 кв. = + 581 магазин (из них 359 пятерочек и 217 чижиков)

✔️ LFL-продажи за 3 кв. (то есть в тех же магазинах, что и в прошлом году) = прирост на 13,8%; трафик +2,2%, средний чек +11,4%), сильные данные.

Главное, продолжает расти траффик.

✔️ Выручка X5 за 9 мес. = 2 821 млрд руб. (темпы роста выручки = 24,8%);

✔️ Выручка X5 за 3 кв. = 975 млрд руб. (+ 22,7% год к году), темпы роста выручки чуть замедлились (во 2-м кв. были = + 25,1%), но пока остаются высокими.

Ритейл хорошо впитывает инфляцию — поэтому такие темпы роста выручки.

В начале октября гендиректор компании Игорь Шехтерман заявлял, что компания намерена расти темпами в 17-18% в ближайшие 3 года.

( Читать дальше )

Для чего нашей экономике слабый рубль? Кто от этого выиграет?

- 16 октября 2024, 12:45

- |

Рубль стремительно приближается к отметке 100Р за доллар, и на этот раз власти, похоже, смирились с тем, что он достигнет уровня, который ранее вызывал решительные политические меры.

В прошлом году рубль дважды пробивал отметку 100Р за доллар. Тогда ЦБ реагировал повышением ключевой ставки, а правительство ввело требование об обязательной продаже 80% валютной выручки экспортеров.

Не так давно, в качестве поддержке рубля Минфин принял символическое решение сократить долю обязательной продажи валютной выручки до 25%.

Предлагаю рассмотреть положительные моменты при слабом рубле:

• Выгода для государственного бюджета. Ослабевший рубль может быть преимуществом в условиях бюджетного дефицита и планируемого роста расходов.

• Улучшение экспортных возможностей. Слабый рубль способствует наполнению бюджета за счёт экспортных поступлений.

Существенные минусы:

• Инфляционный эффект. По словам экономиста Олега Вьюгина, 100Р за доллар уже не так страшны, хотя и имеют определённый инфляционный эффект.

( Читать дальше )

Рост на завышенных ожиданиях? К чему готовиться инвестору.

- 16 октября 2024, 09:03

- |

Индекс МосБиржи в отсутствии продавцов со стороны нерезидентов продолжает демонстрировать силу. Следующим техническим препятствием в виде двухнедельной вершины выступает значение 2818п. Пробить его и продолжить подъем будет тяжело, при условии, если нефть сохранит нисходящую динамику даже при слабеющем рубле.

Со вчерашнего вечера нефть потеряла 4,5% после известий о том, что Израиль не планирует наносить удары по нефтяной инфраструктуре Ирана. Также влияние может оказывать — ослабление импорта в КНР в сентябре на 0,6% г/г, поскольку НПЗ сократила закупки из-за слабого внутреннего спроса на топливо и сжатия маржи экспорта.

Стоит помнить, что риски мировой рецессии далеко не уходили и ЦБ европейских стран важно вовремя начать снижать ставку для перезагрузки экономики.

За последние 2 месяца армия России взяла под контроль в 5,5 раза больше территорий Украины, чем за весь 2023 год. Кто знает, может быть до конца года реализуется мощный драйвер к переоценке нашего рынка акций.

Но сейчас главное не впадать в эйфорию, мол негатив прошел и рынок развернулся — негатив далеко не уходил, он просто временно уступил место ожиданиям, что выше 20% ставка не будет переставлена.

( Читать дальше )

На падении каких акций можно заработать

- 15 октября 2024, 15:22

- |

Основная причина, по которой Индекс МосБиржи снижался более четырёх месяцев подряд с весны текущего года, — высокие процентные ставки. В таких условиях для инвесторов привлекательнее выглядели облигации и депозиты, позволяющие получить высокую доходность с низким риском.

Мы полагаем, что в сентябре нисходящий тренд на рынке акций закончился и настал момент для долгосрочных покупок акций перспективных компаний без долга. Но в то же время ожидаем, что в ближайшие недели Индекс МосБиржи продолжит торговаться в широком диапазоне без ярко выраженной динамики. Такое состояние на рынке называется боковиком. Границы диапазона наметились около 2900 пунктов сверху и 2600–2700 пунктов снизу.

С одной стороны, рост рынка акций продолжают ограничивать высокие процентные ставки, с другой — его дальнейшему снижению препятствует ослабление рубля и рост цен на нефть.

В зоне риска сейчас находятся акции компаний с высоким долгом. Пока значительная часть обязательств всё ещё обслуживается по старым, более низким ставкам. Однако по мере рефинансирования задолженности процентные расходы будут расти и давить на денежные потоки.

( Читать дальше )

Топ-2 совета миллиардера Дж. Темплтона российским инвесторам!

- 15 октября 2024, 12:49

- |

🗣️ «Бычий рынок» порождается пессимизмом, взращивается на скептицизме, зреет на оптимизме и умирает от эйфории.

🗣️ Период максимального пессимизма — лучшее время для покупки, а максимального оптимизма — для продажи.

Сейчас пессимизм + скептицизм на российском рынке доминируют.

По Темплтону, самое время покупать акции. Я продолжаю докупать акции в портфель на пополнения счета.

Вот тут писал про подход Баффета и Мангера, как они выбирали акции в портфель (и какие российские компании подходят под их критерии в портфель): t.me/Vlad_pro_dengi/1249

Поддержите лайком, если полезно! Подпишитесь, чтобы экономить время на аналитику рынка РФ!

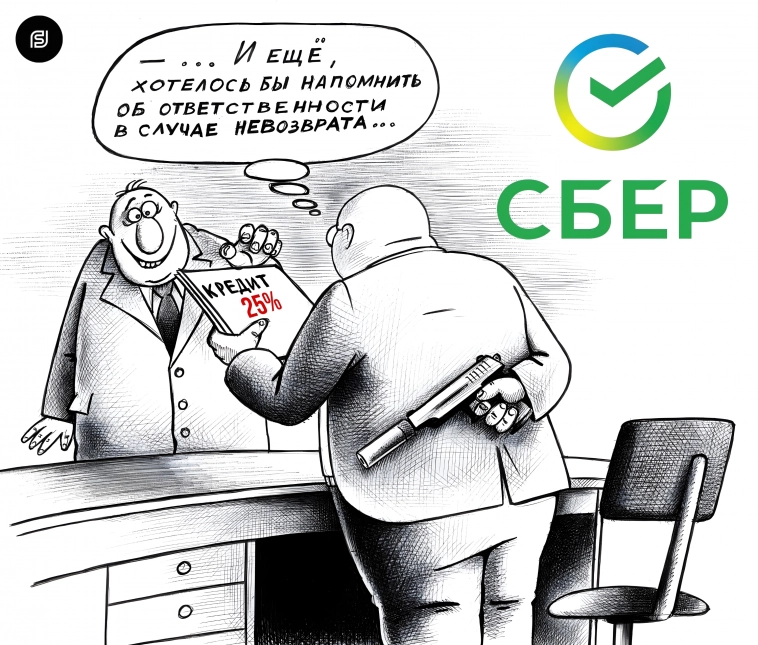

🏦 Сбербанк и отчет: Риск больше, чем доходность. Ой, а почему никто не хочет брать кредиты?

- 14 октября 2024, 20:06

- |

Новый выпуск подкаста от инвест-канала «Fond&Flow»

Написал для вас пост — "как защититься от повышения ключевой ставки", а также разобрал особенности фундаментального анализа в период кризиса в России. Все идеи на канале, подпишись чтобы не пропустить ничего интересного! У нас уютно❤️

Крайний выпуск: 🩸МТС – обещания на обещании. А что если все перестанут верить в выплату больших дивидендов?

🎲#22. Под ребрами..

Любимый многими банк снова перед нами с отчётом за сентябрь 2024 года. Ну и как и всегда официальные результаты впечатляют… а как может быть иначе?

- 🔼 Чистый процентный доход: увеличился на 7,1% по сравнению с прошлым годом и составил 218,9 млрд рублей. Хороший результат, но так у большинства нормальных банков. Просто стоит помнить: Рост процентных доходов — это реакция на кризисную политику ЦБ, а не показатель органического роста.

( Читать дальше )

Обзор Делимобиля — стоит ли покупать акции главного каршеринга России?

- 14 октября 2024, 19:37

- |

Поездил на каршеринге Делимобиля пару дней назад, стало интересно обновить взгляды на компанию.

Мой обзор IPO Делимобиля был тут: t.me/Vlad_pro_dengi/731

Название говорило само за себя: «Спасибо, не надо». Что еще можно было сказать о компании, которая размещалась на бирже по 25+ прибылей. Итоги торгов после полугода логичны, акции снизились с 265 до 200 руб., это -25%. Индекс Мобиржи снизился на 14%, Делимобиль был хуже рынка.

Компания выпустила 2 отчета — за 2023 год и за 1 пол. 2024, давайте их разберем.

Финансовые результаты за 1 пол. 2024 года

✔️ Выручка за 2023 год = 20,88 млрд руб. (за 2022 год = 15,72 млрд руб.), темпы роста год к году = 32,9%.

✔️ Выручка за 1 пол. 2024 года = 12,66 млрд руб. (за 1 пол. 2023 = 8,56 млрд руб., темпы роста год к году = 47,9%).

Выручка в первом полугодии ускорилась. Я не ждал такого роста выручки. Причины:

1️⃣ Рост числа автомобилей: с 19 906 машин по итогам 2022 года до 29 584 машин на середину 2024 года; т.е. рост на 48%.

( Читать дальше )

Стратегия на IV квартал. Время акций возвращается, ловите момент

- 14 октября 2024, 16:28

- |

Аналитики Альфа-Инвестиций подготовили стратегию на IV квартал 2024 года. В ней они делятся прогнозами для российской экономики и отдельных отраслей, отмечают актуальные тренды на квартал и выделяют наиболее привлекательные активы.

Главное

- Мы ждём умеренного роста Индекса МосБиржи, до уровней 2900–3000 п. к концу года. Сейчас хороший момент для выгодных инвестиций на долгий срок.

- Рубль к концу года будет близок к текущим значениям: около 95 руб. за доллар и 13,2–13,6 руб. за юань.

- Цена нефти останется на комфортном для нефтяных компаний уровне $74–76.

- Сильному подъёму рынка акций пока мешают высокие рублёвые процентные ставки, которые сохранятся ближайший квартал. Но до конца 2025 года потенциал роста Индекса МосБиржи с учётом дивидендов: 33–36%.

- Рынок облигаций в IV квартале даёт хорошую возможность зафиксировать высокие ставки на долгий срок. Ожидаем, что длинные ОФЗ начнут расти на фоне замедления инфляции в конце года.

- Цена золота останется вблизи исторических максимумов благодаря начавшемуся циклу смягчения денежно-кредитной политики в США и ЕС.

( Читать дальше )

Насколько важна линия тренда для понимания дальнейшего направления рынка?

- 14 октября 2024, 12:59

- |

Линия тренда на бирже — это линия, которая соединяет как минимум две ценовые точки, указывая общее направление движения рынка.

Когда цена пробивает линию тренда, это сигнализирует об изменении тренда. В этот момент нужно понимание, что делать дальше и как это предвидеть.

Чтобы нарисовать линию тренда, выполните следующие шаги:

• Найдите на графике две точки, которые обозначают начало и конец тренда.

• Соедините эти точки линией.

• Продлите эту линию в будущее.

• Существует три типа трендов:

Восходящий (бычий) — цена актива постепенно растет. То есть, каждая следующая точка минимума или максимума на графике оказывается выше предыдущей.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал