АНАЛИТИКА

Рынок пытается держать удар. К чему готовиться инвестору

- 11 сентября 2024, 09:32

- |

Раз за разом, как только индекс МосБиржи начинается адаптироваться к суровой реальности и казалось бы уже многие негативные моменты заложены в котировки акций… На первый план выходят «старые знакомые» и делать вид, что мы тут как бы не при делах не получится.

На вечерней сессии котировки Brent приближались в моменте к $68,7 впервые с декабря 2021 г., и потери достигали 4,4%.

Дополнительное давление на нефтяные цены оказало снижение прогноза ОПЕК роста спроса на нефть в 2024 и 2025 гг. во вчерашнем ежемесячном обзоре. К тому же альянс ожидает, что не входящие в него производители продолжат увеличивать нефтяное предложение.

Сегодня, внимание всего мира будет обращено в адрес визита Блинкена в Киев. Ходят слухи, что глава Госдепа может официально заявить о разрешении на использование ATACMS для ударов по РФ.

Также вчера вечером Великобритания ввела санкции против Воздушно-космических сил России, а также против 9 судов под флагом России. Все эти действия не вяжутся с желанием Запада закончить этот конфликт за столом переговоров. Опять нас пытаются водить за нос.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Акции Промомеда могут вырасти в два раза, считают ряд аналитиков, выделяя сильные позиции компании на российском фармрынке – Ведомости

- 11 сентября 2024, 07:11

- |

Инвестиционные дома «БКС мир инвестиций» и «Атон» начали анализ акций биофармацевтической компании «Промомед». «БКС» установил целевую цену на уровне 700 руб. (+71%), «Атон» — 605 руб. (+48%). На 10 сентября акции торговались на уровне 408,7 руб.

«Промомед» разместил акции на Мосбирже в июле 2024 г., собрав 6 млрд руб. для разработки инновационных препаратов и снижения долгов. Компания продолжает развивать портфель лекарств, планируя ввести на рынок более 30 новых препаратов до 2030 года, что обещает быстрый рост выручки.

Несмотря на временные финансовые сложности, включая снижение чистой прибыли в первом полугодии 2024 года, аналитики ожидают, что компания сможет значительно нарастить EBITDA и начать выплачивать дивиденды после 2026 года. Темпы роста выручки прогнозируются на уровне 47% до 2028 года и 34% до 2032 года.

Источник: www.vedomosti.ru/investments/articles/2024/09/11/1061448-analitiki-nachali-pokrivat-aktsii-promomeda-vpervie-posle-ipo?from=newsline_partner🌊 Инарктика: когда правила диктует природа. Главный страх реализовался!

- 10 сентября 2024, 19:59

- |

Новый выпуск подкаста от инвест-команды «Fond&Flow»

Написал для вас пост — "как защититься от повышения ключевой ставки", а также недавно разобрал "Яндекс". Все идеи на канале, у нас уютно❤ Если интересно заходи!

🎲#16. Под ребрами..

Первый полугодие 2024 года стало очень важным моментом для «Инарктики»

Основной риск и страх, которого так боялись, — биологический, и он исполнился в полной мере.

🥬Биологические активы, которые составляют почти половину общей стоимости компании, стали самым уязвимым местом в её структуре.

- 🔻 Непредвиденные аномальные погодные условия

- 🔻Странная (нет) эпидемия морских вшей и других паразитов

👀 Внешне всё плохо, но компания вытягивает

( Читать дальше )

Как долго ждать роста? Перспективы бизнеса

- 10 сентября 2024, 13:06

- |

Норильский никель $GMKN финансовые показатели за 6м 2024 года:

• Выручка снизилась до $5,6 млрд. (-22%).

• EBITDA скорректировалась до $2,3 млрд. (-30%).

• Рентабельность EBITDA составила 42% (-5 п.п.).

• Чистая прибыль упала до $829 млн. (-23%).

• Чистый долг вырос до $10 млрд. (+24%).

• Свободный денежный поток уменьшился до $525 млн. (-61%).

Отчет слабый, но ожидаемый. Прибыль компании снижается вместе с выручкой и ростом процентных расходов.

Компания находится в активной инвестиционной фазе, что тоже достаточно сильно отражается в отчетности.

Кроме того, цены на сырье также не способствуют улучшению результатов. Есть предпосылки ожидать, что чистая прибыль за второе полугодие снизится относительно первого полугодия из-за роста процентных расходов и увеличения долга

Перспективы на будущее:

— Компания начала процесс модернизации своей системы управления с целью повышения операционной эффективности.

Причиной этого стали не только фактор снижения цен на металлы, но и ограничения доступа к рынкам, увеличение стоимости и ограниченность доступности оборудования и технологий, сложности с международными платежами, недостаток квалифицированных кадров и другие проблемы.

( Читать дальше )

Что не так с дивидендами российских компаний.

- 10 сентября 2024, 12:23

- |

🔥‼️👉 Обещал вам скинуть видео по дивидендам российских компаний. Что с ними сейчас не так и что нужно обязательно знать и учитывать всем инвесторам и в любых бумагах.

☝️ У кого не работает ютуб гуглим goodbyedpi и всё будет летать.

1️⃣ Ютуб —

2️⃣ Рутуб — rutube.ru/video/private/9b91c080f717dc28791be60c4732e006/?p=US4CbzuG39AMiq7j-Dadmw

Пристегните ремни мы взлетаем. К чему готовиться инвестору

- 10 сентября 2024, 10:00

- |

Основная сессия завершилась убедительным ростом индекса Мосбиржи — более 3% и что самое приятное, закрытие прошло выше 2700п. Рынок способен удивлять даже самые искушенные умы.

Перед началом недели подобный рост ожидался мной растянутым во времени, как минимум со среды по пятницу. Преимущественно на новостях о недельной инфляции и итоговом заседании ЦБ по ключевой ставке, но как видим все случилось гораздо быстрее.

Рынок акций заранее начал прайсить положительные новости, так долго ожидаемых инвесторами, с чем собственно и был связан подобный рост, поэтому относится к нему нужно крайне аккуратно.

Закрепление выше текущих значений 2700п, открывает дорогу к более сильному уровню сопротивления 2760п-2770п, но для этого нужно закрывать гэп на 2730п.

Сложно представить при всех известных вводных, что рынок готов идти выше, как минимум на горизонте нескольких недель, я этого не вижу.

Есть смысл не жадничать и часть спекулятивных лонгов прикрыть на утреннем гэпе, а там уже по ходу торгов принимать менее поспешные решения.

( Читать дальше )

Какие дивиденды заплатит Башнефть?

- 09 сентября 2024, 16:59

- |

Чистая прибыль за 1 пол. = 53 млрд руб. (1 кв. = 31,7 млрд руб.; 2 кв. = 21,3 млрд руб.)

Во 2-м квартале потеряли 10,7 млрд руб. на прочих расходах (вероятно, разовые факторы), так что их, в целом, можно добавить к прибыли.

Дивидендная база за 1 полугодие = 74,59 руб. на 1 акцию., доходность на преф = 5,95%. Повторить результат во 2-м полугодии могут, по году будет 12-13% доходности на преф.

Обыкновенные акции Башнефти можно не смотреть, там котировки существуют в отрыве от реальности.

Для меня другая нефтянка выглядит интереснее.

Друзья, разобрал для вас все крупные нефтяные компании России по итогам 1-го полугодия, переходите и читайте:

Обзор Роснефти (дешевый и качественный нефтяник): t.me/Vlad_pro_dengi/1177

Обзор Лукойла (сколько будет дивидендов): t.me/Vlad_pro_dengi/1107

Обзор Татнефти (отчет лучше, чем кажется): t.me/Vlad_pro_dengi/1156

Обзор Газпромнефти (почему не очень): t.me/Vlad_pro_dengi/1092

( Читать дальше )

Какая ставка заложена рынком акций?

- 09 сентября 2024, 16:02

- |

На прошлой неделе рынок акций немного успокоился. Начиная с прошлого вторника индекс почти каждый день показывал довольно мощные восстановительные движения, что дает определенные надежды, что с нашего рынка все желающие успели выйти.

Теперь все взоры участников направлены на следующую пятницу, на 13 сентября, именно тогда пройдет следующее заседания ЦБ по ключевой ставке. Предсказывать я не буду, но думаю, что оставят на текущих значениях, хотя многие аналитики ждут повышения до 20% или даже 22%.

Но если мы немного пофантазируем, то можем представить другую картину мира. А что если все громкие заявления по ставке и то насколько дальше все будет плохо с экономикой, было сделано только лишь с одной целью — обрушить наш рынок акций, как можно ниже и потом начать выпускать нерезидентов. Это в принципе мы могли наблюдать в виде панических распродаж понедельника.

Вспомним к примеру февраль 2022 год, когда рынок почему-то не закрыли зная, что старт торгов станет обвальным. А потом, когда казалось, что падать уже некуда вышли на первый план фонды, которые в качестве поддержки рынка начали его выкупать.

( Читать дальше )

Обзор Банка Санкт-Петербург — 2024 год прекрасный, а смогут повторить?

- 09 сентября 2024, 11:37

- |

Что будет с прибылью при снижении ключевой ставки?

Финансовые результаты БСП за 1 пол. 2024 года

✔️ Чистая прибыль = 24,3 млрд руб. (1 кв. 2024 = 13 млрд руб., 2 кв. 2024 = 11,3 млрд руб.)

Есть замедление прибыли из-за небольшого снижения процентной маржи (ставки по пассивам начали догонять ставки по активам) и повышенного уровня резервирования под кредитные убытки (17,2% во 2-м кв. против 1,1% в 1-м кв.).

✔️ Скорректированная ЧП на разовые статьи (не люблю считать торговый доход постоянной статьей) = 20,2 млрд руб. (1 кв. 2024 = 11,1 млрд руб.; 2 кв. 2024 = 9,1 млрд руб.)

У БСП много дешевого фондирования, потому что банк является зарплатным для бюджетников Санкт-Петербурга. Заемщики у БСП, напротив, надежные юридические лица (78% кредитов выдано юрикам). У банка есть дешевые деньги, а кредиты он выдает дорогие и более платежеспособным.

Причем ставка по активам (видно, у многих юриков плавающая) меняется быстрее, чем ставка по пассивам. Поэтому БСП выигрывает на росте ключевой ставки. А вот на снижении будет обратная ситуация.

( Читать дальше )

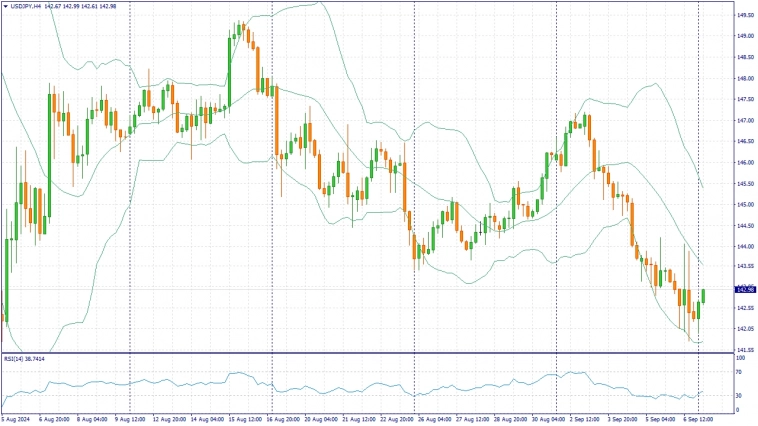

Фундаментальный анализ рынка за 09.09.2024 USDJPY

- 09 сентября 2024, 08:54

- |

Пара USD/JPY прекратила свою четырехдневную полосу неудач, торгуясь около отметки 142,90 в ходе азиатской сессии в понедельник. Восстановление пары USD/JPY можно отчасти объяснить более низкими, чем ожидалось, данными по валовому внутреннему продукту (ВВП) Японии. Однако высокие темпы экономического роста, повышение заработной платы и сохраняющееся инфляционное давление продолжают поддерживать ожидания того, что Банк Японии (BoJ) может продолжить повышение процентных ставок, что может ограничить снижение курса японской йены (JPY).

Годовой объем ВВП Японии во втором квартале вырос на 2,9%, что немного ниже предварительного показателя в 3,1% и рыночной оценки в 3,2%. Тем не менее, этот показатель стал самым сильным в годовом исчислении с первого квартала 2023 года. В квартальном исчислении ВВП во втором квартале вырос на 0,7 %, не дотянув до рыночного прогноза в 0,8 %, но показав самый сильный квартальный рост со второго квартала 2023 года.

Кроме того, доллар США получил поддержку, так как пятничные экономические данные США усилили неопределенность относительно вероятности агрессивного снижения процентной ставки Федеральной резервной системой (ФРС) на сентябрьском заседании.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал