Алготрейдинг

алготрейдинг - подход к биржевой торговле, основанный на автоматизации торгового процесса при помощи программных алгоритмов и различных аппаратных решений.

Ниже приведены все записи на нашем сайте по теме алготрейдинга.

13 -е! Пилит роботов на жиже!

- 13 августа 2018, 17:44

- |

Единственное, что успокаивает — все равно буду в плюсе)

- комментировать

- ★1

- Комментарии ( 13 )

Алготрейдинг проще, чем вы думаете

- 08 августа 2018, 11:19

- |

Почти все трейдеры приходят на рынок для того, чтобы заработать денег, хотя есть и доля тех, кому важен не сам торговый результат, а участие в процессе, драйв.

Впрочем, получить удовольствие от процесса можно не только торгуя вручную, но и занимаясь разработкой автоматических торговых систем. Ведь создание торгового робота может быть таким же интересным занятием, как и чтение хорошего детектива.

В процессе разработки торгового алгоритма приходится решать множество технических вопросов, но среди них есть три самых важных, ключевых вопроса:

- Что торговать?

- Когда торговать?

- Как торговать?

( Читать дальше )

План-проспект будущей книги «Алгоритмический квантовый трейдинг на основе кибернетических технологий»

- 07 августа 2018, 14:18

- |

В книге показана реализация концепции алгоритмического квантового трейдинга на основе кибернетических технологий.

Книга необычна и существенно отличается от известных книг по трейдингу и книг «классиков».

Трейдинг в ней рассматривается как непростая научно-техническая задача, но решение которой, в отличие от известных книг, имеет строгое математическое обоснование. Кроме математики, используются методы теории оптимального управления, обработки сигналов, теории автоматизации технологических процессов и др.

Не ищите в книге материалов про психологию, про японские свечи, про линии поддержки и сопротивления, про уровни, про скользяшки, про волны, про паттерны и т.п.

В книге нет рассуждений о «тяжелой судьбе» трейдеров и в целом отсутствуют обычные для книг по данной теме трейдерские «словесные кружева».

Короче, в книге нет классического теханализа и нет психологии за ненадобностью – здесь будет все другое для подготовленной публики, интересующейся алгоритмическим трейдингом.

( Читать дальше )

Результаты управления за июль 2018, а так же суммарно за 41 месяц

- 02 августа 2018, 11:51

- |

( Читать дальше )

Мои итоги июля: "качели"

- 01 августа 2018, 10:06

- |

Июль получился «качельным» месяцем. Так как торговля в июле началась в понедельник, то внимательный читатель мог следить за июльской динамикой моего управления в еженедельном режиме в сообщениях «КГБ для Алексея». Из них видно, что первые две недели я заработал больше 2%, на третьей неделе проиграл и ушел в минус по отношению к концу июня на десятые доли процента. И только потом отбил убыток третьей недели и на конец месяца получил прибыль практически в 2 раза больше, чем та, что была в конце второй недели, таким образом выйдя из помесячной просадки (подневная с 26.02, максимум которой Вы видите в таблице, существенно сократилась, но еще сохранилась).

Если говорить об отдельных частях портфеля, то в июле неплохо отработали RI и Спот. Последний сократил отставание от «Русского Баффета» с начала года и обогнал индекс Мосбиржи. Что касается Si, то тут все просто: весь июль моя система просидела в шорте (открывался он еще до июньской экспирации и роллировался). А так как шорт у меня открывается на выделенный лимит по номиналу (лонг при выключенном «фильтре плечей» на два номинала, а при включенном на три), то результат представляет ни что иное, как процентное изменение Si с обратным знаком (если б была экспирация, то надо было бы еще учесть и календарный спред, но в июле экспирации не было).

( Читать дальше )

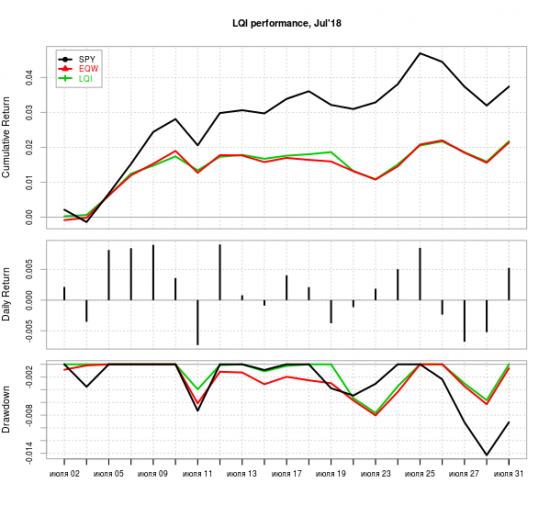

Апдейт модели LQI за Июль'18 - 10+% годовых в $$$ не слезая с дивана!

- 01 августа 2018, 02:03

- |

Результаты консервативной количественной инвестиционной модели LQI (lazy quantitative investing), о которой я писал ранее (https://smart-lab.ru/blog/384110.php), за июль (результаты за прошлый месяц: smart-lab.ru/blog/479841.php). В июле продолжился классический рынок поздней фазы экономического цикла, модель четвертый месяц подряд отстала SPY, однако перформила наравне со своим основным бенчмарком — EQW (равновзвешенный портфель торгуемых тикеров). Вот веса предыдущего месяца и соответствующие ретурны торгуемых тикеров:

weight monthly.ret

XLY 0.062 1.77

XLP 0.000 3.96

XLE 0.079 1.46

XLF 0.151 5.11

XLV 0.088 6.55

XLI 0.050 7.37

XLB 0.072 2.79

XLK 0.057 2.09

XLU 0.111 1.73

IYZ 0.000 0.18

VNQ 0.091 0.68

SHY 0.000 -0.06

TLT 0.239 -1.44

GLD 0.000 -2.26

Корреляция между весами и ретурнами положительная — 0.014, однако за счет того, что модель держала примерно половину капитала в защитных активах и секторах — догнать SPY так и не удалось: +2.17% LQI vs +3.74% SPY vs. +2.14% EQW. В терминах максимальной просадки в течение месяца модель существенно лучше SPY и наравне с EQW: 0.8% у модели vs. 1.4% SPY vs. 0.8% EQW.

( Читать дальше )

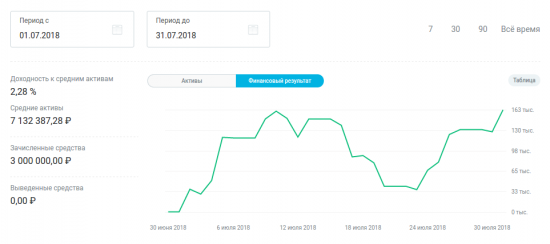

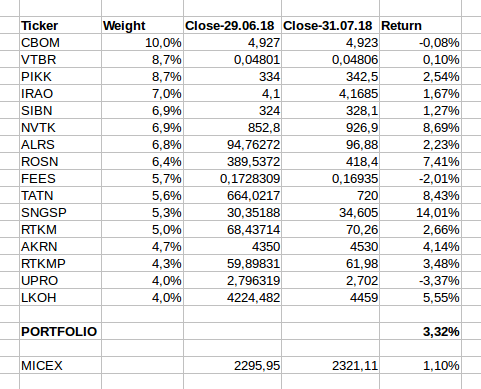

ФР МБ: итоги июля и портфель на август

- 01 августа 2018, 01:32

- |

Продолжаю публикацию своих ежемесячных результатов и портфелей на следующий месяц (начало здесь: smart-lab.ru/blog/412664.php, результаты июня: smart-lab.ru/blog/479840.php).

Вот как вел бы себя портфель, рекомендованный на июль:

( Читать дальше )

Stop loss и твердость духа

- 30 июля 2018, 23:21

- |

С одной стороны убытки, хоть и в пределах SL, но поступательно приближаются к критической границе,

но с другой стороны тестирование стратегии говорит, что примерно из 200 случаев открытия позиций ни одного лося..

Дилемма)))

… или верить в гениальность стратегии или согласиться с тем, что это именно то исключение, которое подтверждает правило:)

Я склоняюсь к тому, чтобы согласиться..

… и вообще, в чем смысл трейдинга?))

Скажу субъективно — в способности следования стратегии:)

О вреде (?) торговых роботов...

- 30 июля 2018, 09:03

- |

Сергей Голубицкий в своей публикации О вреде роботов и опасности распространяемой ими иллюзии научности пригласил меня поучаствовать в обсуждении этого вопроса. Я был в отъезде и публикации не видел, прочитал только вчера вечером.

Короче говоря, приглашаю всех заинтересованных товарищей (Николай Скриган, Вас — первого!) принять участие в обсуждении темы «О пользе и вреде торговых роботов и алготрейдинга».

Спасибо за приглашение, но я в этой теме сбоку припеку. У меня не те роботы. В торговых роботов, представление о которых в массовом сознании укоренилось представление, как о некоей манирубке, печатающей деньги, я не очень-то верю. Не тот процесс на входе...

А.В.Суворов сказал когда-то — «Каждый воин должен понимать свой маневр». Несмотря на некоторую спорность этого выражения в военном смысле для трейдера это высказывание актуально на сто процентов. Тем более для трейдера, торгующего роботом. С одной поправкой. Командиры должны понимать манёвр, а солдаты должны исполнять приказы. Вы командир, робот — ваш солдат.

( Читать дальше )

О вреде роботов и опасности распространяемой ими иллюзии научности

- 29 июля 2018, 13:26

- |

Предлагаю замутить почтенной публике мощную холливар дискуссию на тему, выведенную в заголовок (или — на опровержение оной :)

Коллега ch5oh попросил добавить «конструктива» для определения факта беременности фондовым рынком идеей, способной вырвать его из хаоса и перевести в состояние предсказуемого тренда. В качестве критерия такого «конструктива» коллега попросил «средства научного анализа серий данных, а не дедушкиным способом «чую наггетсами».

Последние лет 20 «беременность» рынка я определяю исключительно путём комплексного осмотра пациента «на сносях». Этот подход со временем отлился во вполне чёткий и завершённый алгоритм оценки «коллективного бессознательного рынка» (да-да, я не только фиксирую симптомы, проявленные в разных функциональных системах рынка, но и пропускаю их через призму единственного существующего на бирже «двигателя цен» — торгующую толпу, поведение которой, в свою очередь, можно описать только в терминологии психологии масс, или, что точнее, психиатрии масс), поэтому в качестве «конструктива» предоставил ch5oh линк на наш

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал