Алексей Каленкович

Какой размер позиции выбрать, чтобы заработать максимальную прибыль? Алексей Каленкович

- 09 августа 2024, 14:20

- |

То есть по сути разговор про оптимальное f.

А вчера я выкладывал видео Олега Дубинского, постоянного автора на смартлабе

Не забываем, что билеты на конфу в Москве раскупаются полным ходом.

Напомню, что в какой-то момент в Питере нам пришлось резко поднять цены, т.к. места закончились физически.

А пока время есть, действует промокод MARTOS на скидку 20%!

https://conf.smart-lab.ru/

Москва, 26 октября!

- комментировать

- ★3

- Комментарии ( 8 )

Больше всех рискует тот, кто не рискует - Алексей Каленкович-Аристотель

- 10 августа 2023, 10:00

- |

Идея выступления в том, что надо рисковать. Без риска ты рискуешь ещё больше.

Лично мне конечно не хватило примеров, которые иллюстрируют данный тезис и я задумался: а справедливо ли это в отношении меня и моих инвестиций? Пожалуй, что да. Но это видно лишь задним числом.

Наверное больше всего рискованно не рисковать в такие дни, как 10 октября 2022 года, когда акции раздают по очень хорошим ценам.

Проблема только в том, что в такие дни не у всех деньги есть.

Второй момент… продавая НМТП по 7,5 я думал, что я снижаю риск. А что оказалось?:) НМТП вырос еще в 2 раза, при том, что потенциал просадки с 7,5 был не такой уж большой. Продавая Сбер по 160 рублей(😂), я тоже думал, что я вывожу из-под риска заработанные деньги. Я сознавал, что продаю по плохой цене, но продавал «на всякий случай», т.к. уже заработал хорошие деньги...

Как я уже сказал, это всего примеры заднего числа.

Вообще говоря, я думаю принцип "Больше всех рискует тот, кто не рискует" опасный, если применять его без знания дела.

Потому что можно рисковать регулярно и засаживать депозиты один за другим.

Рисковать может и должен тот, кто обладает достаточными знаниями и компетенциями, чтобы этот риск был осознанным и осмысленным.

Эссе "ДОРОГА В НИКУДА судьба 95% трейдеров".

- 24 декабря 2021, 16:14

- |

Какая отвратительная картинка…думал я, глядя на график роста капитала трейдера, который несколько месяцев зарабатывал прекрасную прибыль… и все слил буквально за неделю. Вы себе не представляете, как мне не нравится видеть подобное. Просто тошно смотреть на такое уродливое пародирование работы на финансовых рынках.

Вы, наверное, ожидаете услышать стандартные торговые байки, но вас на самом деле ждет шок. Вместо того чтобы начать рассказывать о том, какая это потрясающая штука – «Трейдинг», я бы очень хотел разнести его в пух и прах. Совершенно безжалостно. Например, одного взгляда на яркий оранжевый квадрат, где большими буквами написано хватающее за душу название «ROAD TO NOWHERE» хватило бы, чтобы понять: «Ерунда полная»! Если ваш взгляд упадет на бросающиеся в глаза красные и черные буквы, вы скажите себе: «Ну и дешевка!» Еще до того, как она прочитана, я точно знаю реакцию любого на статью «Дорога в никуда это судьба 95% трейдеров», вас бы от нее воротило.

( Читать дальше )

Какая инфляция на самом деле? И как инвестировать... - Алексей Каленкович

- 22 июля 2021, 11:32

- |

Полное видео: https://play.boomstream.com/e9SVstPV

все видео конференции: https://confa.smart-lab.ru/20210626spb

Мои уровни посвящения в опционы..

- 04 апреля 2021, 11:51

- |

1-голые покупки/продажи… влияние волатильности на цену… когда дорого продавай/дешево покупай..

2-типовые конструкции(спреды, бабочки, кондоры и проч)..

3-разгонные матрицы (бустеры, елки/ступеньки)..

4-граальные комбинации Каленковича(чисто российские истории для фьючей)..

5-риски Каленковича..

Кажется я дорос до 5 уровня..

Старенький видос поведал о многом..

Как же я теперь это все понимаю:

Историческая волатильность

- 02 ноября 2020, 13:33

- |

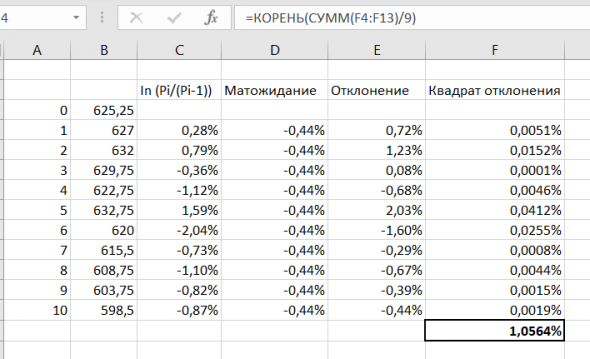

Коллеги, помогите, пожалуйста.

Прошу не смеяться. Только сейчас решил для интереса пересчитать историческую волатильность в экселе и сравнить, с тем, что рисует индикатор HV в TradingView, с которым, собственно, совпадают и данные из остальных источников, в т.ч. из терминалов TWS и CQG. Для всех период — 10 рабочих дней. Чикагская мягкая пшеница, текущий фьюч. И сразу оказался в тупике.

Во-первых, из текущих значений индикатора HV в TradingView без учета сегодняшних (02.11.2020, т.е. на конец 30.10.2020) данных 10 дневная HV = 19.15, следовательно, стандартное отклонение за 10 раб дней 3.81% (19.15 * корень(10/252)). В экселе по тем же самым данным за 10 дней функция СТАНДОТКЛОН выдает 1.0564%.

Я пересчитал сам, без функции СТАНДОТКЛОН:

Из этой 10 дневной сигмы получается волатильность 5.30. А это далеко не 19.15.

Помогите, разобраться, что не так, а-то взрыв мозга.

Вопросы к дяде Леше Каленковичу

- 28 мая 2020, 11:49

- |

Я не опционщик, но спросил бы следующее:

👉в плюсе с начала года?

👉на чем удалось рубануть в этом году?

👉дядь Леш, как изменился наш опционный рынок?

👉комиссии еще адекватны или уже давно нет?

👉все еще думаешь, что опционы Мосбиржи лучше, чем линейный?

👉ты вышел на америку с опционами? Как успехи?

👉расскажи какой-нибудь интересный момент, как расколбашивало опционы в марте 2020

👉что было веселее, апрель 2018 или март 2020?

👉трейдинг влияет на здоровье?

👉что посоветуешь нубу, который хочет куда-то инвестировать?

👉ДУшку планируешь запустисть?

Зигзаг удачи - 1 апреля 2020

- 02 апреля 2020, 00:32

- |

Кризис приятен тем, что даёт возможность потренировать разные позиции. Никому не интересно читать однотипные под копирку посты «продал стреддл — зафиксировал прибыль». Даже одиночный возглас "будь прокляты хуситы и охрана завода саудитов!" общей картины не менял. Хоть новоявленный опционный псевдогуреныш Г… ая Г… нь и считает, что «торговать мосбиржу западло» и «торговать в кризис дважды западло», но кто он такой, чтобы нам указывать? Поэтому караван идет и на пути ему попался Зигзаг Удачи.

Эта позиция считается базовой уважаемым Каленкович Алексей (enki) .

Низкий ему поклон за науку и за время, которые он мне уделил.

Давным-давно в уже далеком 2017 году эта позиция так и торговалась из месяца в месяц методично и довольно скучно (до февраля 2018 года примерно =) ) на боевом тестовом счете (размером около 100 тыр). Учитывая, что это были месячные опционы на РИ сейчас сам себе удивляюсь, насколько хватало смелости переносить это всё хозяйство через ночь и выходные. =) Nobless oblige

( Читать дальше )

Как волка ни корми

- 13 марта 2020, 12:11

- |

После вчерашнего «coming out» Каленкович Алексей (enki) (в котором он показывает свою позицию и жалуется на кретинизм новых правил начисления ГО) всем остальным участникам (кроме kozmonavt ) писать про опционы уже несерьёзно. Но рука тянется к перу, прошу извинить. Кому не нравится могут идти в Гавань.

Хотел бы подчеркнуть отличие данного полноценного (надеюсь) кризиса от чиха 9 апреля 2018 года. Оно состоит в том, что «всех предупредили заранее». В апреле 2018 фактически не было никаких признаков назревающей коррекции. В пятницу 6 числа с большим натягом можно было углядеть какие-то признаки движения на юг, но серьёзно отнестись к ним мог бы только параноик или опытный опционщик, проживший с большой позицией и НамКрыш 2014 и ИмКрыш 2008. После чего случился понедельник и веселье при котором у продавцов опционов было примерно 2-3 часа времени, чтобы довнести, всё выкупить по любым ценам и покаяться.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал