Анализ

Самые большие дивиденды в 2019 году

- 27 марта 2019, 12:17

- |

На дворе уже месяц март, а значит вместе с началом весны наступает пора активной подготовки к дивидендному сезону, который формально стартует уже в мае и продлится пару месяцев уж точно. На какие бумаги стоит обратить внимание, а какие лучше избегать в своём инвестиционном портфеле? Где мы ожидаем увидеть двузначную дивидендную доходность, а где дивидендов может и не быть вовсе? Попробуем разобраться в этом вместе, заглянув в финансовые отчётности компаний, которые предлагает сервис financemarker.

В рамках данного поста я хочу выделить те инвестиционные идеи, которые уже в этом году порадуют щедрыми дивидендами и это не должно стать разовым явлением (как это зачастую случается). Для консервативных и долгосрочных инвесторов именно такие бумаги должны занимать подавляющую часть портфеля, так как стабильность их выплат высокая, финансовое положение этих компаний не вызывает вопросов, а дивидендная доходность зачастую двузначная. Итак, поехали:

( Читать дальше )

- комментировать

- ★23

- Комментарии ( 21 )

Вижу силы только в сбере...взгляд на рынок

- 27 марта 2019, 10:36

- |

Всем привет!

Наш рынок, а также основные мировые фьючерсы продолжает болтать! Америка сегодня возможно снова начнет новую волну роста, ведь уже сейчас она пробила локальное сопротивление и не я не удивлюсь если пробьет основной уровень 2850 и пойдет снова на обновление максимума!

Примерно та же болтанка продолжается и на нефти, последний «длинный» хвост на закрытии 22 марта не зря меня смутил и намекал на рост, вот мы уже снова на 68, уверенно закрепиться цене ниже 67.5 так и не дают, то что мы видим на графике сначала года, исключая две «хорошие» трендовые волны 52-62 и 61-67, описать словами сложно, это не просто пила, это пила с затупленными зубцами, которой нужно напилить вагон дров с утра и до вечера!

Лично у меня появился хотя бы один маячок в этом темном царстве — сбербанк, наконец-то я дождался понятного мне движения и решил что именно на него в в ближайшее время и буду делать ставку, вчера наращивал позицию, которую открывал в понедельник, причем крайне удачно

( Читать дальше )

Сбербанк - инвестиции, санкции и триллион

- 26 марта 2019, 18:24

- |

Всем привет друзья! Не затягивая, хочу разобрать еще одну компанию, которая отчиталась по МСФО 2018. Это Сбербанк. Естественно, мысли визуализируем с помощью SWOT-анализа.

Напоминаю, что это исследование носит субъективный характер. Не является индивидуальной инвестиционной рекомендацией. Служит, для структурирования своих мыслей при принятии решения.

Начну, по традиции, с выводов:

Сбербанк — почти триллион. Почти триллион чистой прибыли за 2018 год, чуть поменьше, конечно — 831,7 млрд. руб получила компания за прошлый год.

Динамика прибыли и выручки остаются на хорошем уровне. В этом году руководство компании радует акционеров увеличением дивидендных выплат, продолжая динамику последних лет, хотя уровень еще находится ниже рынка.

Хорошее подспорье Сбербанку оказывает увеличение доминирования в отрасли и создание своей экосистемы.

( Читать дальше )

Ситуация налаживается? Я уже ничего не понимаю

- 26 марта 2019, 12:47

- |

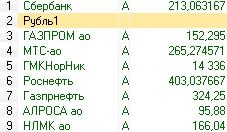

В целом пока условно считаем, что болтанка продолжается, но вчера и сегодня все-таки начал покупать немного наши акции по ситуации на сегодня дело обстоит так(таблица прикреплена), самая большая позиция по сберу(50% объёма денег всех акций из таблицы)

Акции и средние цены покупки:

Все очень быстро изменилось, возможно это изменение произошло по причине того, что появились новости «по санкциям», а именно было опровергнуто вмешательство в выборы, но если честно сомнительная причина, не выборы так Украину нам могу впаять, не Украину, так Сирию, была бы Россия, а причина для санкций найдется, если говорить перефразируя шутку «был бы человек, статья найдется!».

По нефти и золоту ситуация та же что и вчера, американский рынок и наши индексы с рублём на пару пока тоже ведут себя странно.

Детский мир - ДЫРА в капитале растет

- 25 марта 2019, 15:45

- |

С 2016 года находится уже на отрицательной территории. Просматривая отчетность, не могу найти откуда взялся непокрытый убыток в 5,5 млрд, начиная с 2015 года? В расшифровках и комментариях, ничего. Может в более ранних отчетах? Может быть, кто подскажет?

От себя же скажу, что и уставный капитал компании выглядит не большим, отсюда и падение на фоне низкой базы. Такие обстоятельства, вместе с неопределенностью в структуре акционеров могут отпугивать инвесторов, но далеко не забегаю, по завершению исследования отчета по МСФО за 2018 год напишу статью со swot-анализом и выводами по компании.

Страшнее быков или медведей только шакалы!

- 25 марта 2019, 10:11

- |

Последний месяц на рынке завелся шакал, он заставляет быков и медведей перегрызть друг другу глотки, а потом питается «падшими», мне кажется это наиболее точно описание того кто царит на рынке, когда наконец начнется «хорошее» движение на рынках, кроме этого шакалья «живых» не останется!

Поскольку я в последнее время стою все больше в стороне от рынка, поэтому сегодня даже обзор издалека, только дневки.

Америка после ложного захода наверх снова дала сигнал на шорт:

( Читать дальше )

Главные события за прошедшие 24 часа

- 21 марта 2019, 14:44

- |

1. «X5 Retail Group» объявила финансовые результаты за 2018 год по МСФО: операционные расходы выросли больше доходов.

https://www.x5.ru/ru/Pages/Investors/ResultsCenter.aspx

— Хотя чистая прибыль ритейлера за прошедший год на 8,8% меньше, чем в 2017-м, в компании отметили рост скорректированной EBITDA на 10,8% и рост показателей сопоставимых продаж, трафика и среднего чека. Причинами руководство называет темп роста продовольственной инфляции ниже темпа роста непродовольственной, а также увеличение доли арендуемых площадей. Капитальных затрат в 2019-м запланировано на сумму около 90 млрд. руб., в том числе на разработку и внедрение инноваций, и не просто так: во-первых, интернет-магазин «Перекресток» продемонстрировал внушительные темпы роста числа заказов; во-вторых, на днях X5 получила статус резидента «Иннополиса» — это обеспечит компании доступ к высококвалифицированным кадрам в сфере IT.

( Читать дальше )

Волатильности быть! ES вниз, RI вверх? :)

- 21 марта 2019, 08:47

- |

Всем привет!

Может быть я немного тороплюсь, но мне кажется мы наконец-то возвращаемся к нормальной жизни, да будет волатильность!

Причиной тому стали весьма неожиданные заявления ФРС, а том что они в этом году не будут повышать ставку и откачивать бабло с рынков, естественно спекулянты восприняли это как сигнал к движухе и она началась уже вчера вечером!

Начнем с америки, тут всё очень интересно, самое просто произошло после первой волны позитива:

( Читать дальше )

Обзор и анализ компании Лукойл

- 20 марта 2019, 11:49

- |

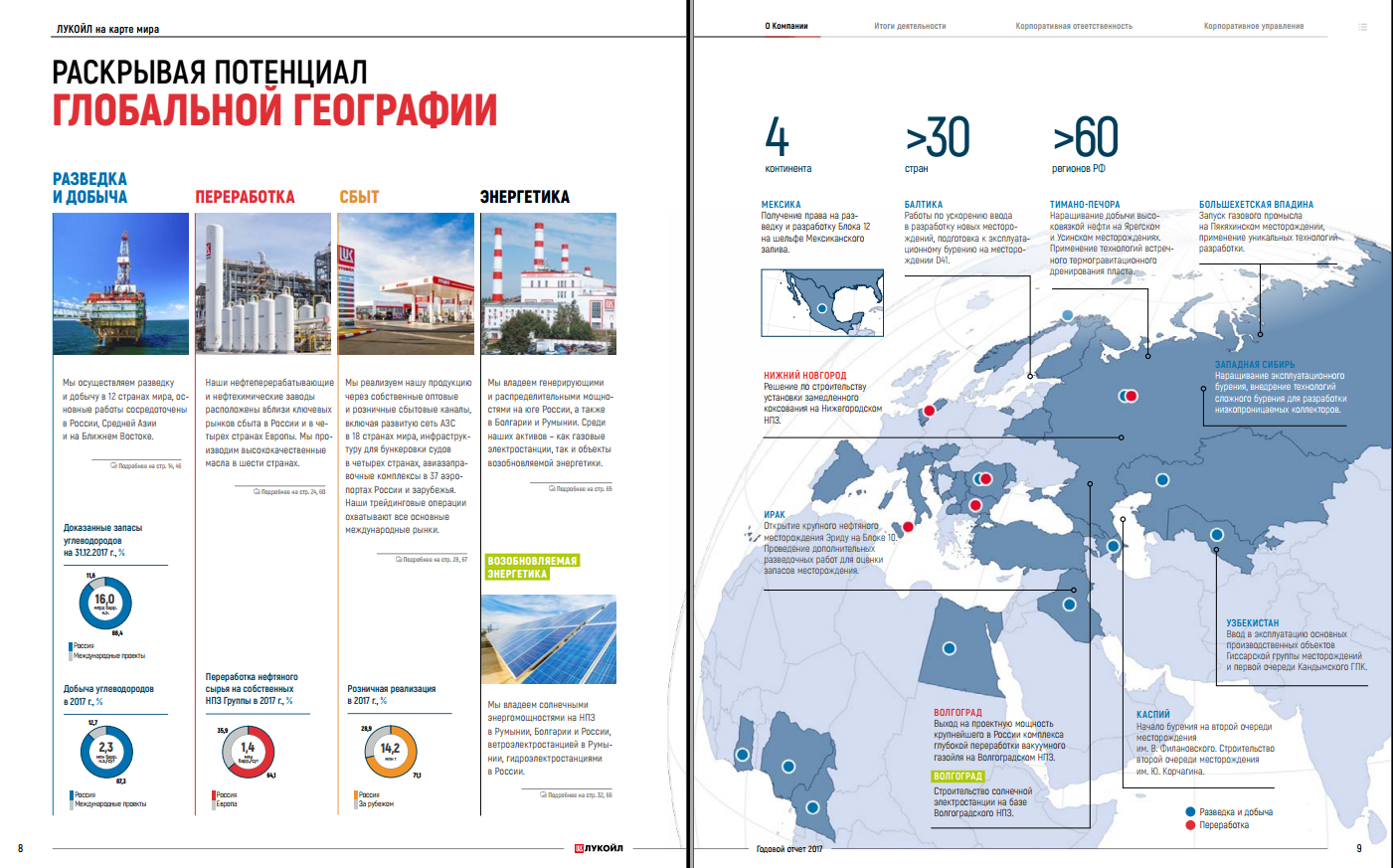

Лукойл – одна из крупнейших нефтяных компаний России. Это частная вертикально интегрированная компания, которая занимается добычей нефти и газа, переработкой и продажей нефти и нефтепродуктов. На долю Лукойла приходится 2% мировой добычи нефти и 1% доказанных запасов углеводородов.

Схема бизнеса компании Лукойл (из годового отчета компании)

Схема бизнеса компании Лукойл (из годового отчета компании)Разведка и добыча происходят в 12 странах мира, основные работы сосредоточены в России, Средней Азии и на Ближнем Востоке. Свою продукцию компания поставляет в 18 стран мира.

( Читать дальше )

Мосбиржа - выводы по МСФО, плюс SWOT-анализ

- 19 марта 2019, 12:35

- |

Напоминаю, что это исследование носит субъективный характер. Не является индивидуальной инвестиционной рекомендацией. Служит, для структурирования своих мыслей для принятия решения.

Итак, собственно, сама таблица (выводы, для удобства, есть в ней же и в конце статьи):

Вывод:

Московская Биржа показывает неплохие темпы роста комиссионных доходов год к году, но замедление темпов роста ставки ЦБ, а соответственно и процентных доходов окажут сдерживающий эффект на рост выручки и прибыли компании. Отражение этому я уже нашел в отчете компании за 2018 год.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал