Андрей Хохрин

Главное

- 10 августа 2022, 08:05

- |

✅Психология рынка! Эксперт Андрей Хохрин пишет: «Если вам страшно покупать или держать российские акции (кстати, ВДО тоже), вы не одиноки. Страх не панический, даже больше не страх, а апатия. Однако она всеобъемлющая. Значения фондовых индексов при этом в непосредственной близости от минимумов февраля. Возможно, приведенной аргументации недостаточно для разворота падающего тренда вверх. Но в подобной обстановке не ждал бы дальнейшего падения рынка.»

✅Илон Маск продал акции Tesla Inc. на сумму 6,9 миллиарда долларов, что стало крупнейшей продажей миллиардера за всю историю, заявив, что хочет избежать распродажи акций производителя электромобилей в последнюю минуту в случае, если он будет вынужден продолжить свою прерванную сделку по покупке Twitter Inc… Как вариант… Этот человек намеренно гандошит руководство социальной сети, чтобы сделать условия по сделке более выгодными для себя.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Оптимальный портфель ВДО - что это?

- 16 июля 2021, 16:17

- |

Каковы фазы роста рынка в кризис в России?

Почему во многих аспектах рынок долга у нас лучше чем зарубежом?

Что такое оптимальный портфель ВДО?

Об этом и многом другом расскажет Андрей Хохрин, генеральный директор ИК Иволга Капитал и основатель проекта ProBonds в рамках выступления на форуме ProДеньги 2021.

Андрей уже более 15 лет профессионально работает на рынке, а ИК Иволга Капитал ведущий игрок высокодоходного рынка в России.

Андрей Хохрин — что будет с рынком ВДО в России?

- 21 июня 2021, 10:00

- |

На какие бумаги стоит обращать внимание на этом рынке?

Какие шаги предпринимать инвестору чтобы не обжечься на нем?

И, в принципе, с чего начать?

Об этом рассказывает Андрей Хохрин в интервью на нашем канале

( Читать дальше )

Концерн Покровский. Инвестиции в агро-бизнес. Запись.

- 16 февраля 2021, 20:35

- |

Сегодня мы провели интересную беседу с управляющим агробизнесом концерна Станиславом Кашубой, и организатором дебютного выпуска облигаций — Андреем Хохриным (Иволга Капитал). Обсудили не только концерн, но тренды на рынке с/х и общие вопросы по облигациям и их анализу. Облигации будут размещаться в четверг, книга на 1 млрд уже подписана, заявки собраны.

Хронометраж:

02:28 Заявки на первичном рынке, участие в размещении.

04:22 Механизм участия в размещении.

05:45 Когда бумаги можно будет купить на Мосбирже?

06:35 Как и когда организовался Концерн Покровский?

08:00 Сравнение с Черкизово и Русагро.

09:46 Про слухи о рейдерских захватах малых ферм.

12:28 Какие сегменты выручки есть у концерна?

16:20 Обеспеченность кормом.

17:20 Перспективы рынка свинины.

18:00 Экспорт, какую долю выручки занимает?

21:05 Как квоты повлияют на Концерн Покровский.

23:37 Прогнозы на цены на сельскохозяйственную продукцию.

25:40 Зачем выпускать облигации, когда в банках ставка ниже?

32:06 Если ли у Концерна Покровский планы выхода на IPO?

38:25 Доля спекулянтов на первичном размещение Концерна Покровский.

40:40 В 2019 году резкий рост выручки на 20% за счет чего?

45:35 Куда пойдет привлеченный миллиард? Какие планы по инвестициям на 3-5 лет?

47:20 Как долго зерно хранится в элеваторе не теряя своих качеств?

48:00 Почему, когда холдинг покупает маленькое убыточное предприятия, оно начинает приносить прибыль?

50:50 Применение современных технологий в сельском хозяйстве.

52:20 Спрос на удобрения будет расти?

52:57 Вызывает ли отчетность доверие? Про кредитный рейтинг.

1:00:25 Риски ужесточения регулирования цен

Аудиоверсия: https://soundcloud.com/tim-martynov/investitsii-v-selskoe-khozyaystvo-obligatsii-kontserna-pokrovskiy

Что стоит за высокой доходностью? Рынок облигаций ВДО, ответы на неудобные вопросы. Андрей Хохрин.

- 29 декабря 2020, 18:57

- |

Сегодня провели первую беседу в рамках инициативы смартлаб онлайн. Общались с Андреем Хохриным и Дмитрием Александровым из компании Иволга Капитал, которая занимает первое место по размещениям облигаций в сегменте ВДО. Беседа получилась насыщенная и интересная. Всем, кто инвестирует в облигации, рекомендую. Если понравилось, обязательно оставляйте свое мнение в комментариях! Это мотивирует записывать подобные вещи в будущем. Ну и Андрею и Дмитрию тоже конечно интересно ваше мнение.

Хронометраж:

01:00 О компании “Иволга Капитал”

01:50 Как возникла идея заниматься именно ВДО?

04:10 Первое размещение Иволги

06:20 Публичный портфель — повторяют на 5 млрд рублей.

09:15 Отказы в размещении эмитентам 98%

10:10 Как Иволга фильтрует эмитентов по качеству

12:45 На чем зарабатывает компания “Иволга Капитал”

14:45 Как повторять портфель облигаций за Иволгой Капитал?

16:15 Разметили 11 выпусков на 5 млрд руб. в 2020 году

18:40 Кто конкуренты у Иволги Капитал?

20:00 Как находят клиентов на размещение облигаций?

21:55 Кто берет ВДО на размещении: физические лица или юридические?

23:20 Портфель облигаций на смарт-лабе

24:20 Как организатор определяет на размещении, кому дать бумагу: физикам или юрикам?

27:20 Стоит ли брать бонды на первичном размещении или на вторичном рынке?

33:56 На какую доходность ВДО может рассчитывать инвестор?

( Читать дальше )

Андрей Хохрин: «Рынок по качеству своих имен будет отличаться от того, что есть сейчас»

- 09 декабря 2019, 10:38

- |

«Иволга Капитал» последние пару месяцев была на слуху у инвесторов — вхождение Андрея Хохрина в совет директоров АПРИ «Флай Плэнинг», новость об организации второго выпуска «Обуви России» и еще много повседневных информационных поводов. Об этом и не только — в нашем новом интервью, основные тезисы публикуем здесь

— Хочется узнать ваше мнение, рост эмитентов ВДО продолжится или в ближайшем будущем рынок ждет ограничение со стороны биржи, которое не позволит компаниям массово выходить на публичный долговой рынок?

— Количество денег, привлекаемых через ВДО, будет расти и очень сильно. Сегодня я оцениваю весь высокодоходный сегмент, включая выпуски больше 1 млрд рублей, в 50 млрд рублей — на данный момент это весь оборачиваемый рынок. В России корпоративный облигационный сектор — около 12 трлн рублей. И что такое 50 млрд, всего 0,5% от этой величины, даже меньше. В российской экономике эта величина должна быть равна около 10%, то есть в 20 раз еще расти рынку, это естественный потенциал роста. Но профиль эмитента будет неизбежно меняться — маленькие компании с выручкой даже в 1 млрд рублей — это компании, которые будут вынуждены уйти с биржевого рынка.

( Читать дальше )

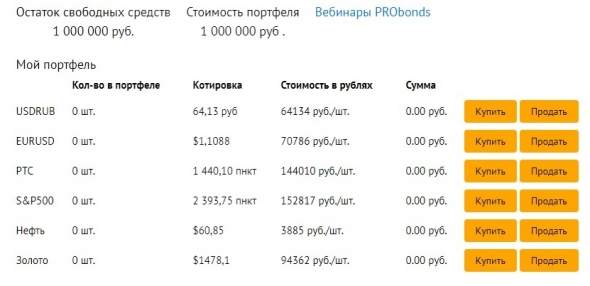

Хохрин из PRObonds устроил мини ЛЧИ. Парни, сыграем?

- 20 ноября 2019, 20:55

- |

Главный ВДОшник Смартлаба Андрей Хохрин бросает дерзкий вызов и предлагает посоревноваться в доходности.

Тут что-то типа небольшого ЛЧИ, где на виртуальном счете 1 млн рублей: https://2stocks.ru/2.0/probonds

Из инструментов: доллар, еда, РТС, СиПи, золото и нефть.

Уже есть и первые виртуальные миллионеры, ахаха)))

Говорят, они получат «ценные призы»!

( Читать дальше )

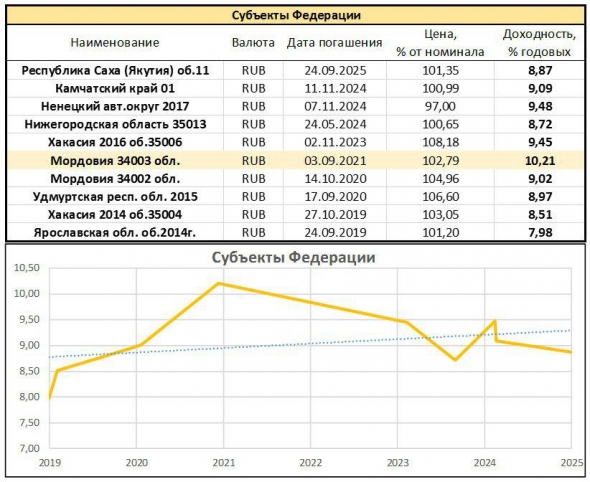

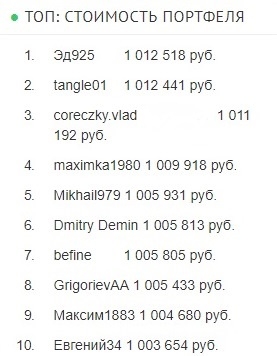

Обзор доходностей облигационного рынка России

- 08 февраля 2019, 13:03

- |

ОФЗ. Еще ровнее, еще идеальнее. Мысли и эмоции, в которые погружает нас кривая доходности на рынке биржевого госдолга. Год назад эта же кривая имела обратный уклон (дальние долги имели меньшую в сравнении с близкими доходность), затем произошел великий исход нерезидентов и кривая, по осени, была, действительно, именно кривой. А сейчас спред доходностей годовых пятнадцатилетних бумаг – всего 0,7%. Но рынок, даже рынок госдолга – это хаотичное явление. И вслед за любым равновесием и математическим изяществом наступает новая фаза разрушения и беспорядка. Готовимся. Может, после пятничного заседания ЦБ. Как и прежде, и тем более в свете сказанного, интересны короткие бумаги, до 1-1,5 лет, как инструмент удобного тактического хранения денег.

( Читать дальше )

Ключевая ставка Банка России. Прогноз ее сохранения/изменения 8 февраля

- 07 февраля 2019, 14:48

- |

Думаю, речи о повышении не идет. 2 последних повышения, совокупно на 0,5%, до 7,75% – это даже не упреждающие действия ЦБ, это, скорее, реакция на глобальный фондовый психоз. Как бы ни была разобщена Россия и с ЕС и особенно США, коммуникация центробанков плотнее, чем нам кажется, конструктивнее, согласованнее, «чувства плеча» там, очевидно, присутствует.

А обстановка такова. ФРС заявил о готовности к смягчению своей политики вплоть до возврата к выкупу активов и соблюдения длительной паузы в повышении ставки, ЕЦБ продолжает программы стимулирования денежной ликвидности. Да, Банк Японии на неделей назад незначительно повышал ставки, но в принципе, глобальная линия – временное смягчение, в целях восстановления рынков, инвестиционной и потребительской уверенности.

Внешняя обстановка настраивает российский ЦБ на сохранение или снижение ключевой ставки. Внутренние факторы – рост фондового и облигационного рынков, локальное, но сильное укрепление рубля, при параллельной депрессии потребительского спроса и бизнес-настроений – тоже, скорее, за снижение ставки.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал