SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

БАШНЕФТЬ

Башнефть - Ernst & Young - оценка приватизируемого пакета компании 306 млр руб

- 04 августа 2016, 16:57

- |

Передает Рейтер — Ernst & Young оценила приватизируемый пакет Башнефти в 306 млр руб ($4.62 млрд)

Дополнение:

Эта оценка предполагает премию в 19% к средневзвешенной цене торгов за последние три месяца.

Вообще, компания была оценена в диапазоне от 297 млрд до 315 млрд рублей, а оценка в 306 млрд рублей — просто середина интервала.

Была проведена экспертиза текущего законодательства и сделан вывод, что процесс приватизации "Башнефти" не подпадает под действие закона «О приватизации государственного и муниципального имущества» (178-ФЗ) и, соответственно, ограничения на участие государственных компаний и любых других претендентов в приватизации компании могут быть установлены только отдельным распоряжением или постановлением правительства России.

(Интерфакс)

Дополнение:

Эта оценка предполагает премию в 19% к средневзвешенной цене торгов за последние три месяца.

Вообще, компания была оценена в диапазоне от 297 млрд до 315 млрд рублей, а оценка в 306 млрд рублей — просто середина интервала.

Была проведена экспертиза текущего законодательства и сделан вывод, что процесс приватизации "Башнефти" не подпадает под действие закона «О приватизации государственного и муниципального имущества» (178-ФЗ) и, соответственно, ограничения на участие государственных компаний и любых других претендентов в приватизации компании могут быть установлены только отдельным распоряжением или постановлением правительства России.

(Интерфакс)

- комментировать

- Комментарии ( 0 )

Новости по акциям перед открытием рынка: 04.08.2016

- 04 августа 2016, 09:31

- |

Совет директоров Газпрома на заседании 3 августа одобрил сделку о неразглашении конфиденциальной информации с министром экономического развития Улюкаевым и председателем правления Россельхоз банка Патрушевым. Договоры действуют в течение 5 лет с момента прекращения полномочий в качестве членов СД. (РИА Новости)

НПФ Благосостояние увеличил свой пакет в Трансконтейнере до >24%. (Прайм)

Еще одна информация относительно спекуляций по поводу цены Башнефти (с бурной реакцией на нее после заявления Шувалова). На этот раз разъяснение сделал глава Росимущества Пристансков:

( Читать дальше )

НПФ Благосостояние увеличил свой пакет в Трансконтейнере до >24%. (Прайм)

Еще одна информация относительно спекуляций по поводу цены Башнефти (с бурной реакцией на нее после заявления Шувалова). На этот раз разъяснение сделал глава Росимущества Пристансков:

( Читать дальше )

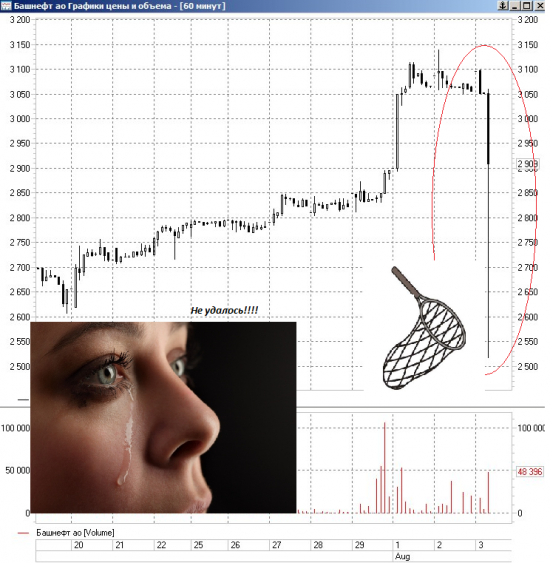

Веха истории. Очередные неинтересные заметки в дневнике. Хроника шортов Лука, СевСт, БН.

- 03 августа 2016, 23:28

- |

Два дня шортил Лукойл и фиксировался на просадках. На третий день тупо не дотянул уровень и пошла фиксация… без меня.

Два дня Северсталь ждал на 830 перехае и поэтому шортил аккуратно на росте. Хорошая просадка была без меня. Радует, что снова отрастает. Разминаю плечи выше 810...

За день до эпика шортил Башнефть на 3110, едва завидев нонсенс в 3140. Фиксировал на просадке… рано. Хотя кто ж знал особо как оно гикнется, как там Ш. образно округлит 3,2 до 3 млрд. и как это так поставить смелую покупку эдак на 2700 ;) Мимо меня, короче))

Как писал вчера, зашел в Новатэк. Смелый лонг. Надеюсь азиаты не опрокинут отскок по нефти и завтра че-то изобразит эта ОПГ СПГ. 640 пока отстояли на хорошо.

Погулял по отчету брокера по НДФЛ. Погрустил над суммой комиссии за РЕПО с января. Уже думаю забыть про шорт. Хотя брокер наваривается, да и я тоже. Всем классно. Радует, что НДФЛ набегает, а это значит, что моя налоговая летом 2017 меня неплохо подогреет))

Итоги:

Лукойл и БН в шорт только на новом перехае. Пока не слежу.

СевСт пасем уровень 830. Там сразу соскользнет. Это не Сбер.

Новатэк до конца недели слежу за конвульсиями роста, и думаю че делать. Фиксировать мелкий профит или ждать набора силы и нефти.

Два дня Северсталь ждал на 830 перехае и поэтому шортил аккуратно на росте. Хорошая просадка была без меня. Радует, что снова отрастает. Разминаю плечи выше 810...

За день до эпика шортил Башнефть на 3110, едва завидев нонсенс в 3140. Фиксировал на просадке… рано. Хотя кто ж знал особо как оно гикнется, как там Ш. образно округлит 3,2 до 3 млрд. и как это так поставить смелую покупку эдак на 2700 ;) Мимо меня, короче))

Как писал вчера, зашел в Новатэк. Смелый лонг. Надеюсь азиаты не опрокинут отскок по нефти и завтра че-то изобразит эта ОПГ СПГ. 640 пока отстояли на хорошо.

Погулял по отчету брокера по НДФЛ. Погрустил над суммой комиссии за РЕПО с января. Уже думаю забыть про шорт. Хотя брокер наваривается, да и я тоже. Всем классно. Радует, что НДФЛ набегает, а это значит, что моя налоговая летом 2017 меня неплохо подогреет))

Итоги:

Лукойл и БН в шорт только на новом перехае. Пока не слежу.

СевСт пасем уровень 830. Там сразу соскользнет. Это не Сбер.

Новатэк до конца недели слежу за конвульсиями роста, и думаю че делать. Фиксировать мелкий профит или ждать набора силы и нефти.

СМИ врут в погоне за лайками - акции Башнефти не рухнули на 20% сегодня

- 03 августа 2016, 16:00

- |

Кто вводит в заблуждение инвесторов сегодня?

Интерфакс

Форбс

Естественно Ведомости

РБК не врет, молодцы:

( Читать дальше )

Интерфакс

Форбс

Естественно Ведомости

РБК не врет, молодцы:

( Читать дальше )

Г-н Ш. с супругой и Башнефть.

- 03 августа 2016, 15:58

- |

Сегодня г-н Ш. (думаю все догадаются, что за ФИО, сократил в пику ужесточения законодательства по блогосфере) официально и для широкой ответственности оценил ПАО АНК Башнефть на 20 % ниже текущей на тот момент биржевой стоимости, что соответственно обрушило котировки примерно на 20 %, которые однако быстро восстановились, позволив шустрикам (или инсайдерам) заработать 20 % за минуту.

Заявил и заявил, всякое бывает, оборот однако приближается к 0,5 млрд рублей, что прилично превышает среднедневной оборот по ПАО АНК Башнефть, и вот этот факт вместе с послеобеденными мыслями привёл к воспоминаниям, как супруга г-на Ш. как-то заработала 700 млн рублей на биржевых операциях — как грамотно писала пресса на «портфельных инвестициях в ценные бумаги» — ну не жена, а сокровище))).

Так что, дело пахнет расследованием ЦБ РФ? Или засчитаем это как гуманитарную помощь семье Ш.? Всё-таки им ещё самолёт содержать, чтобы честь России на выставках собак отстаивать)))

Заявил и заявил, всякое бывает, оборот однако приближается к 0,5 млрд рублей, что прилично превышает среднедневной оборот по ПАО АНК Башнефть, и вот этот факт вместе с послеобеденными мыслями привёл к воспоминаниям, как супруга г-на Ш. как-то заработала 700 млн рублей на биржевых операциях — как грамотно писала пресса на «портфельных инвестициях в ценные бумаги» — ну не жена, а сокровище))).

Так что, дело пахнет расследованием ЦБ РФ? Или засчитаем это как гуманитарную помощь семье Ш.? Всё-таки им ещё самолёт содержать, чтобы честь России на выставках собак отстаивать)))

Башнефть - Шувалов - Предварительная оценка госпакета Башнефти составляет около $3 млрд

- 03 августа 2016, 12:44

- |

Шувалов: Предварительная оценка госпакета Башнефти составляет около $3 млрд — сообщает ТАСС

Башнефть ао в пол????

- 03 августа 2016, 12:34

- |

СТОПЫ СОБРАНЫ, риторика!

Предварительная оценка госпакета «Башнефти» — $3 млрд, но ждем данных оценщика, сообщил журналистам первый заместитель председателя правительства Игорь Шувалов.

По его словам, вопрос цены госпакета «Башнефти» (BANE) обсуждается все дни на текущей неделе. «Вчера в Минэкономразвития должна была быть представлена оценка госпакета. Я с ними (с представленными данными — ИФ) еще не ознакомился, так как нахожусь в Екатеринбурге. Наша была предварительная оценка в $3 млрд. Но нужно дождаться оценщика», — сказал И.Шувалов.

Полетели на 2500 по ао? Жаль не было заявок по 2600ре

МЭР на следующей неделе обсудит отчет ВТБ Капитала по приватизации Башнефти

- 02 августа 2016, 15:53

- |

МЭР в начале следующей недели обсудит отчет ВТБ Капитала по приватизации Башнефти и определит позицию по стратегии продажи.

После этого отчет вместе с совместным докладом МЭР и Росимущества будет отправлен на рассмотрение в правительство.

В ВТБ Капитале не раскрывают конкретные названия компаний, от которых получены заявки, и график подготовки сделки.

(РИА Новости)

После этого отчет вместе с совместным докладом МЭР и Росимущества будет отправлен на рассмотрение в правительство.

В ВТБ Капитале не раскрывают конкретные названия компаний, от которых получены заявки, и график подготовки сделки.

(РИА Новости)

На чем Башнефть сегодня +7%?

- 01 августа 2016, 15:57

- |

Честно говоря, меня удивляет почему Башнефть раньше не пошла вверх в связи с таким интересом к ней на фоне приватизации. Обороты сегодня выросли в 3 раза. Баня на 3 месте по темпам роста среди бумаг со ср. дн. оборотом >10 млн рублей:

(http://smart-lab.ru/q/)

Обсуждаем акции Башнефти на форуме акций Башнефти на смартлабе!

Спасибо всем, кто проявляет интерес к нашему форуму акций!!!

Новости по акциям перед открытием рынка: 01.08.2016

- 01 августа 2016, 09:21

- |

В случае приватизации Башнефти, Роснефть – ненадлежащий покупатель – так считает Улюкаев. И меры, чтобы не допустить участия РН в сделке у государства есть. Это могут быть отдельные распоряжения и директивы. Но остался не отвеченным вопрос, предложит ли МЭР такие меры правительству. (ТАСС)

Фонд Энергия (во главе с бывшим министра энергетики Юсуфовым) подал заявку на участие в приватизации Башнефти. Такую информацию озвучили Коммерсанту источники в ВТБ Капитале. Есть мнение, что заявка подана для видимости создания конкуренции, так как у фонда нет прямого интереса к покупке. (

( Читать дальше )

Фонд Энергия (во главе с бывшим министра энергетики Юсуфовым) подал заявку на участие в приватизации Башнефти. Такую информацию озвучили Коммерсанту источники в ВТБ Капитале. Есть мнение, что заявка подана для видимости создания конкуренции, так как у фонда нет прямого интереса к покупке. (

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал