Банк англии

У фунта хорошие перспективы на июнь

- 02 июня 2021, 17:12

- |

Среди стран G10 Великобритания лидирует по восстановлению экономики. Причиной тому стала эффективность мер против коронавируса. За последнее время в стране были объявлены послабления карантинных мер, а темпы вакцинации возросли. Согласно прогнозам, 3/4 населения будет привито двумя дозами вакцины в текущем месяце. Таким образом, полного разблокирования ограничений по посещению общественных мест можно ожидать 21 июня.

Росту национальной валюты способствуют и другие факторы. Итак, что поддерживает ралли британского фунта и долго ли оно продлится?

Банк Англии заговорил о смене курса

Последнее время макростатистика в Королевстве выходит позитивной, что оказывает поддержку нацвалюте. Благодаря этому позитиву британская валюта достигла самого высокого максимума с апреля 2018 года. Из последних отчетов инвесторов порадовал индекс цен на жилье, который вырос на 1,8% в месячном выражении, а в годовом выражении этот показатель установил рекордные 10,9%. Таких значений индекс не показывал с 2016 года. Рост цен на жилье способствует росту инфляции, которая стимулирует восстановление экономики. Рост инфляции много значит не только для экономики, это еще и переход к более жесткой монетарной политике.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Долговая яма Великобритании

- 12 марта 2021, 11:18

- |

В 2020 году правительства разных стран приступили к наращиванию заимствований с целью поддержки экономики. Однако помимо риска роста инфляции, вызванного финансовыми вливаниями, значительно увеличился размер государственного долга и выплат по нему. В конечном счете, это может привести к увеличению фискальных мер и снижению темпов восстановления.

По оценкам S&P Global Ratings общий объем правительственных долгов в 2020 году вырос на $16,3 трлн, а в текущем году будет заимствовано еще $12,6 трлн. Объемы выброшенных на рынки денег неизбежно приведут к росту инфляции. В США инфляционные ожидания уже превысили 2,5%. Это повышает риск перехода к ужесточению монетарной политики раньше, чем того бы хотелось регулятору.

Переход к повышению процентных ставок обнажает другую проблему – обслуживание государственного долга. Чем выше ставки, тем больше средств будут изыматься в уплату долга вместо их использования в реальном секторе экономики. Так, в период с апреля 2020 года по январь 2021 года правительство Великобритании заняло £271 млрд. По оценкам Управления бюджетной политики, при повышении ставки всего на 1% выплаты по долгу увеличатся на £21 млрд.

( Читать дальше )

заседание банка Англии, рост фунта, пара GBP / USD

- 04 февраля 2021, 16:42

- |

Банк Англии сохранил базовую процентную ставку на уровне 0,1% годовых.

Лимит средств на покупку активов был сохранен на уровне 895 млрд фунтов стерлингов.

«Пандемия серьезно сказалось на денежных потоках британских предприятий и угрожает жизням многих людей.

Уровень инфляции остается значительно ниже целевого показателя в 2%. Вакцинация должна помочь экономике Великобритании быстро восстановиться к концу 2021 г.»

Следующее заседание Комитета по денежно-кредитной политике Банка Англии (MPC) состоится 18 марта 2021 г.

ВЫВОД.

Решение ожидаемое.

GBP / USD сегодня растет с 1,357 по 1,37 (рост, по фунту периодически бывают выносы и от 2%, высоковолатильная валютная пара).

Уровень 1,375 по паре GBP / USD — это сильная поддержка, которую в 2021г. пробить не удавалось.

От 1,375 или небольшая коррекция (к 1,36, более вероятно) или пробой вверх и движение к 1,38 (менее вероятно).

Динамика в отчетах СОТ(CFTC):

( Читать дальше )

Джентльмены в борьбе за $1 billion играют по правилам!

- 03 июля 2020, 11:45

- |

Лондонский суд признал главу оппозиции Венесуэлы Хуана Гуайдо безоговорочным президентом южноамериканской страны, фактически лишив правительство действующего главы государства Николаса Мадуро доступа к венесуэльскому золоту, хранящемуся в Банке Англии. Такое решение принял в четверг Высокий суд Лондона в рамках рассмотрения иска, поданного Центральным банком Венесуэлы с целью вернуть хранящиеся в британской столице золотые слитки стоимостью более 1 млрд долларов.

«Какими бы ни были основания для этого признания, правительство Ее Величества безоговорочно признает Гуайдо в качестве президента Венесуэлы», — заявил судья Найджел Тир, слова которого приводит агентство Пи-эй. Он также добавил, что Лондон «более не признает Мадуро в качестве президента Венесуэлы». «Нет основания для того, чтобы признавать Гуайдо президентом де-юре, а Мадуро президентом де-факто», — постановил судья.

Это крупная победа международного права над здравым смыслом в борьбе за золотые слитки!

Источник.

Торговая идея: больше QE, слабее фунт

- 07 мая 2020, 14:25

- |

Банк Англии провел очередное заседание сегодня, по итогам которого оставил параметры монетарной политики неизменными. Изменений никто и не ждал, но ждали прояснения ситуации с QE. Программу выкупа активов, преимущественно гособлигаций ЦБ Великобритании начал в марте, планируемый объем покупок составлял 200 млрд. фунтов. Не так много, как в США или в Еврозоне, но больше и не нужно учитывая гораздо меньший размер рынка.

В ходе действий правительства, реакции экономики и финансового рынка на действия ЦБ появились предпосылки ожидать расширение программы. На мой взгляд, это не окончательно отражено в цене фунта, вследствие чего он может быть переоценен. Я бы хотел рассмотреть четыре основных фактора в пользу того, что Банк Англии все-таки примет решение расширить программу в июне или даже раньше:

1. Экспансионистская парадигма мировых ЦБ, прячущаяся под благовидным названием «координация фискальной и монетарной политики». Совсем недавно мировые ЦБ просигнализировали готовность следовать этой парадигме. Она заключается в том, что если правительство планирует провести фискальное стимулирование за счет увеличения госдолга, то возможность выручить за свой долг как можно больше денег должен обеспечивать центральный банк, сигнализируя что готов быть гарантированным покупателем активов в объеме N (что и есть QE). Собственно, в этом и заключается механизм координации – центральный банк помогает правительство продать свой долг как можно дороже и сделать его обслуживание как можно дешевле;

( Читать дальше )

Стишок про QE и современную депрессию. Мы вливали, мы вливали..

- 21 марта 2020, 00:00

- |

Вы скачите рыночки,

как молодые бычки.

Прыг-скок, прыг-скок,

Прискали по Сипи на 2500.

Корона рыночек качает,

Вверх, вниз наклоняет.

Вы не бойтесь ничего,

Покупайте третье дно.

Цифровое будущее для банкнот Банка Англии

- 18 марта 2020, 00:55

- |

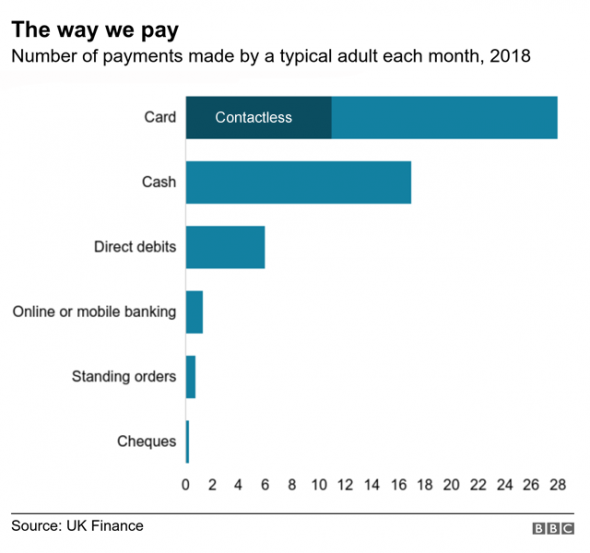

Банк Англии рассматривает возможность введения электронных банкнот для использования потребителями и предприятиями.

Губернатор Марк Карни сказал: «Мы находимся в середине революции в платежах», заявив, что Банк должен изучить, как могут работать электронные деньги.

Он сказал, что это будет дополнять, а не заменять бумажные банкноты, в то время как люди все еще нуждаются в наличных деньгах.

Но это может открыть дверь электронным деньгам для интеграции с налоговой техникой или налоговой системой.

- Марк Карни призывает к подавлению криптовалюты

- Бюджет 2020: обещания будущего денежных средств

Банки сообщают, что банкноты были единственным способом для домохозяйств осуществлять платежи деньгами центрального банка в течение 300 лет.

Общая стоимость банкнот в экономике Великобритании была близка к рекордно высокой, но люди делали меньше наличных платежей, отмечает Банк.

( Читать дальше )

Банк Англии понизил базовую процентную ставку до 0,25%

- 11 марта 2020, 10:47

- |

The Bank of England https://www.bankofengland.co.uk/

https://ria.ru/20200311/1568416443.html

недолго музыка играла

- 09 января 2020, 13:10

- |

что-то подобное ждал во втором полугодии, когда пошла бы первая статистика по островам после брексит.а тут ребята еще до события заднюю включают.

шортить не призываю, но направление понятно.большая вероятность, что могут загнать фунт к 31 января к 1.4.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал