Банки

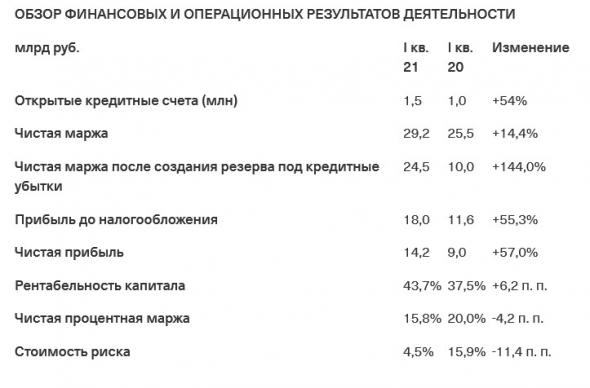

Чистая прибыль TCS Group в 1 кв +57% и составила ₽14,2 млрд

- 11 мая 2021, 10:09

- |

- В I квартале 2021 г. общая выручка выросла на 21% и достигла 56,8 млрд руб. (в I квартале 2020 г. — 46,9 млрд руб.)

- Чистая прибыль в I квартале 2021 г. увеличилась на 57% и составила 14,2 млрд руб. (в I квартале 2020 г. — 9,0 млрд руб.)

- Совокупные активы клиентов Тинькофф Инвестиции превысили 415 млрд руб.

- Доля направлений деятельности, не связанных с кредитованием, составила 43% от выручки и 24% от чистой прибыли Группы

- В I квартале 2021 г. общее число клиентов достигло 14,8 млн (в I квартале 2020 г. — 10,8 млн)

Группа подтверждает сделанный ранее прогноз на 2021 г.:

- чистый прирост кредитного портфеля — более 30%;

- стоимость риска — 7–8%;

- стоимость фондирования — приблизительно 3–4%;

- выручка, не связанная с кредитованием, — более 40% от общей выручки Группы;

- чистая прибыль — не менее 55 млрд руб.

источник

- комментировать

- Комментарии ( 0 )

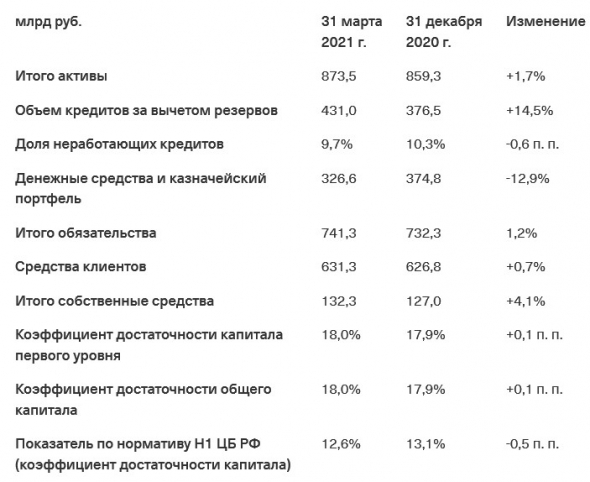

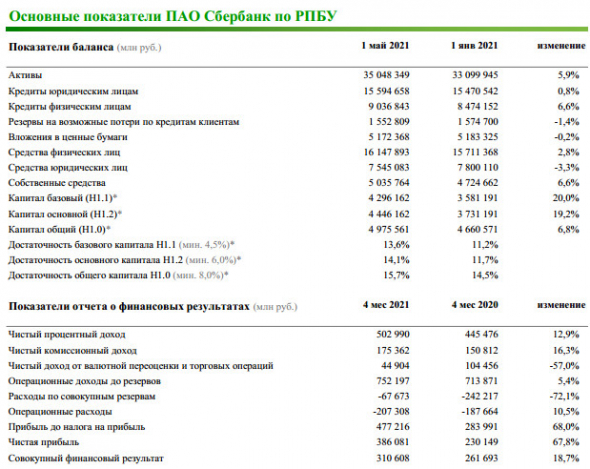

В апреле Сбербанк заработал рекордную чистую прибыль в размере ₽103,6 млрд

- 11 мая 2021, 10:07

- |

Ключевые факты апреля:

- Банк заработал рекордную чистую прибыль в размере 103,6 млрд руб.

- Рентабельность капитала составила 25,4%, рентабельность активов 3,7%.

- Розничный портфель увеличился на 2,4%, при этом ипотечный портфель вырос на 2,9%. Месячный объем выдачи розничных кредитов впервые превысил 0,5 трлн руб.

- Средства физических лиц выросли на 680 млрд руб. или 4,4% без учета валютной переоценки.

- Переход на стандартизированный подход для расчета операционного риска (Базель 3.5) позволил снизить активы, взвешенные с учетом риска, на 1,1 трлн руб.

Чистый процентный доход вырос на 12,9% г/г и составил 503,0 млрд руб. за счет роста кредитного портфеля.

Чистый комиссионный доход составил 175,4 млрд руб., что на 16,3% больше аналогичного периода прошлого года.

Операционные расходы составили 207,3 млрд руб., увеличившись на 10,5% г/г.

Расходы на кредитный риск с учетом переоценки кредитов, оцениваемых по справедливой стоимости, за 4 месяца составили 67,7 млрд руб.

Прибыль до уплаты налога на прибыль за 4 месяца 2021 года увеличилась в 1,7 раза относительно аналогичного периода прошлого года и составила 477,2 млрд руб.

Чистая прибыль также выросла в 1,7 раза и составила 386,1 млрд руб.

Активы за апрель выросли на 2,0% без учета валютной переоценки и превысили 35 трлн руб. в основном за счет роста кредитов клиентам.

В апреле корпоративным клиентам выдано 1,2 трлн руб.Удельный вес просроченной задолженности в кредитном портфеле снизился на 0,05 п.п. в апреле до 3,15% за счет как розничного, так и корпоративного сегментов.

Портфель ценных бумаг в апреле снизился на 0,4% до 5,17 трлн руб. за счет облигаций федерального займа и корпоративных облигаций.

Средства физических лиц выросли в апреле на 680 млрд руб. или 4,4% без учета валютной переоценки и на 1 мая превысили 16,1 трлн руб.Средства юридических лиц за апрель сократились на 1,2% без учета валютной переоценки и на 1 мая составили 7,5 трлн руб.

В целом совокупные средства клиентов за месяц выросли без учета валютной переоценки на 2,5% до 23,7 трлн руб.

источник

Новости компаний — обзоры прессы перед открытием рынка

- 10 мая 2021, 08:25

- |

Весенние инвестиционные заморозки. Какие паевые фонды принесли доход в апреле

Минувший месяц оказался успешным для немногих розничных фондов. Самыми прибыльными были инвестиции в фонды, ориентированные на инвестиции в высокотехнологические компании и компании легкой промышленности, а также корзину драгоценных металлов. Стоимость паев таких фондов выросла на 3–7%. Вместе с тем ставки по облигациям за последнее время значительно выросли, так что профильные фонды могут вновь показать доходность больше, чем по депозитам.

https://www.kommersant.ru/doc/4802249

Праздничное оживление котировок. Отечественные инвесторы поддержали фондовый рынок

На этой неделе индекс Московской биржи неоднократно обновлял исторический максимум и в итоге закрепился выше значения 3680 пунктов. Индекс РТС, рассчитываемый в долларах, обновил годовой максимум, превысив 1570 пунктов. В этом во многом заслуга внутренних инвесторов, которые скупают российские акции на фоне снижения геополитических рисков и подъема цен на нефть.

https://www.kommersant.ru/doc/4802270

Смена поколений: инвесторы уходят с фондового рынка на криптовалютный

Криптовалютный рынок переживает сейчас золотые времена. Биткоин, эфир и более экзотические денежные единицы пользуются запредельным спросом. Это отражается не только в курсах, бьющих рекорды, но и в объемах торгов на различных площадках, где виртуальные деньги меняют владельцев. Напротив, активность на фондовом рынке этой весной упала даже на фоне продолжающегося роста котировок большинства акций. Инвесторам сейчас более интересна «крипта», что легко объясняется беспрецедентной фискальной и монетарной накачкой со стороны центробанков и правительств.

( Читать дальше )

SBER & TCSG и их DAU

- 08 мая 2021, 12:56

- |

Эта метрика используется для анализа аудитории мобильных приложений, сайтов, игр. Принято считать средний доход на пользователя в данном случае DAU.

Захотелось посмотреть как динамика этого показателя связана с ценой, а также сравнить СБЕР и Тиньков по этим метрикам. Оценка приблизительная, но на мой взгляд можно делать определенные выводы.

DAU публикуется в квартальных отчетах компаний. Берем с сайтов

www.sberbank.com/investor-relations/ir/news

www.tinkoff.ru/eng/media/news/

Считаем рост показателя относительно базовой отчетности за второй квартал 2019. Те второй квартал 2019 это 100%

Учитывая волатильность цены взяты примерно на дату отчета. Оценка меня интересовала качественная..

SBER

| DAU mln |

( Читать дальше )

СБЕР мужественно побеждает углеродный след от своих офисов.

- 07 мая 2021, 21:13

- |

Что уж тут говорить, тема модная.

Не покупаем шредеры, из одноразовых стаканчиков делаем одноразовые ручки, картриджи для принтеров заправляем а не меняем на новые, а из старых пластиковых карточек делаем пластиковые окна.

Есть всего несколько замечаний

1. к 2030 году у СБЕРа не должно было бы остаться офисов что бы производить углеродный след. По идее. По уму. Но где тут искомое ?

2. Если предположить что рабочее время сотрудников СБЕРА стоит денег, то во что обходится сбор бумажных стаканчиков и какова в таком случае себестоимость этих великолепных одноразовых ручек? Про стоимость сбора пластиковых карт и как следствие себестоимости пластиковых окон просто промолчу.

Ну и еще должна же быть служба контроля за всем этим? А то вдруг пропустят что ?

Впрочем в «службу очистки» Сбера от углеродно следа можно будет сокращенных операционисток переводить.

Пойду прикуплю еще чуть сбера. Видно же что от избытка денег рвет башню :)

P.S: Вижу как пиарщики Тинькова кусаю локти от зависти :)

Вспомним основы в ожидании грядущего обвала рынков

- 07 мая 2021, 16:47

- |

Возможно, грядёт экономический армагедонопесец.

Опасения многих абсолютно обоснованы. Давайте разберёмся, как мы до такого докатились.

1. Легальное мошенничество.

Всё начинается с хитрого мошенничества — частичного резервирования депозитов ростовщиками.

Понятное дело, такая жадная практика и есть основная причина классических банковских кризисов неплатежей.

Всё это усиливается механизмом кредитного мультипликатора.

Здесь проблема не сколько в самом частичном резервировании, сколько в абсурдномсмешивании банковских вкладов до востребования и срочных. Первые по своей юридической природе представляют скорее аналог договора хранения (иррелугярного по аналогии с однородными взаимозаменяемыми вещами, например, зерном). Второй же по сути аналог классического договора займа.

Получается ассиметрия активных и пассивных операций:

А) в части выдачи кредита (активная операция) кредитная организация требует обеспечения, в части привлечения денег вкладчиков (пассивная операция) полное резервирование отсутствует.

Б) В активной операции применяются по большей части юридические принципы договора кредита / займа. В пассивной операции – по большей части принципы договора хранения.

В) По активным операциям срочность есть, по пассивным же законодатель искусственно обязует применять принцип «до востребования».

Г) Активы в балансе отмечаются обычно, по рыночной оценке (следовательно, есть риск переоценки). Пассивы же носят фиксированный характер

( Читать дальше )

ВТБ не пересматривает свои ставки по ипотеке, в отличие от Сбербанка

- 07 мая 2021, 15:36

- |

ВТБ не пересматривает свои ставки по ипотеке, они остаются на максимально выгодном уровне

Ранее Сбербанк сообщил, что с 7 мая повышает ставку по ипотечным кредитам на покупку жилья в новостройке и на вторичном рынке на 0,4 процентного пункта.

В ВТБ ставка по ипотеке с господдержкой сейчас находится на уровне 5,8% (при базовом уровне рынка 6,5%), при покупке квартиры на первичном и вторичном рынке (без господдержки) — от 7,4%, ставка по рефинансированию ипотеки других банков — 7,8%.

источник

Отключение РФ от SWIFT - гипотетический вопрос, предпочтение - более стабильным, предсказуемым отношениям - Госсекретарь США

- 07 мая 2021, 10:27

- |

Я не хочу вдаваться в гипотетические вопросы о том, что мы можем сделать в будущем. Позвольте мне просто сказать, что мы будем рассматривать все разумные варианты, когда речь заходит о попытках сдержать агрессию

Но я искренне надеюсь, что Россия понимает, что мы предпочли бы более стабильные, предсказуемые отношения, но в конечном итоге это зависит от РФ, от ее действий или отсутствия действий

источник

Новости компаний — обзоры прессы перед открытием рынка

- 07 мая 2021, 08:28

- |

Иностранные акции потеряли в объеме. Интерес к ним в апреле существенно снизился

Апрель оказался не самым удачным месяцем для торговли иностранными акциями. Объем сделок с этими финансовыми инструментами на Санкт-Петербургской бирже упал почти на треть по сравнению с мартом. На Московской бирже объем операций сократился на 14%. Основной причиной падения эксперты называют корреляцию с западным рынком, на котором после пиковых значений марта пошло снижение объемов торгов на фоне снижения их волатильности.

https://www.kommersant.ru/doc/4801858

Мошенники доверились «Газпрому»

В рунете началась новая волна мошенничеств с использованием бренда «Газпрома». В частности, злоумышленники предлагают фейковые выплаты жертвам мошенничеств от лица госкорпорации. Они также создают инвестиционные платформы, которые предлагают зарабатывать на криптовалюте, обеспеченной нефтью и газом. Обычно такие сайты живут от нескольких часов до нескольких дней, но госкорпорация не спешит блокировать новые мошеннические ресурсы, отмечают эксперты. В самом «Газпроме» настаивают, что принимают все необходимые меры для борьбы с ними.

https://www.kommersant.ru/doc/4801860

Стоимость золота превысила $1800 за унцию впервые с февраля

Спрос на драгоценный металл поднялся из-за ослабления доллара по отношению к мировым валютам и снижения доходности американских казначейских облигаций

https://quote.rbc.ru/news/article/609422439a79473adc2db85a

( Читать дальше )

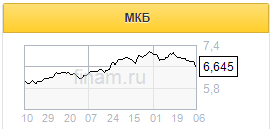

МКБ вполне может разместить акции с минимальным дисконтом к рыночной цене - Финам

- 06 мая 2021, 21:50

- |

МКБ весьма уверенно прошел через кризисный 2020 год, показав заметный рост по основным направлениям деятельности. Активы банка увеличились на 20,3% до 2,92 трлн руб., при этом кредитный портфель вырос на 27,7% до 1,059 трлн руб. Чистый процентный доход повысился на 31,1% до 59 млрд руб., а чистая прибыль взлетела до 30 млрд руб. с 12 млрд руб. в 2019 году. Рентабельность капитала составила 16,9%, что заметно выше среднего показателя для топ-10 российских банков. Преимуществом МКБ также является самый высокий показатель достаточности капитала среди публичных банков России – 21,3% по состоянию на конец 2020 года.

Недавно руководство банка представило достаточно амбициозную стратегию развития на 2021-2023 гг. В частности, в нее заложены средние темпы роста корпоративного кредитного портфеля на 10-12% в год в указанный период, розничного портфеля – на 20-25% в год. При этом число активных розничных клиентов должно до достичь 3 млн в 2023 году. Банк также рассчитывает, что доля ипотеки в розничном портфеле вырастет до 45% с текущих 28%.

Новая дивидендная политика МКБ предусматривает выплату в виде дивидендов не менее 25% чистой прибыли по МСФО (прежняя политика подразумевала выплаты на уровне 10% прибыли по РСБУ). Текущая дивидендная доходность акций банка составляет 3,5%, что несколько ниже среднего уровня по сектору. При этом мы полагаем, что устойчивое финансовое положение позволит МКБ увеличить коэффициент дивидендных выплат в будущем.

Текущая обстановка на рынке, на наш взгляд, весьма благоприятна для SPO. Фондовые индексы находятся на исторических максимумах, а сильные квартальные отчетности крупнейших российских кредиторов, Сбера и ВТБ, создали весьма благоприятный фон для российского банковского сектора в целом, который выигрывает от экономического восстановления в России после прошлогоднего спада. И в таких условиях МКБ вполне может разместить акции с минимальным дисконтом к рыночной цене.

Надо отметить, что после объявления об SPO акции МКБ упали в стоимости почти на 5%, и сейчас банк выглядит на 10-15% дешевле своих российских аналогов по основным финансовым мультипликаторам. И если размещение будет проходить по текущей цене (6,5 руб. на акцию), то мы считаем, что оно окажется довольно привлекательным как для самого банка, так и рыночных инвесторов.Додонов Игорь

ГК «Финам»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал