Биржевые облигации

Итоги торгов за 05.09.2024

- 06 сентября 2024, 10:59

- |

Коротко о торгах на первичном рынке

5 сентября новых размещений не было.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 446 выпускам составил 1040,3 млн рублей, средневзвешенная доходность — 18,94%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Главное на рынке облигаций на 05.09.2024

- 05 сентября 2024, 09:56

- |

- «Балтийский лизинг» установил ставку купона трехлетних облигаций серии БО-П12 объемом 7,5 млрд рублей на уровне: КС плюс 2,3% годовых. Купоны ежемесячные. Сбор заявок на выпуск прошел 4 сентября. По займу предусмотрена амортизация. Размещение запланировано на 9 сентября. Выпуск будет доступен для приобретения неквалифицированным инвесторам после прохождения теста. Организаторы — Газпромбанк и ИБ «Синара». Эмитент имеет кредитный рейтинг ruAA- со стабильным прогнозом от «Эксперт РА».

- «АСПЭК-Домстрой» установил ставку 1-5-го купонов трехлетних облигаций серии 001Р-01 объемом 300 млн рублей на уровне 24% годовых. Купоны ежеквартальные. Предусмотрены оферта и амортизация. Размещение облигаций начнется 6 сентября. Организатор — ИК «Иволга капитал». Эмитент имеет кредитный рейтинг BB.ru со стабильным прогнозом от НКР.

- Московская биржа зарегистрировала облигации «Байсэл» серии 001Р-02. Регистрационный номер — 4B02-02-00162-L-001P. Бумаги включены в Третий уровень котировального списка. Параметры займа пока не раскрываются. Эмитент имеет кредитный рейтинг BB-.ru со стабильным прогнозом от НКР.

( Читать дальше )

Итоги торгов за 04.09.2024

- 05 сентября 2024, 08:59

- |

Коротко о торгах на первичном рынке

4 сентября новых размещений не было.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 436 выпускам составил 1160,2 млн рублей, средневзвешенная доходность — 18,37%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Главное на рынке облигаций на 04.09.2024

- 04 сентября 2024, 09:53

- |

- «СФО РЛО» установило ставку купона пятилетних облигаций с залоговым обеспечением денежными требованиями класса «А» в размере 19% годовых. Купоны ежеквартальные. Бумаги включены в Третий уровень котировального списка Московской биржи. Ранее сообщалось, что размещение двух выпусков облигаций эмитента — класса «А» объемом 207,128 млн рублей и класса «Б» на 92,623 млн рублей — начнется 12 сентября. Облигации класса «А» будут размещены по открытой подписке, бумаги класса «Б» — по закрытой подписке в пользу ООО «Мосрегионлифт». АКРА присвоило ожидаемый кредитный рейтинг облигациям эмитента «класса А» на уровне eAAA(ru.sf).

- Московская биржа зарегистрировала облигации «Строй Система Механизация» серии БО-01. Регистрационный номер — 4B02-01-00173-L. Параметры займа пока не раскрываются. Эмитент имеет кредитный рейтинг BB-.ru со стабильным прогнозом от НКР.

( Читать дальше )

Итоги торгов за 03.09.2024

- 04 сентября 2024, 09:46

- |

Коротко о торгах на первичном рынке

3 сентября стартовало размещение Интерлизинг 001Р-09. Выпуск объемом 4, 7 млрд рублей был полностью размещен в первый день торгов за 2 156 сделок, средняя заявка составила около 2 млн 180 тыс. рублей.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 445 выпускам составил 971,3 млн рублей, средневзвешенная доходность — 19,62%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Главное на рынке облигаций на 03.09.2024

- 03 сентября 2024, 12:34

- |

- «Интерлизинг» сегодня начинает размещение среди квалифицированных инвесторов трехлетних облигаций серии 001Р-09 объемом 4,7 млрд рублей. Регистрационный номер — 4B02-09-00380-R-001P. Бумаги включены во Второй уровень котировального списка. Ставка 1-го купона установлена на уровне 20,6% годовых. Ставки последующих купонов будут определяться по формуле: КС плюс 2,6% годовых. Купоны ежемесячные. Сбор заявок на выпуск прошел 29 августа. По займу предусмотрена амортизация. Организаторы — Совкомбанк, «ВТБ Капитал Трейдинг», Т-Банк и банк «Уралсиб». Эмитент имеет кредитный рейтинг ruA со стабильным прогнозом от «Эксперт РА».

- «Балтийский лизинг»планирует 4 сентября провести сбор заявок инвесторов на приобретение трехлетних облигаций серии БО-П12 объемом не менее 3 млрд рублей. Выпуск будет доступен для приобретения неквалифицированным инвесторам после прохождения теста.

( Читать дальше )

Итоги торгов за 02.09.2024

- 03 сентября 2024, 12:24

- |

Коротко о торгах на первичном рынке

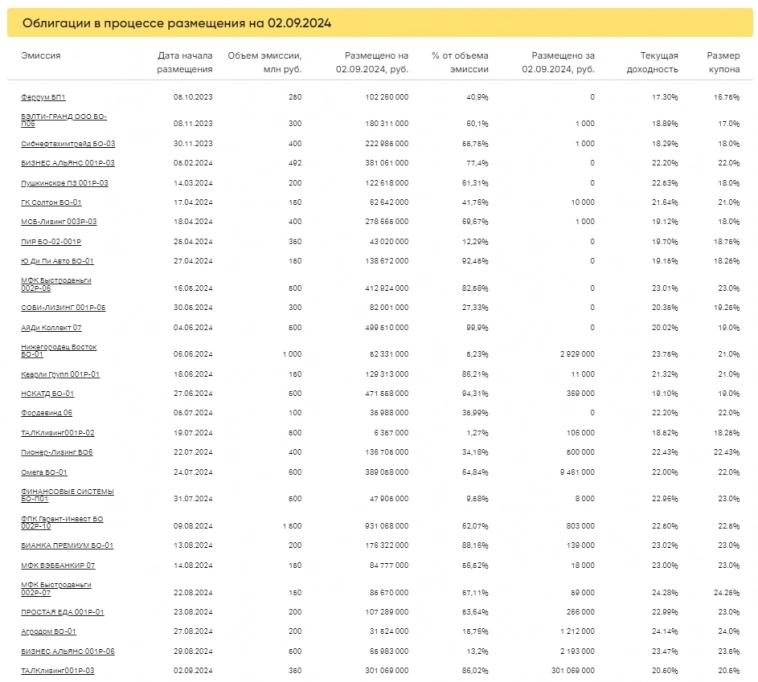

2 сентября стартовало размещение ТАЛКлизинг001P-03 объемом 350 млн. Выпуск был размещен на 301 млн 069 тыс. рублей (86,02% от общего объема эмиссии).

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 454 выпускам составил 1376,5 млн рублей, средневзвешенная доходность — 19,43%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Итоги торгов за 30.08.2024

- 02 сентября 2024, 10:07

- |

Коротко о торгах на первичном рынке

30 августа новых размещений не было.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 437 выпускам составил 939,2 млн рублей, средневзвешенная доходность — 19,27%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Главное на рынке облигаций на 02.09.2024

- 02 сентября 2024, 10:05

- |

- «ТАЛК лизинг» сегодня начинает размещение трехлетних облигаций серии 001P-03 объемом 350 млн рублей. Регистрационный номер — 4B02-03-00489-F-001P. Ставка 1-го купона установлена на уровне 20,5% годовых. Ставки последующих купонов будут рассчитываться по формуле: КС плюс 2,5% годовых. Купоны ежемесячные. По займу предусмотрена амортизация. Организатор — GrottBjörn. Эмитент имеет кредитный рейтинг ВВВ(RU) со стабильным прогнозом от АКРА.

- Московская биржа зарегистрировала программу облигаций МФК «Займер» серии 002P объемом 5 млрд рублей или эквивалент этой суммы в иностранной валюте. Регистрационный номер — 4-16767-A-002P-02E. В рамках бессрочной программы облигации могут быть размещены на срок до 10 лет по закрытой подписке среди квалифицированных инвесторов. Эмитент имеет кредитный рейтинг ruBB+ со стабильным прогнозом от «Эксперт РА».

- «АПРИ» 1 октября 2024 г. исполнит оферту по облигациям серии БО-002P-03. Цена приобретения составит 100% от номинала (1000 рублей) плюс НКД. Период предъявления бумаг к выкупу — с 11 по 17 сентября 2024 г. Агентом по приобретению выступит ИК «Иволга Капитал». Эмитент имеет кредитный рейтинг BBB-.ru со стабильным прогнозом от НКР.

( Читать дальше )

Итоги торгов за 29.08.2024

- 30 августа 2024, 12:39

- |

Коротко о торгах на первичном рынке

29 августа стартовало размещение Бизнес Альянс-001Р-06. Выпуск объемом 500 млн был размещен на 60 млн 055 тыс. рублей (12,01% от общего объема эмиссии).

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 434 выпускам составил 847,6 млн рублей, средневзвешенная доходность — 18,86%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал