ВДО

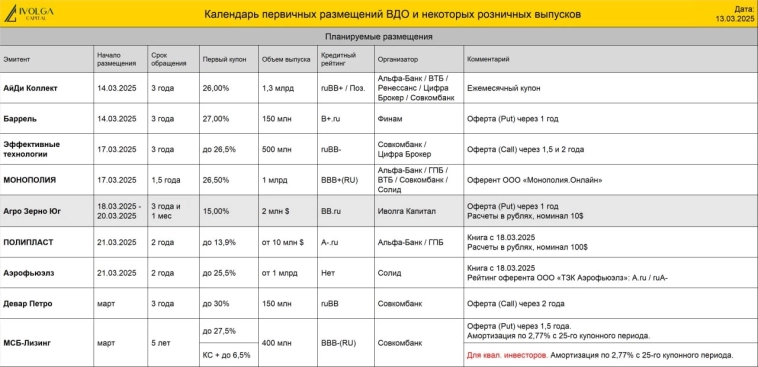

Календарь первички ВДО и розничных облигаций (Агро Зерно Юг, ставка купона 15%, номинал в $, расчеты в рублях | ГК АПРИ, купон 32% | РДВ ТЕХНОЛОДЖИ, купон 31% | МФК Быстроденьги, купон 29%)

- 14 марта 2025, 09:59

- |

- На 18 — 20 марта запланировано дебютное размещение экспортёра сельскохозяйственной продукции — Агро Зерно Юг (BB.ru, 2 млн $, номинал 10$, расчеты в рублях, ставка купона 15%, YTM 15,6%, дюрация 0,94 года). Интервью с эмитентом YOUTUBE | ВК | RUTUBE

- МФК Быстроденьги 002Р-08(для квал. инвесторов, ruBB-, 250 млн руб., ставка купона 29%, YTM 33,2%, дюрация 0,88 года). Интервью с эмитентом YOUTUBE | ВК | RUTUBE

- АПРИ БО-002Р-09 (BBB–|ru| / BBB-.ru, 1 млрд руб., ставка купона 32% на 1 год до оферты, YTM 37,1%, дюрация 0,87 года) размещен на 27%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

- РДВ ТЕХНОЛОДЖИ 1P1 (BB-.ru, 200 млн руб., ставка купона на первые полгода 31%, на вторые 30,5%, YTM 34,5%, дюрация 0,9 года) размещен на 80%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

Подробности участия в первичных размещениях — в телеграм-боте ИК «Иволга Капитал» @ivolgacapital_bot

( Читать дальше )

- комментировать

- Комментарии ( 2 )

❗️❗Что лучше, акции или облигации? Почему стоит отдавать предпочтение акциям надежных эмитентов, доходность по которым на данный момент кажется ниже, а не облигациям и вдо с доходностью 25 -30%?

- 13 марта 2025, 18:55

- |

Начнем с того, что наши модельные портфели из акций приносят очень хорошую среднегодовую доходность. Например, в прошлом году, доходность агрессивного портфеля из акций составила около 30% годовых и это притом, что бОльшую часть года рынок был в коррекции. А в этом году доходность имеет все шансы быть еще выше на фоне смягчения денежно-кредитной политики и позитивных геополитических ожиданий.

Во-вторых, в перспективе, в акциях также отличная доходность. Не стоит считать предполагаемую доходность чисто по таргетам в моменте, так как они периодически пересматриваются, и на снижении ключевой ставки таргеты будут очень сильно расти. Плюс не забывайте еще и про дивидендную доходность, которая там тоже есть.

В-третьих, это разные классы активов и у них разная роль в портфеле. Акции, например, защитят ваши накопления от инфляции, а облигации не смогут. Что если инфляция после некоторой стабилизации пойдет в рост и составит 30% годовых или 50% годовых, как в Турции? Тогда у облигаций доходность будет отрицательная, а за акциями стоят производительные активы, которые переложат инфляцию на конечных потребителей, станут больше зарабатывать, и их акции соответственно переоценятся.

( Читать дальше )

Итоги первичных размещений ВДО и некоторых розничных выпусков на 13 марта 2025 г.

- 13 марта 2025, 18:36

- |

Новый выпуск облигаций "О'КЕЙ" (RU000A10B2J9)

- 13 марта 2025, 10:25

- |

🔶 ООО «О'КЕЙ»

▫️ Облигации: ОКЕЙ-001P-07

▫️ ISIN: RU000A10B2J9

▫️ Объем эмиссии: 3 млрд. ₽

▫️ Номинал: 1000 ₽

▫️ Срок: на 9 лет 11 мес.

▫️ Количество выплат в год: 12

▫️ Тип купона: переменный

▫️ Размер купона: 25%

▫️ Амортизация: нет

▫️ Дата размещения: 13.03.2025

▫️ Дата погашения: 19.02.2035

▫️ ⏳Ближайшая оферта: 06.06.2026

Об эмитенте: «О'КЕЙ» занимается розничной торговлей (преимущественно пищевыми продуктами) в сети магазинов.

➖

Информацию о новых выпусках, анализ эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

Новый выпуск облигаций "Патриот Групп" (RU000A10B2D2)

- 13 марта 2025, 10:06

- |

🔶 ООО «Патриот Групп»

▫️ Облигации: Патриот Групп-001P-01

▫️ ISIN: RU000A10B2D2

▫️ Объем эмиссии: 300 млн. ₽

▫️ Номинал: 1000 ₽

▫️ Срок: на 3 года

▫️ Количество выплат в год: 12

▫️ Тип купона: постоянный

▫️ Размер купона: 27%

▫️ Амортизация: нет

▫️ Дата размещения: 13.03.2025

▫️ Дата погашения: 26.02.2028

▫️ Возможность досрочного погашения: да

▫️ ⏳Ближайшая оферта: 03.03.2027

Об эмитенте: «Патриот групп» — владелец торговой сети Williams et Oliver, реализующей посуду и товары для кухни.

➖➖➖

Информацию о новых выпусках, анализ эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

Новый выпуск облигаций ЛК "Роделен" (RU000A10B2F7)

- 13 марта 2025, 10:00

- |

🔶 АО ЛК «Роделен»

▫️ Облигации: Роделен ЛК-002P-03

▫️ ISIN: RU000A10B2F7

▫️ Объем эмиссии: 1 млрд. ₽

▫️ Номинал: 1000 ₽

▫️ Срок: на 4 года 11 мес.

▫️ Количество выплат в год: 12

▫️ Тип купона: постоянный

▫️ Размер купона: 25,5%

▫️ Амортизация: да

[по 2,77% — 25-59 купон, 3,05% — при погашении]

▫️ Дата размещения: 13.03.2025

▫️ Дата погашения: 15.02.2030

▫️ ⏳Ближайшая оферта: -

Об эмитенте: «Роделен» предоставляет в лизинг телекоммуникационное оборудование, грузовой и легковой автотранспорт, спецтехнику, различные виды оборудования и недвижимость.

➖➖➖

Информацию о новых выпусках, анализ эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

Скрипт сегодняшнего размещения МФК Быстроденьги (BB-, 250 млн р., YTM 33,2%)

- 13 марта 2025, 09:46

- |

Скрипт сегодняшнего размещения облигаций МФК Быстроденьги, одного из лидеров бизнеса и роста в отрасли:

BB-.ru // 250 млн р. // 1 год до оферты put // 29% — купон до оферты (месячный) // Доходность / дюрация: 33,2% годовых / 0,9 года // Подробнее — в презентации

— Полное / краткое наименование: МФК Быстроденьги 002Р-08 / БДеньг-2Р8

— ISIN: RU000A10B2M3

— Контрагент (партнер): ИВОЛГАКАП [MC0478600000]

— Режим торгов: первичное размещение

— Код расчетов: Z0

— Цена: 100% от номинала (номинал 1 000 руб.)

Время приема заявок 13 марта:

с 10:00 до 15:00 МСК, с 16:45 до 18:00 МСК (с перерывом на клиринг)

❗️ Пожалуйста, направьте номер выставленной заявки до 18:00 в телеграм-бот ИК Иволга Капитал @ivolgacapital_bot в числовом формате (пример 12345678910)

❓ Исполнение заявок без предварительной подачи и подтверждения непредсказуемо

__________

🖍 Вы можете подать предварительную заявку на участие в размещении облигаций МФК Быстроденьги:

🌐 по ссылке: https://ivolgacap.ru/verification/

( Читать дальше )

Лизинговые компании – эмитенты ВДО в рэнкинге Эксперт РА. Рост хуже рынка

- 13 марта 2025, 07:01

- |

Эксперт РА опубликовал рэнкинг лизинговых компаний по итогам 2024 года.

Выберем из него только лизингодателей – эмитентов ВДО (точнее, компании с кредитными рейтингами ниже A-).

• Первое. Большинство ВДО-лизингодателей в 2024 году выросли. Лизинговый портфель сократился лишь у 3 из 20 участников выборки. Средний прирост портфеля – 23,5%.

• Второе. ВДО-лизингодатели крайне неоднородны по масштабу. Даже не так: в их списке есть 2 явных исключения, КОНТРОЛ Лизинг и БИЗНЕС АЛЬЯНС, чьи портфели в разы и десятки раз отличаются от основной группы.

• Третье. И для нас главное. Хоть ЛК – эмитенты ВДО, в массе, и выросли в прошедшем году, рост оказался хуже среднего по рынку. На отдельном графике – изменение места каждой ЛК в рэнкинге Эксперта. Позиции большинства ВДО-эмитентов, 12 из 20 в нашем списке, снизились.

Почему третий пункт обращает на себя внимание? Сначала точно было, а затем долго считалось, что выход на облигационный рынок, если речь идет не о гигантах отрасли, улучшает позиции компаний. Лучше диверсификация кредитного портфеля, больше упоминаемости и т. д. Для новых эмитентов едва ли не основная аргументация для выхода на рынок. Итог ушедшего года эту аргументацию, как минимум, не подтверждает.

( Читать дальше )

Итоги первичных размещений ВДО и некоторых розничных выпусков на 12 марта 2025 г.

- 12 марта 2025, 18:35

- |

Быстроденьги: отвечаем на вопросы эмитентов перед новым облигационным выпуском 13 марта (BB-, для квал.инвесторов, YTM 33,2-33,8%)

- 12 марта 2025, 17:40

- |

На прошлой неделе мы провели эфир с Яковом Ромашкиным, финансовым директором ГК Eqvanta (эмитент «Быстроденьги»).

В дополнение публикуем ответы на вопросы, которые не успели обсудить в моменте:

1. Какие стратегии компании по привлечению финансирования вы считаете наиболее эффективными и почему?

Группа старается диверсифицировать источники финансирования. Последние годы два основных источника — банковское кредитование и облигации, доли обоих источников примерно одинаковые. По итогам 2024 года на банковские кредиты приходится 41% (сейчас 3 банка в портфеле), облигации занимают 40%, оставшаяся часть — прямые займы.

2. Как изменение регулирования, в частности увеличение госпошлины за подачу исков, повлияло на бизнес по взысканию для коллекторских агентств и МФО?

Для МФО новые пошлины снизили доход от цессии, для коллекторских агентств существенных изменений не произошло, т. к. цены покупаемых портфелей отреагировали на новые правила. Если МФО занимается судебным взысканием, то это также повлияло на юнит экономику и привело к незначительному снижению доходностей.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал