ВДО

Коротко о главвном на 14.01.2020

- 14 января 2020, 07:57

- |

- Общее собрание участников АО «ИнфоВотч» заочным голосованием приняло решение об утверждении выпуска трехлетних облигаций серии 001Р-02 объемом 800 млн рублей. Номинал одной облигации — 1 тыс. рублей

- Московская биржа с 14 января включила облигации серии 001Р-02 ООО «Обувь России» в Сектор Роста

Подробнее о ключевых событиях и компаниях на Boomin.ru

Наглядно об итогах торгов за прошедший день — в ВДОграфе

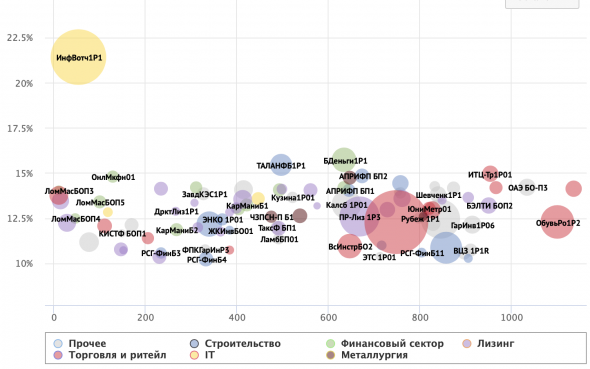

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

График интерактивный, можно увеличить масштаб любой области графика, выделив ее мышкой. Все выпуски сгруппированы по отраслям — выберите какие отображать на графике, а какие скрыть

- комментировать

- Комментарии ( 2 )

Коротко о главном на 13.01.2020

- 13 января 2020, 12:05

- |

- Банк России отозвал лицензию на осуществление банковских операций у «Нэклис-Банка». Долей банка в размере 64% владеет через кипрскую компанию Organat Financial Ltd президент группы компаний InfoWatch Наталья Касперская

- «Дэни Колл» организовал горячую линию в рамках выкупа своих биржевых облигаций по досрочным офертам. Держатели облигаций могут воспользоваться двумя способами предъявления к выкупу своих ценных бумаг в рамках оферт: самостоятельно или через своего брокера

Подробнее о прошедших событиях на Boomin.ru

Итоги торгов и размещений — в графиках и таблицах ВДОграфа

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

( Читать дальше )

«НЗРМ» перечислена компенсация еще за 3 купона

- 13 января 2020, 07:42

- |

В адрес Новосибирского завода резки металла поступило более 1 млн рублей в качестве субсидий на возмещение затрат на выплату 4-6 купонов по облигациям.

В прошлом году компания разместила на Мосбирже первый выпуск мини-бондов и выплатила по ним доход за 10 купонных периодов на общую сумму 9,9 млн рублей. Из них заводу поэтапно (в октябре и декабре) компенсировали 6 купонов, перечислив свыше 2 млн рублей. Участниками программы господдержки могут стать компании МСБ со средним темпом прироста выручки на уровне 10% и выше за последние 3 года, с хорошей кредитной историей, не имеющие долгов по уплате налогов и иных обязательных платежей в бюджет РФ и т.д.

В 2020 году «НЗРМ» вновь подаст 2 заявки, в случае одобрения которых получит субсидии по выплаченным на момент их рассмотрения купонам.

( Читать дальше )

PRObondsмонитор. Доходности рублевых облигаций: ОФЗ, субфеды, корпораты, ВДО. Страсти по ключевой ставке

- 10 января 2020, 08:28

- |

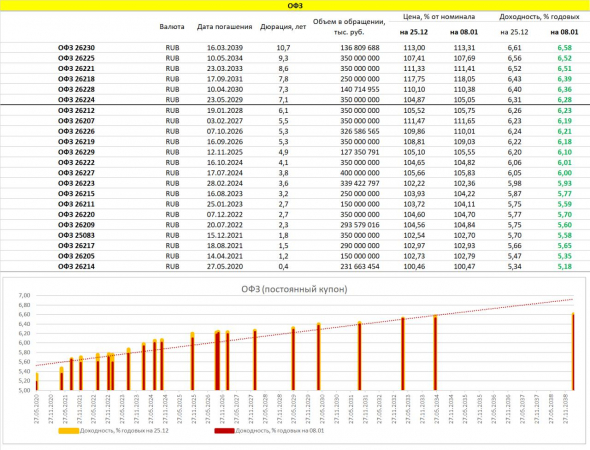

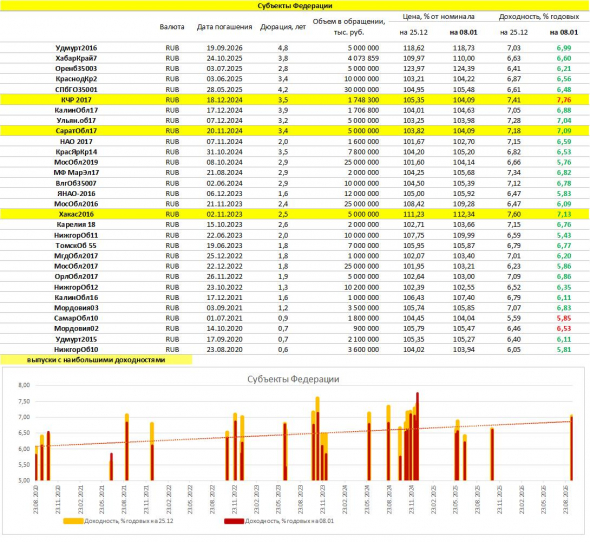

Кривая доходности госбумаг остается здоровой и с нормальным уклоном. И ведь придется, похоже, Банку России снижать ключевую ставку. Судя по ОФЗ, где лишь десятилетние и более длинные выпуски имеют 6,25% и более, снижение ключевой ставки до 6% — перспектива близкая и почти очевидная.

( Читать дальше )

Коротко о главном на 10.01.2020

- 10 января 2020, 07:47

- |

- «Обувь России» завершила размещение выпуска облигаций серии 001Р-02 объемом 1 млрд рублей 6 декабря. Размещение бумаг номиналом 1 тыс. рублей началось 11 декабря и проходило по открытой подписке, ставка купона на весь срок обращения установлена на уровне 12% годовых на весь срок обращения, выпуск предусматривает амортизационную систему погашения

- «ВсеИнструменты.ру» также разместил в полном объеме выпуск трехлетних облигаций серии БО-02 объемом 500 млн рублей. Размещение началось 27 декабря, ставка купона по выпуску установлена в размере 11,5% годовых на весь срок обращения бумаг. В инвестиционном меморандуме отмечается, что средства выпуска будут направлены на рефинансирование текущей задолженности перед банками в целях реализации стратегии, направленной на заключение прямых импортных контрактов с производителями

Подробнее об эмитентах и событиях на Boomin.ru

( Читать дальше )

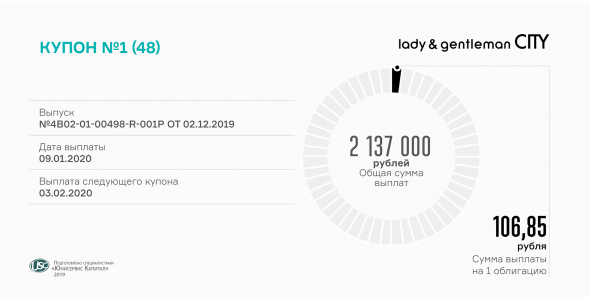

Первый купон по облигациям «Леди&Джентльмен Сити» выплачен

- 09 января 2020, 13:41

- |

Купонный период завершился 3 января, а выплата за него была произведена 9 января, в первый рабочий день нового года. Расчет по 1-5 купонам, до мая 2020 года, производится по ставке 13% годовых.

Размер дохода за 6-48 периоды будет определен по формуле: 6,5% + ставка ЦБ РФ на 7-й рабочий день до даты начала очередного купона. При этом, согласно условиям выпуска, ставка по облигациям «Трейд Менеджмент» не может превышать 14% годовых.

Выпуск объемом 200 млн рублей разместила компания, управляющая сетью магазинов брендовой одежды lady & gentleman CITY в городах-миллионерах. Номинал облигации — 10 тыс. рублей. Купон выплачивается ежемесячно. Срок обращения выпуска — 4 года, до ноября 2023 года. Каждые 3 месяца, начиная с августа следующего года, компания будет досрочно погашать по 10% от номинала. ISIN код: RU000A1014V7.

Средневзвешенная цена облигаций «Леди&Джентльмен Сити-БО-П01» составила в декабре 100,14% от номинала, ежедневный объем торгов — 3,65 млн рублей.

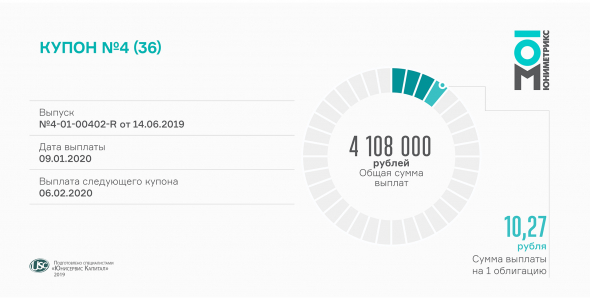

Выплата 4-го купона по облигациям «Юниметрикс» состоялась сегодня

- 09 января 2020, 11:28

- |

Дата выплаты, выпавшая на 7 января, была перенесена на ближайший рабочий день.

Всего компания выплачивает более чем 4 млн рублей ежемесячно. Инвесторы нефтетрейдера получают доход по ставке 12,5% годовых, которая установлена на весь срок обращения выпуска.

«Юниметрикс» разместил облигации в сентябре. Объем торгов в 2019 году составлял 607,7 тыс. рублей в день. Средневзвешенная цена за 4 месяца обращения выпуска — 100,27%, максимальная достигла 101,99% от номинала.

С 25 декабря по 8 января Санкт-Петербургская международная товарно-сырьевая биржа приостановила торги в некоторых секциях, в том числе «Нефтепродукты». Благодаря инвестициям «Юниметрикс» обеспечил себя запасами на период новогодних праздников, сформировав капитал на увеличение поставок топлива.

Напомним, объем трехлетнего выпуска облигаций новосибирского нефтетрейдера (RU000A100T81) составляет 400 млн рублей. Номинал ценной бумаги — 1 тыс. рублей. Компания выплачивает инвесторам купонный доход каждые 30 дней. В 9-35 купонные периоды эмитент может досрочно погасить облигации.

Коротко о главном на 09.01.2020

- 09 января 2020, 10:15

- |

- Московская биржа 31 декабря зарегистрировала программу облигаций «Лизинг-Трейд» серии 001Р объемом до 5 млрд рублей, присвоенный идентификационный номер — 4-00506-R-001P-02E. Согласно условиям 10-летней программы, бумаги могут быть размещены на срок до 7 лет. Ранее компания не выходила на долговой рынок

- Московская биржа зарегистрировала выпуск биржевых облигаций на сумму 10 млрд рублей «Группа компаний «Сегежа» серии 001Р-01R, номинал одной бумаги — 1 тыс. рублей. Присвоенный номер регистрации — 4B02-01-00520-R-001P от 31.12.2019

- «АПРИ «Флай Плэнинг» полностью разместило облигации серии БО-П03 объемом 400 млн рублей. Размещение выпуска сроком обращения три года началось 14 ноября, номинал одной бумаги — 1 тыс. рублей. Ставка купона установлена в размере 14,25% годовых на весь срок обращения, купоны квартальные. Выпуск предусматривает амортизационную систему погашения — по 25% от номинала будет погашено в даты окончания купонных периодов в последний год обращения

( Читать дальше )

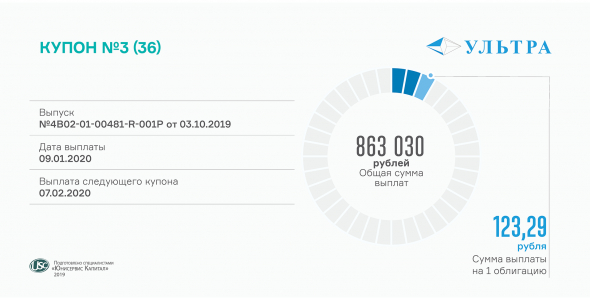

Инвесторам выплачен 3-й купон по облигациям «Ультра»

- 09 января 2020, 09:18

- |

Выплата в размере 863 030 рублей состоялась сегодня.

Облигации магнитогорской компании «Ультра» были размещены в октябре. По выпуску предусмотрена ежемесячная выплата купона по ставке 15% годовых. Размер купона установлен на все 3 года обращения выпуска.

Средний объем торгов облигациями «Ультра» составляет 1,3 млн рублей в день. Средневзвешенная цена за 3 месяца обращения выпуска достигла 101,26% от номинала.

Всего компания привлекла в прошлом году с помощью облигаций 70 млн рублей (RU000A100WR2). Номинальная стоимость ценной бумаги — 10 тыс. рублей. Амортизация будет осуществляться ежеквартально с конца 2020 г. по 7,14% от номинала. В дату погашения выпуска в сентябре 2022 года компания выплатит инвесторам вместе с доходом за 36-й купон оставшуюся долю номинала в размере 42,88% (4288 за одну облигацию).

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал