Валютный рынок

Интервью с Практикующим Трейдером Taras Gonchar! Лидером по количеству подписчиков на сайте MQL5.

- 26 декабря 2016, 18:04

- |

на сайте MQL5 он лидирует по количеству подписчиков, на данный момент их 981.

ссылка https://vk.cc/61cE6v

Месячный доход Тараса составляет 981 * 30 USD = 29 430 USD — 20% (комиссия сайта MQL5) = 23 544 USD * 60 руб = 1 412 264 рублей в месяц.

По моему не хило, отличная мотивация чтобы его послушать, раз он достиг таких результатов

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 7 )

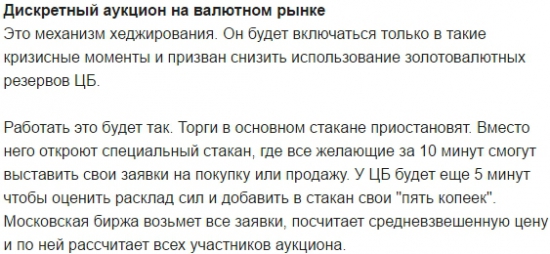

Дискретный аукцион на валютном рынке MOEX

- 08 декабря 2016, 14:48

- |

Как я понял, в моменты паники торги будут приостанавливаться на 10 минут, за которые участникам дадут время выставить заявки, после чего биржа каким то свои методом рассчитает средневзвешенную цену по которой пройдут все заявки. Мне интересен метод расчета и какими будут эти «пять копеек» от биржи?

Кто что думает по этому поводу?

Aнализ рынка Форекс

- 06 октября 2016, 17:12

- |

Первое, с чего нужно начинать анализ валютного рынка — это анализ спроса и предложения!

Именно они характеризирует большинство процессов, которые влияют на поведение валюты — экономические, политические, социальные, и научно-технические. Эти процессы приводят в движение цены на абсолютно всех рынках, они определяют поведение и быков, и медведей.

Ниже мы расскажем о всех инструментах, которые позволят вам узнать спрос и предложение. Среди них будут стратегии, способы и секреты.

Одни из них, как например инструменты технического анализа, очень точно определяют спрос и предложение, но делают это с опозданием.

Инструменты фундаментального анализа валютного рынка могут очень быстро предоставить вам результаты, но они вряд ли будут настолько точными, чтобы указать вам точки входа и выхода.

У валютного рынка есть одна интересная особенность — трейдеры анализируют рынок, чтобы открыть позицию и получить прибыль, но открыв позицию, они этим меняют ситуацию на рынке. И этот процесс повторяется снова и снова.

( Читать дальше )

Финансовые рынки мира находятся под ручным управлением

- 30 сентября 2016, 08:18

- |

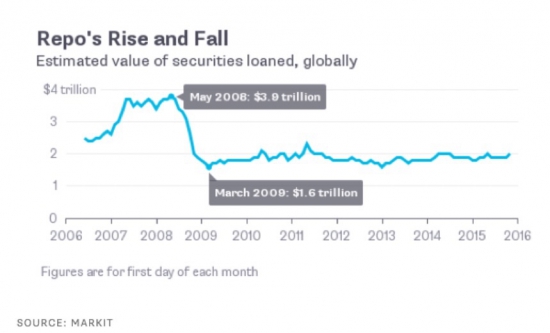

После ипотечного кризиса 2007 года мировые регуляторы ввели ряд мер по ужесточению надзора над кредитными организациями, ввиду чего рынок межбанковского залогового РЕПО сжался в разы. Если в 2007-2008 г. он оценивался в 3,7-3,9 трлн. долларов, то к 2016 году его размер не превышал 2 трлн. долларов. На сегодняшний момент банкам не выгодно ссуживать безрисковые ценные бумаги друг другу.

Федрезерв, скупивший с 2008 года гособлигаций США на сумму в 2,5 трлн. долларов, с большой долей вероятности может стать крупнейшим игроком на этом рынке.

ФРС также ограничивает объемы прямого кредитования банков, тем самым стимулируя их обращаться за деньгами к фондам денежного рынка. Данные участники ссуживают средства с большим процентом, чем регулятор. Таким образом, Федрезерв пытается увеличить процентные ставки на межбанковском рынке.

Источник: bloomberg.com

Согласно данным ICMA объемы операций залогового РЕПО начали снижаться и в Европе, за первое полугодие рынок сократился на 4,1% до 6.1 трлн. долларов.

( Читать дальше )

На каких биржах в мире, кроме ММВБ, есть ещё валютная секция ("биржевой форекс")?

- 19 августа 2016, 14:14

- |

Не то, чтобы мне сильно был нужен «биржевой форекс» и форекс вообще, но интересно, почему в России обмен валюты преимущественно централизован на одной бирже, а в остальном мире наоборот? Причём это живая валюта, не деривативы.

И сам факт общего стакана большой площадки (типа CME), который видят все и где твой лимитник видят все, а не кухонный стакан, который рисует тебе ДЦ и в котором заявка видна клиентам только этого ДЦ, если вообще видна.

Валютные фьючерсы на CME частично сюда относятся, т.к. они поставочные. Ройтерзы/Блумберги не относятся.

Есть Hotspot FX, который был куплен биржей BATS.

На некоторых биржах (EUREX, NSE) есть фьючерсы на валюты, но это опять не живая валюта, и объёмы там не очень, на EUREX объёмы вообще почти нулевые.

А ещё что есть?

Интересные данные по позициям инвесторов и спекулянтов в рубле.

- 04 июля 2016, 10:50

- |

Как следует из последних данных CFTC, за неделю до 28 июня крупные спекулянты — хедж-фонды и другие управляющие активами — агрессивно продавали доллар против всех основных валют. В результате объем чистого лонга по рублю достиг максимального значения с августа 2011 года.

Как говорил свое время Демура: когда оптимизм достигает максимума — продавай актив, когда минимума — покупай актив.

Вообще интересно — индекс доллара не может обновить максимум, достигнутый в начале декабря 2015 года на попытке пробоя 100 пунктов, уже почти 7 месяцев. Рубль, конечно, поддерживается положительной реальной процентной ставкой, но надолго ли это?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал