ГМК НорНикель

Растущему тренду в Газпроме пока угроз нет

- 21 сентября 2018, 12:24

- |

Обзор рынка акций Сбербанка, Газпрома, ГМК НорНикель и Магнита

Сбербанк. Выход в отрицательную область, открытие короткой позиции по третьему варианту (продажа 10 000 акций по 193.8), Стоп-лосс (покупка 10 000 акций по 195.48) и новое открытие короткой позиции по третьему варианту ближе к концу торгов (продажа 10 000 акций по 193.84). День закрылся черной свечей, и позиция перенесена на сегодня. При этом котировки остались ниже уровня скользящей средней ЕМА-55. Пока цены на акции не закрепились выше этого уровня мы продолжаем считать, что падающий тренд сохраняется. Так, пробит важный уровень поддержки в районе 196 рублей, совпадающий с нижней границей «нисходящего треугольника», что сулит цель в район 160 рублей. При этом не стоит уповать на то, что российские акции относительно Нефти Брент сейчас» сильно недооценены (примерно на 21.8%). Так, «расчетное» значение (РТС=18.5*Брент) составляет 79,05*18,5=1462.4 пункта, а биржевое значение находится около 1144.3 пункта.

Газпром. После неприятной крестообразной свечи котировки предсказуемо снизились. Однако без продолжения сегодня недельная свеча снова выйдет белой, что должно способствовать продолжению роста. В такой ситуации вероятность зарождения долгосрочного растущего тренда остается хорошей и рост в район 170 рублей вполне возможен.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Новая попытка "шорта" в Сбербанке

- 20 сентября 2018, 12:01

- |

Обзор рынка акций Сбербанка, Газпрома, ГМК НорНикель и Магнита

Сбербанк. Рост продолжился, и котировки достигли уровня скользящей средней ЕМА-55. Пока цены на акции не закрепились выше этого уровня мы продолжаем считать, что падающий тренд сохраняется. Так, пробит важный уровень поддержки в районе 196 рублей, совпадающий с нижней границей «нисходящего треугольника», что сулит цель в район 160 рублей. При этом не стоит уповать на то, что российские акции относительно Нефти Брент сейчас» сильно недооценены (примерно на 22.8%). Так, «расчетное» значение (РТС=18.5*Брент) составляет 79,70*18,5=1474.5 пункта, а биржевое значение находится около 1139.0 пункта. Тем не менее, не стоит ждать быстрого устранения этой «несправедливости». Действительно, российские акции оставались значительно недооцененными в период с 2011 по 2015 годы, то есть, около четырех лет.

Газпром. Попытка пробить уровень сопротивления, образованный максимумами января 2017 года, не удалась, и день закрылся неприятной крестообразной свечей. Однако недельная свеча вышла белой, что должно способствовать продолжению роста. В такой ситуации вероятность зарождения долгосрочного растущего тренда остается хорошей и рост в район 170 рублей вполне возможен.

( Читать дальше )

В Магните повышательная коррекция скоро может закончиться

- 19 сентября 2018, 11:30

- |

Обзор рынка акций Сбербанка, Газпрома, ГМК НорНикель и Магнита

Сбербанк. Вчера мы закрыли короткую позицию на Стоп-лоссе (купили 27 500 акций по 190.40). День закрылся белой свечей, и котировки вплотную приблизились к уровню скользящая средняя ЕМА-55 (уровень около 194.3). Пока цены на акции не закрепились выше этого уровня мы продолжаем считать, что падающий тренд сохраняется. Так, пробит важный уровень поддержки в районе 196 рублей, совпадающий с нижней границей «нисходящего треугольника», что сулит цель в район 160 рублей. При этом не стоит уповать на то, что российские акции относительно Нефти Брент сейчас» сильно недооценены (примерно на 22.8%). Так, «расчетное» значение (РТС=18.5*Брент) составляет 79,20*18,5=1465.2 пункта, а биржевое значение находится около 1131.3 пункта. Тем не менее, не стоит ждать быстрого устранения этой «несправедливости». Действительно, российские акции оставались значительно недооцененными в период с 2011 по 2015 годы, то есть, около четырех лет.

( Читать дальше )

Сбербанк продолжает смотреть вниз

- 18 сентября 2018, 12:26

- |

Обзор рынка акций Сбербанка, Газпрома, ГМК НорНикель и Магнита

Сбербанк. Разрыв вверх, и мы открыли короткую позицию по второму варианту (продали 27 500 акций по 190.69). День закрылся черной свечей, и позиция перенесена на сегодня. При этом мы по-прежнему считаем, что падающий тренд сохраняется. Действительно, скользящая средняя ЕМА-55 продолжает смотреть вниз. Более того, пробит важный уровень поддержки в районе 196 рублей, совпадающий с нижней границей «нисходящего треугольника», что сулит цель в район 160 рублей. При этом не стоит уповать на то, что российские акции относительно Нефти Брент сейчас» сильно недооценены (примерно на 23.3%). Так, «расчетное» значение (РТС=18.5*Брент) составляет 77,65*18,5=1436.5 пункта, а биржевое значение находится около 1102.3 пункта. Тем не менее, не стоит ждать быстрого устранения этой недооцененности. Действительно, российские акции оставались значительно недооцененными в период с 2011 по 2015 годы, то есть, около четырех лет. В такой ситуации попытаемся удержать «шорт».

( Читать дальше )

Попытка "шорта" в Сбербанке на разрыве вверх

- 17 сентября 2018, 12:17

- |

Обзор рынка акций Сбербанка, Газпрома, ГМК НорНикель и Магнита

Сбербанк. Белая свеча при снижении объема торгов, но максимум предыдущего дня не пробит. При этом неделя закрылась белой свечей, что позитивно. Однако мы по-прежнему считаем, что падающий тренд сохраняется. Действительно, скользящая средняя ЕМА-55 продолжает смотреть вниз. Более того, пробит важный уровень поддержки в районе 196 рублей, совпадающий с нижней границей «нисходящего треугольника», что сулит цель в район 160 рублей. При этом не стоит уповать на то, что российские акции относительно Нефти Брент сейчас» сильно недооценены (примерно на 24.6%). Так, «расчетное» значение (РТС=18.5*Брент) составляет 78,25*18,5=1447.6 пункта, а биржевое значение находится около 1091.4 пункта. Тем не менее, не стоит ждать быстрого устранения этой недооцененности. Действительно, российские акции оставались значительно недооцененными в период с 2011 по 2015 годы, то есть, около четырех лет.

Газпром. Вторая подряд черная свеча. Однако недельная свеча вышла белой, что должно способствовать продолжению роста. В такой ситуации увеличивается вероятность зарождения долгосрочного растущего тренда и рост в район 170 рублей.

( Читать дальше )

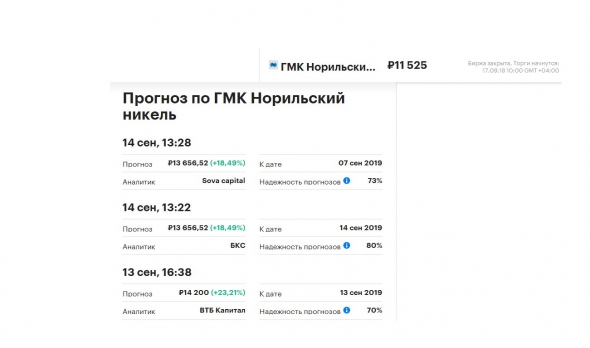

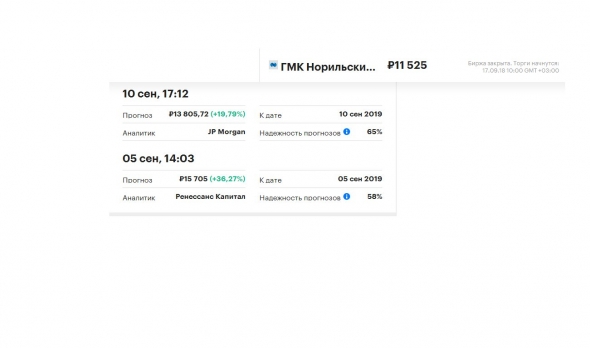

Прогноз банков и инвесткомпаний от сентября 2018г по цене акций ГМК Норильский Никель

- 16 сентября 2018, 22:31

- |

ГМК Норникель (годовой отчет, стратегия, заявления менеджмента)

- 16 сентября 2018, 11:31

- |

Сегодня затронем осенний дивидендный сезон. На текущий момент есть уже достаточно много информации об отсекающихся компаниях, в их числе Северсталь, ГМК Норникель, Черкизово, НМТП, Роснефть, ММК, МТС, Новатэк, Татнефть, ВСМПО-АВИСМА, НЛМК, Фосагро, Алроса, Полюс. Итого довольно много из майнингового сектора, где на текущий момент я держу Северсталь, ММК, Фосагро и Алросу. Дела у них идут довольно неплохо, однако в текущей статье обсудим другую компанию, которой у меня на текущий момент в портфеле нет — ГМК Норникель.

Норникель я продал после обнародования новой стратегии и какое-то время с ними не работал, одновременно сложились несколько факторов: анонс стратегии, по которой должны были уменьшиться дивиденды, финансовое ухудшение (рост долга, снижение FCF на фоне значительного роста оборотного капитала итд), неурегулированные отношения между собственниками (впрочем, судя по выходящим статьям, это все еще актуально). Хотелось побыть какое-то время в стороне и все обдумать. Цена за этот период практически не изменилась.

( Читать дальше )

Норникель - надежный и позитивный - Финам

- 14 сентября 2018, 12:20

- |

ГМК „Норильский никель“ является одним из крупнейших игроков своего сектора, на которого приходится около 14% мирового производства никеля, свыше 2% меди, 45% палладия и около 15% платины.

Работая в основном на экспорт и неся затраты в РФ, „Норникель“ выигрывает от ослабления рубля на фоне высоких цен на промышленные металлы.

После повышения рейтинга агентством Moody's (январь 2018) компания имеет кредитный рейтинг инвестиционного уровня от всех трех международных рейтинговых агентств.

Необходимость оказания поддержки оказавшемуся под санкциями „Русалу“ заставляет компанию поддерживать дивидендную доходность акций на высоком уровне, что позитивно для миноритарных акционеров.

Значения основных мультипликаторов соответствуют отраслевым уровням, что оставляет мало простора для роста стоимости акций.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал