ГМК НорНикель

Новости компаний — обзоры прессы перед открытием рынка

- 13 февраля 2018, 09:27

- |

Братья Ананьевы увеличили долю в Промсвязьбанке до 70%

Промсвязькапитал Б. В. братьев Алексея и Дмитрия Ананьевых на 29 января был владельцем 70,05% акций Промсвязьбанка, следует из опубликованных банком документов. До этого Промсвязькапитал владел 50,03% акций банка. Братьям могла перейти доля негосударственных пенсионных фондов (НПФ), владевших около 20% акций, следует из документов банка: из списка акционеров исчезли НПФ «Будущее», «Сафмар» и «Доверие». (Ведомости)«Норникель» может выкупить долю «Русской платины» в новой совместной компании

У «( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

НорНикель - участие компании в СП с "Русской платиной" не потребует новой корректировки дивидендов

- 12 февраля 2018, 18:58

- |

В ноябре прошлого года Норникель объявил о запуске в 2019 году 4-летней экологической программы общей стоимостью до $2,5 млрд. Увеличение инвестиций обернется ростом долга — Норникель прогнозирует показатель net debt / EBITDA в 2017-2019 гг. на уровне 1,5x-2,5x, в зависимости от цен на металлы.

Показатель 1,8x является максимальным рубежом, при котором акционеры Норникеля получат дивиденды на уровне 60% от EBITDA. При превышении рубежа дивиденды будут сокращаться. Согласно дивидендной политике Норникеля, если

( Читать дальше )

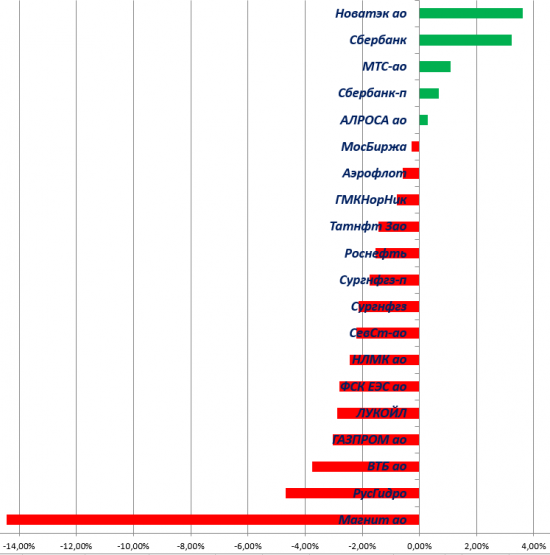

Флюгер Голубых Фишек 08.02.2018

- 08 февраля 2018, 16:35

- |

Флюгер Голубых Фишек сегодня выглядит так:

Он уже больше похож не на флюгер, а на какой-то фонарный столб на краю разлитой лужи. Большинство бумаг уже долгое время стоят во флэте и их значения по расчётному отклонению близки к значению оси Флюгера. Это не есть «гуд», потому что, как правило, после таких длительных застоев происходят реально сильные движения. Упрощённо это можно объяснить так: Если на рынке идут значительные колебания вверх-вниз, вверх-вниз, то это значит, на рынке резвятся спекулянты. А если цены на долгий период застревают в узких диапазонах, то это, как правило, «большие деньги» формируют свои позиции по нужным ценам, перед сильным движением. И именно в направлении этого движения надо торговать и мелким спекулянтам, чтобы в итоге их не смыли «большие деньги».

Нефть с начала месяца потеряла в цене почти 5 долларов, три из которых за предыдущие дни этой недели. Но бумаги нефтянки как-то странно игнорируют это событие, пытаясь удержаться на прежних уровнях. Именно это и выдаёт планы «больших денег» в том, что они тоже ждут коррекцию, но скинуть свои бумаги хотят по более высоким ценам, а не кидать их в рынок на падении.

( Читать дальше )

Все новые проекты Норникеля отличаются высокой капиталоемкостью

- 08 февраля 2018, 15:04

- |

Мы ожидаем, что в 2018-2019 году «Норильский Никель» примет решение по освоению следующих крупных проектов роста: медного месторождения Баимское (в совместной собственности с Millhouse), собственного Южного кластера, Талнахского рудного узла и, наконец, новых проектов в рамках создаваемого СП. Все перечисленные проекты отличаются высокой капиталоемкостью, потребуют инвестиций около 2020 года и обеспечат значимые варианты роста после 2022 года.Sberbank CIB

Поскольку «Норильский Никель,» вполне вероятно, консолидирует эти проекты (как в случае Читинского), он вполне может консолидировать долг, связанный с новыми месторождениями, и тогда менеджмент будет решать, учитывать ли этот долг при определении потенциала дивидендных выплат в период строительства. Тем не менее, т. к. капвложения предстоят через два года, мы считаем, что перспективы дивидендов 2018 года, как минимум, хорошие.

СП "Норникеля " и "Русской платины" поможет России выйти на 1 место по производству платиноидов

- 08 февраля 2018, 13:02

- |

ГМК Норильский никель и Русской платины по разработке месторождений вкрапленных руд Таймыра после выхода на проектную мощность будет выпускать до 100 тонн палладия и платины в год. Это позволит России выйти на первое место по производству платиноидов (сейчас лидирует ЮАР). Вероятным финансовым партнером новой компании станет ВТБ, операционное управление СП будет осуществлять Норникель, а первую товарную продукцию стоит ожидать в 2023г.

На рынке по-прежнему сохраняется дефицит металлов платиновой группы, который стимулирует развитие автомобилестроения, причем, это касается не только сегмента электромобилей, но и автомобилей с ДВС. Норникель ожидает дефицит палладия в 2018г. на уровне 1,8 млн. унц., платины 0,2 млн. унций. В целом, по итогам 2017 г. производство Норникелем палладия и платины составило 2 780 тыс. унций (+6% г/г) и 670 тыс. унций (+4% г/г) соответственно. Суммарные запасы новой компании составят около 4 300т металлов платиновой группы — это самый масштабный проект разработки месторождений платиноидов в мире.Промсвязьбанк

Норникель - создание СП должно помочь диверсифицировать операционные и финансовые риски

- 08 февраля 2018, 10:26

- |

Стороны будут иметь равные доли в СП — Норникель внесет в СП лицензию на Масловское месторождение, а Русская платина — лицензии на Черногорское месторождение и Норильск-1. По словам менеджмента, СП, как ожидается, будет производить до 70-100 тыс (2.7-3.2 млн унций) металлов платиновой группы (МПГ). Проектные работы должны начаться в 2020 и, согласно неназванному источнику, который цитирует Интерфакс, инвестиции оцениваются в 250 млрд руб. По словам представителя Норникеля, которого цитируют Ведомости, суммарные запасы могут составить 4.3 тыс т МПГ и 6.3 млн т никеля.

НЕЙТРАЛЬНО на данном этапе, поскольку NPV и IRR проекта вряд ли возможно оценить на этапе предварительного ТЭО. Объявленные суммарные запасы существенно выше тех, которые раньше назывались в СМИ отдельно по каждому из трех месторождений. Поэтому, сложно оценить насколько в выигрыше Норникель или Русская платина в плане прироста запасов после создания СП. В целом, для Норникеля создание СП должно помочь диверсифицировать операционные и финансовые риски, связанные с масштабными новыми проектами. Проектное финансирование должно позволить развивать месторождения без увеличения долга и ухудшения прогнозов рынка по дивидендам Норникеля.АТОН

СП "Норникеля" и "Русской платины" может выйти на IPO не ранее чем через 5-7 лет

- 07 февраля 2018, 18:30

- |

Президент «Норникеля» Владимир Потанин, отвечая на вопрос о возможном проведении IPO новой структуры:

«Мы разные рассматриваем варианты. Это, я думаю, что за горизонтами пяти-семилетнего периода планирования. Поэтому как возможность мы это оставляем, но пока не фиксируем это»

Основной акционер «Русской платины» Муса Бажаев отметил, что пока целей по размещению нет.

«Но если будут такие механизмы, то мы, конечно, используем все финансовые публичные механизмы для привлечения, в том числе, более дешевого финансирования»

Начало реализации проекта — 2020 год, а первую товарную продукцию, включающую ряд металлов, СП планирует выпустить только в конце 2023 года.

«На первом этапе от 15 до 20 миллионов тонн руды в переработку поступит. От 70 до 100 тысяч тонн платиноидов (в год — ред.), еще сопутствующий никель, медь в значительных объемах»

Прайм

Норникель - создаст СП с "Русской платиной" по разработке трех месторождений в Норильске

- 07 февраля 2018, 18:24

- |

Доли в СП будут распределены следующим образом: «Норникель» — 50%, «Русская Платина» — 50%. При этом вкладом «Норникеля» в уставный капитал СП станет лицензия на разработку Масловского месторождения, а вкладом «Русской Платины» — лицензии на разработку южной части месторождения Норильск-1 и Черногорского месторождения.

Инвестиционное решение об окончательных параметрах и сроках реализации проекта будет принято по результатам проведения технико-экономического обоснования, подготовка которого запланирована до конца 2019 г. Работы по проекту планируется начать в 2020 г. При этом «Норникель» обеспечит предоставление совместному предприятию доступа к энергетической и транспортной инфраструктуре компании в Норильском промышленном районе.

пресс-релиз

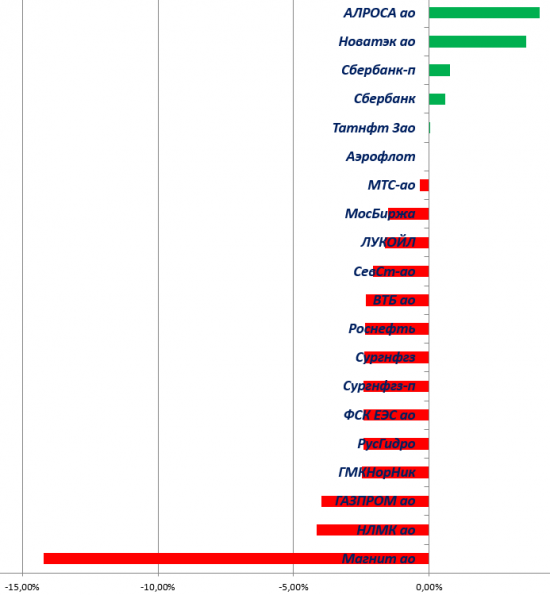

Флюгер Голубых Фишек 07.02.2018

- 07 февраля 2018, 15:00

- |

Индекс МБ:

Пока что сегодняшний отскок смотрится как ретест пробитого ранее уровня, с которого и началась коррекция на российском рынке. На этих уровнях хорошо входить в короткие позиции с коротким стопом. Пока наибольшая вероятность у сценария с продолжением коррекции.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал