ГМК Норникель

Никель: в центре мирового внимания

- 22 июня 2022, 14:16

- |

Никель играет ведущую роль в изготовлении электромобилей. 8 марта его стоимость на Лондонской бирже металлов в течение нескольких часов удвоилась, а в последующем достигла более чем $100 тыс. за тонну. Это привело к приостановке торгов никелем на всех мировых рынках.

📈 Скачок цен произошел на фоне опасений, что Россия — крупнейший поставщик никеля в мире — введет ограничения на его экспорт. И хотя никель и другие цветные металлы не подверглись внешнеторговым ограничениям, а стоимость никеля уже значительно ниже достигнутого исторического максимума, его цена на Лондонской бирже металлов выросла на 60% за последний год и составляет около $30 тыс. за тонну.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Средняя стоимость меди в 2022 году составит $9300 за тонну - Промсвязьбанк

- 21 июня 2022, 20:59

- |

Дополнительным фактором для меди, как для индикатора, который отражает состояние мировой экономики, выступает высокая диверсификация производственных активов. В случае, если из-за протестов, например, в Чили, несколько рудников будут остановлены, маловероятно, что это приведёт к существенному изменению баланса на рынке.

Кроме того, цены на медь хорошо коррелируют с инфляционными ожиданиями, которые также могут выступать индикатором «здоровья» экономики, например, в США. Для иллюстрации можно рассмотреть 2020 год. Во время начала пандемии во всём мире вводились локдауны из-за чего резко сократилось потребление и производство, экономика испытала сильный шок, а инфляционные ожидания резко упали. В целом схожая ситуация наблюдалась и в 2008 году, когда мир погрузился в мировой финансовый кризис.

( Читать дальше )

ГМКНорНик в простонародии Гамак

- 21 июня 2022, 15:52

- |

Телеграмм

Яндекс Дзен

К чему приведут отрицательные ставки на валютные депозиты? - Коган Евгений

- 21 июня 2022, 11:43

- |

Банкам, согласно подготовленному Минэком законопроекту, будет разрешено де факто вводить отрицательные ставки на валютные депозиты. Делаться это будет через введение дополнительных комиссий, по размеру превышающих размеры процентов, начисленных по депозитам.

( Читать дальше )

📰"ГМК "Норильский никель" Иное сообщение

- 20 июня 2022, 12:14

- |

1. Общие сведения

1.1. Полное фирменное наименование эмитента Публичное акционерное общество «Горно-металлургическая компания «Норильский никель»

1....

( Читать дальше )

📰"ГМК "Норильский никель" Решения совета директоров

- 20 июня 2022, 12:12

- |

«О проведении заседания совета директоров эмитента и его повестке дня, а также об отдельных решениях, принятых советом директоров эмитента»

1. Общие сведения

1.1. Полное фирменное наименование эмитента Публичное акционерное общество «Горно-металлургическая компания «Норильский никель»

1....

( Читать дальше )

⚒️ ГМК Норникель (GMKN) - обзор компании в новых реалиях

- 17 июня 2022, 10:30

- |

▫️ Выручка 2021: 1,32 трлн р

▫️ Прибыль 2021: 0,48 трлн р

▫️ fwd P/E 2022: 8.3

▫️ Прогнозные дивиденды за 2022: 11%

▫️ P/B: 11,5

👉 Много полезной информации здесь: t.me/taurenin/651

👉 Норникель пока не попал под серьезные санкции, поэтому экспорт ключевых металлов продолжается, по интересным для компании ценам(скорее всего без дисконтов).

👉 География продаж 2021:

53% — Европа

27% — Азия

16% — Америка

4% — РФ и СНГ

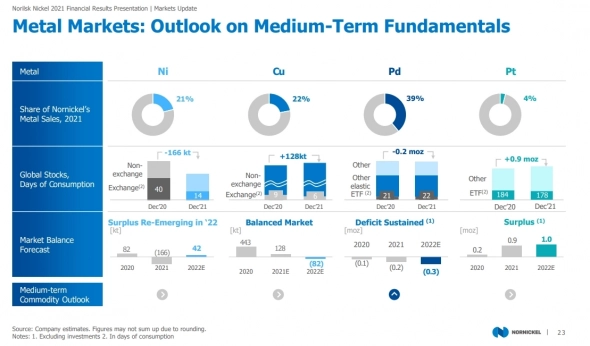

👉 Выручка за 2021 по металлам:

Палладий — 39% (491 млрд р)

Никель — 21% (267 млрд р)

Медь — 22% (279 млрд р)

Родий — 6% (78 млрд р)

Платина золото и прочее — 12% (145,5 млрд р)

( Читать дальше )

Долгосрочная инвестиция. Волновой анализ ПАО «ГМК „Норильский никель“»

- 16 июня 2022, 22:16

- |

#GMKN

Таймфрейм: 1D

Несмотря на то, что сегодня подъехали хорошие новости об открытии Гонконга для частных инвесторов, тема инвестиций в российскую фонду продолжает оставаться во многом даже более интересной идеей. Китай, в конце концов, свою СВО ещё не начал, а Россия...

Никель является неотъемлемой частью многих производственных цепочек от кузовов автомобилей до их батарей. А Россия является одним из основным его экспортеров. После завершения кризиса эта перспектива реализуется. И судя по волновому подсчету, это может случится уже следующим летом.

Новый завод "Норникеля" позволит увеличить выработку меди на 40%, объем вложений ₽140 млрд

- 16 июня 2022, 16:45

- |

Объем инвестиций в проект составит 140 млрд рублей, а площадь застройки — более 100 футбольных полей.

Новый завод «Норникеля» позволит увеличить выработку меди на 40% и нивелирует выброс газов — ТАСС (tass.ru)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал