ГМК Норникель

«Норникель» усиливает руководство инвестиционными и экологическими проектами

- 25 марта 2021, 16:11

- |

Компания продолжает выстраивать организационную структуру в соответствии с утвержденными планами своего стратегического развития. Изменения нацелены, прежде всего, на усиление управляющей команды и отражают стремление ГМК повысить экологичность, надежность и эффективность своего бизнеса.

В усиление действующего департамента экологии в «Норникеле» вводится должность вице-президента по экологии и промышленной безопасности, которую займет Станислав Селезнев. Под его руководством в компании будут решаться задачи по формированию ответственной политики по минимизации негативного воздействия на окружающую среду, восстановлению экосистем в регионах деятельности ГМК, а также повышения уровня промышленной безопасности, мониторингу технико-производственных и экологических рисков.

Еще одно важное кадровое нововведение — появление в высшем руководстве ГМК вице-президента по управлению инвестиционными проектами и капитальному строительству. Андрей Амбарцумян на этом посту будет руководить направлением по развитию связей с инвесторами, комплексному обновлению активов компании, расширению ее производственных мощностей.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Норникель остро нуждается в финансировании программ модернизации активов и развития - Промсвязьбанк

- 25 марта 2021, 13:01

- |

Мы допускаем, что эта новость может придавливать котировки. Но, учитывая несклонность «РУСАЛа» идти на досрочный пересмотр акционерного соглашения, пока не пересматриваем целевой ориентир по акциям НорНикеля, предпочитая дождаться решения Совета директоров НорНикеля 29 марта и надеясь, что дивиденды за 2020 год выплачены будут по старой формуле.Помсвязьбанк

Серьезных рисков в отношении прогнозов по дивидендам Норникеля в краткосрочной перспективе нет - Атон

- 25 марта 2021, 11:09

- |

Генеральный директор Интерроса Сергей Батехин заявил, что выплата финальных дивидендов за 2020 в размере $3.5 млрд неприемлема в нынешних условиях. Интеррос предложил пересмотреть дивидендную формулу с ориентиром на ежегодную выплату дивидендов в размере 50-60% свободного денежного потока. Также, если РУСАЛ не согласится на пересмотр дивидендов за 2020 и 2021, суммы переплаты могут быть вычтены из дивидендов будущих периодов после истечения действующего акционерного соглашения в конце 2022. РУСАЛ, также являющийся крупным акционером Норникеля, заявил в ответ, что подобные «эмоциональные заявления» только вредят стоимости акций Норникеля.

Это не первая инициатива Интерроса насчет снижения размера дивидендов. Однако на этот раз заявление компании косвенно указывает на позицию Интерроса по вопросу дивидендной политики после истечения действующего акционерного соглашения. Предполагая, что текущее акционерное соглашение останется неизменным, мы не видим серьезных рисков в отношении прогнозов по дивидендам в краткосрочной перспективе (на 2020 и 2021). Мы также считаем, что текущая дивидендная политика позволяет эффективно скорректировать дивидендные выплаты с учетом как снижения доходов из-за аварии (снижение EBITDA = снижение дивидендной базы), так и потенциального роста долговой нагрузки, что в какой-то момент должно уменьшить коэффициент выплат. Норникель торгуется с мультипликатором EV/EBITDA 2021П 5.3x против собственного среднего 5-летнего уровня 6.8x.Атон

Норникель может сократить дивиденды за 2020 год - Фридом Финанс

- 25 марта 2021, 10:57

- |

По мнению одного из владельцев крупной доли в капитале ГМК, ИК Интеррос, оптимальным коэффициентом дивидендных выплат будет 60–70% свободного денежного потока. По итогам прошлого года Норникель также должен перечислить акционерам еще $3,5 млрд. Однако из-за вызовов, с которыми столкнулась ГМК, ввиду необходимости наращивания инвестиций (в том числе в экологические направления), а также на фоне аварии, такие выплаты, по мнению компании, нецелесообразны. Ранее РУСАЛ, еще один крупный акционер ГМК, отказывался от пересмотра соглашения и подвергал руководство Норникеля публичной критике. Таким образом, сейчас рассматривается вариант переноса выплат на будущие периоды.

На наш взгляд, шансы договориться о новом дивидендном соглашении на период до 2023 года пока существуют, однако не исключен и вариант того, что стороны найдут способ поддержать позицию РУСАЛа и добиться снижения дивидендов, что негативно отразится на миноритарных акционерах. Как следствие, котировки ГМК отреагировали на новость о возможном пересмотре соглашения сильнее, чем акции РУСАЛа. Кроме того, цена на алюминий составляет около $2200, что намного выше уровня рентабельности ОК, поэтому снижение дивидендов ГМК не критично для алюминиевого гиганта. Обнародование информации о дискуссии по вопросу акционерного соглашения, на наш взгляд, косвенно указывает на то, что стороны смогут договориться без значительного ущерба для денежного потока РУСАЛа.Ващенко Георгий

ИК «Фридом Финанс»

Норникель. Корпоративные страсти и зачем Потанину открыто предлагать снизить дивиденды.

- 25 марта 2021, 06:04

- |

Русал, коему принадлежит блокпакет ГМК в долгах как в шелках, о чем достоверно известно тов.Потанину. И залогом по этим долгам является в частности пакет акций комбината, принадлежащий Русалу.

Что происходит с рыночной ценой акций, когда идут такие новости про намерение добиваться снижения дивидендов? Разумеется эта цена падает. Что и случилось (помимо прочих бед) с акциями Норникеля.

Но что делают ростовщики… ой, простите, банкиры, когда стоимость залога снижается?

Закономерно требуют предоставления в залог дополнительных активов. А если таких активов нет… тогда банкстеры начинают требовать незамедлительной оплаты кредита и это становится началом конца заемщика...

Но в ситуации с Норникелем может быть и другой сценарий. Увеличение рыночной стоимости акций ГМК позволяет Русалу получить дополнительное финансирование в связи с увеличением стоимости залога и, возможно, решить какие-то свои проблемы. Вот только Потанин видимо имеет на Русал свои виды и очень не хочет чтобы Олег выполз из тесных обьятий кредиторов, а еще лучше бы был удушен в них… и тут появился бы Спаситель-Потанин на лихом коне с предложением помощи за толику малую… ну типа, Олег, мы же партнеры, отдай мне Русал и плыви Рыбку жарить...

В серьезном бизнесе серьезные вещи (а снижение дивидендов вещь очень серьезная) обсуждается за закрытыми дверями, так чтобы ни кто не знал

… если только нет цели чтобы это для чего-то стало известно широкой публике.

Всем здоровья и удачи в инвестициях!!!

Мнение по рынку

- 24 марта 2021, 21:22

- |

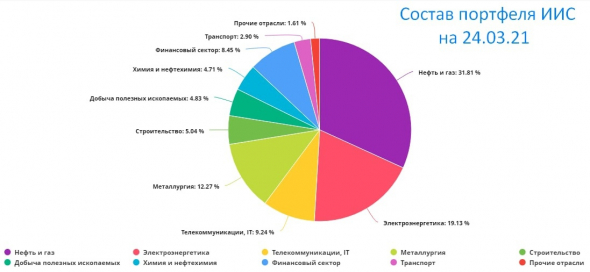

Для тех, у кого в портфелях значительная часть экспортеров и иных активов с привязкой к доллару, беспокоиться не стоит. Даже если текущие волнения перерастут в полноценную коррекцию, то у нас есть подушка на такой случай. Главное, не растранжирить ее полностью при падении рынка на 10-15%. Я обычно рисую план своих действий, когда на рынке начинает пахнуть жареным. Это позволяет не поддаваться эмоциям и не совершать необдуманных сделок.

Мы видим рост многих сырьевых товаров, в том числе потребительских (сахар, пшеница, масло...). Если у нас растут цены на сырье, то это автоматически приведет к подорожанию продукции, что, в свою очередь, вызовет рост инфляции. ЦБ РФ уже начал действовать на опережение, подняв ключевую ставку на 0,25% до 4,5%. В развивающихся странах тоже ставки растут, США пока оставили ставку без изменения, но нужно понимать, если они начнут ее поднимать, то это будет тревожный знак для финансовых рынков со всеми вытекающими. Длинные трежерис постепенно разгружают в США, из-за чего растет их доходность, а это косвенно может свидетельствовать о том, что инвесторы все-таки закладывают рост ставок в ближайшее время.

( Читать дальше )

Русал не согласится на радикальное снижение дивидендов Норникеля - Велес Капитал

- 24 марта 2021, 21:16

- |

Подробности. «Интеррос» предлагает «РУСАЛу»:

— Минимизировать финальные дивиденды за 2020 г. В 2020 г. «Норникель» уже выплатил промежуточные дивиденды в объеме 1,2 млрд долл. (623 руб. на акцию) и согласно текущей дивидендной формуле должен направить на выплаты еще 3,4 млрд долл. (около 1 600 руб. на акцию) исходя из коэффициента выплат на уровне 60% EBITDA. Однако не до конца понятно, что имеется ввиду под словом «минимизировать». Минимальный годовой объем дивидендов «Норникеля» составляет 1 млрд долл., и эта цифра уже была превышена после выплаты промежуточных дивидендов. Вероятнее всего, «Интеррос» предлагает осуществить финальные выплаты за 2020 г. по новой формуле (50-60% свободного денежного потока). За 2020 г. FCFF «Норникеля» достиг рекордных 6,6 млрд долл. С учетом 1,2 млрд долл. промежуточных выплат «Норникель» может направить на итоговые дивиденды 2,1-2,8 млрд долл. При текущем валютном курсе это обеспечит дивиденд на уровне 1 000-1 300 руб. на акцию, что немногим меньше 1 500 руб. по текущей див. политике.

— Изменить дивидендную формулу. Акционерное соглашение, подписанное «Интерросом» и «РУСАЛом» в конце 2012 г., закрепило коэффициент дивидендных выплат на уровне 60% EBITDA при значении чистый долг/EBITDA ниже 1,8х. «Интеррос» предлагает привязать выплаты «Норникеля» к свободному денежному потоку, не дожидаясь окончания 2022 г. Однако переход на дивиденды в 50-60% FCFF невозможен без одобрения «РУСАЛом». Согласно нашим расчетам, в 2021 г. свободный денежный поток «Норникеля» снизится до 1,9 млрд долл. вследствие фактической выплаты штрафа за разлив топлива на ТЭЦ-3 и двукратного роста капитальных затрат. В 2022 г. показатель восстановится до 3,1 млрд долл. Если предлагаемые «Интерросом» изменения в дивидендной формуле будут приняты, то совокупный дивиденд за 2021 г. составит 450-550 руб. на акцию, а за 2022 г. — 750-900 руб. на акцию. В то же время, «Интеррос» допустил рассмотрение вариантов выплат выше 60% FCFF.

( Читать дальше )

Негативные новости учтены в цене ГМК, внимание инвесторов обращено на обсуждение дивидендов - ИК Русс-Инвест

- 24 марта 2021, 20:48

- |

Таким образом, почти за месяц рыночная стоимость акций компании подешевела почти на четверть. С начала года бумаги просели в цене почти на 9%, хотя по итогам 2020г. прирост цен составил 24%, а в 2019г – почти 47%. Коррекционная динамика вниз обусловлена рядом причин.

Риски снижения дивидендных выплат усилились. Фактор дивидендов для котировок акций ГМК Норильский Никель имеет существенное значение в силу прогрессивной политики в отношении доли доходов, которые распределяются в виде дивидендов. В 2019г. были выплачены в виде дивидендов почти 2,3 тыс. руб. на акцию, а в 2018г. – 1,38 тыс. руб. Дивидендная доходность по такому уровню выплат превышала 10%, что являлось одним из наиболее высоких уровней среди российских топовых компаний по рыночной капитализации. В 2020г. были выплачены 1,18 тыс. руб. на акцию.

В то же время выплата значительного штрафа за аварию на ТЭЦ-3 в 146,2 млрд. руб. и пересмотр инвестиционной стратегии могут оказать влияние не только на уровень финальных дивидендов, но и привести к корректировке положений акционерного соглашения по вопросу дивидендов ранее срока его истечения в 2023г.

В то же время на котировки акций компании оказывают влияние и другие факторы и негативные корпоративные новости. С февраля на предприятиях комбината произошли ряд чрезвычайны происшествий. В частности произошло обрушение крыши цеха обогатительной фабрики, а позже была приостановлена добыча на месторождении Заполярного филиала из-за подтопления с последующей оценкой сроков восстановления в 3-4 месяца.

Данные сообщения привели к росту волатильности бумаг компании. Другими факторами, повлиявшими на динамику цен акций компании можно назвать цены на цветные металлы, которые в последнее время демонстрируют высокую волатильность. Медь, платина и палладий смотрятся хорошо с начала года и прибавляют в цене 7-16%. А вот цены на основной производимый металл никель находятся под давлением и-за обвала котировок в начале марта, который инспирировала крупная китайская металлургическая компаний Tsingshan, объявившая о масштабных поставках заменителя чернового ферроникеля. До этого цена никеля устойчиво росла два месяца, достигнув максимальных значений с сентября 2014г. в 19,7 тыс. долл. за тонну.

Сегодня цены находятся ниже уровня начала года и торгуются чуть выше отметки в 16,1 тыс. долл. С учетом комплекса негативных корпоративных новостей, которые в значительной степени уже учтены в ценах, внимание инвесторов будет сфокусировано на обсуждении дивидендов за 2020г. и вопросу пересмотра акционерного соглашения. Пока сложно прогнозировать результат по этим вопросам, которые безусловно могут дать импульс к дальнейшей динамике цен акций компании.Беденков Дмитрий

ИК «РУСС-ИНВЕСТ»

Акции Норникеля и Русала - хорошая инвестиционная идея - Финам

- 24 марта 2021, 18:02

- |

«Правда, надо учитывать, ситуация такая, что если ГМК не справится с текущими проблемами, или если произойдет еще одна авария, или если обострится конфликт с „РУСАЛом“ на дивидендной теме, то для акций это, конечно, будет негативом», — уточнил г-н Калачев.

Сергей Суверов, инвестиционный стратег УК «Арикапитал», полагает, что на передовой находятся бумаги «РУСАЛа». «Нам кажется, что бумаги стоят дешево и торгуются без учета стоимости „Норникеля“. Запасы алюминия начали снижаться, цены на металл, учитывая, что его будут больше потреблять с учетом восстановления мировой экономики, будут расти. Нам „РУСАЛ“ видится хорошей инвестиционной идеей», — прокомментировал г-н Суверов.

Норникель: анализ текущей ситуации

- 24 марта 2021, 16:39

- |

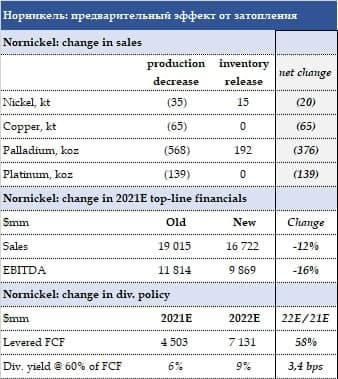

16 марта менеджмент представил предварительный план восстановления рудников. По оценке компании, снижение объемов производственной программы 2021 г. в базовом сценарии относительно ранее утвержденных годовых планов составит порядка 35 тыс тонн никеля, 65 тысяч тонн меди, 22 тонны металлов платиновой группы.

Снижение добычи будет частично компенсировано реализацией никеля и палладия из запасов — 15 тыс. тонн и 192 тыс. унций соответственно. Net влияние на прогнозные выручку и EBITDA по итогам 2021 года — 12% и 16% соответственно.

24 марта вышла новость о том, что Интеррос предлагает изменить дивидендную политику Норникеля до 2023 года, перейти на выплату 50-60% от FCF. Если дивидендная политика будет изменена в текущем году, то за счет выплаты штрафа дивидендная доходность (60% от FCF) по итогам 2021 года может составить не более 6%.

Если $2 млрд штрафа в прошлом году занизили EBITDA (и дивиденды соответственно), но не свободный денежный поток (так как фактически не было денежного оттока), то в этом году их фактическая выплата, которая уже состоялась, снизит размер свободного денежного потока.

Аналитика сектора в канале Russian M&M

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал