SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. gofan777

Мнение по рынку

- 24 марта 2021, 21:22

- |

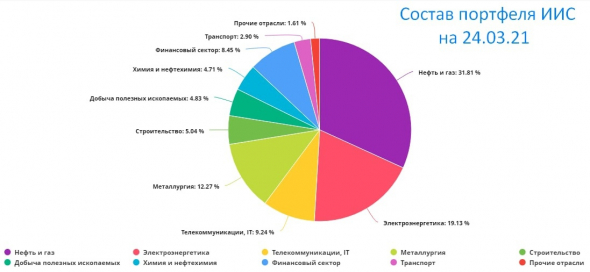

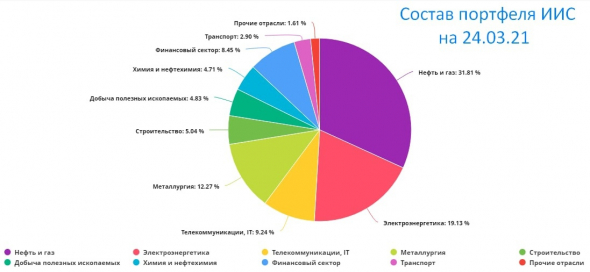

Начинаются волнения на нашем рынке, рост ставки, негативное высказывание Байдена в адрес нашего президента, снижение цен на нефть, обсуждение санкций против РФ, все это держит инвесторов в напряжении. Что делать в такой ситуации, давайте разбираться.

Для тех, у кого в портфелях значительная часть экспортеров и иных активов с привязкой к доллару, беспокоиться не стоит. Даже если текущие волнения перерастут в полноценную коррекцию, то у нас есть подушка на такой случай. Главное, не растранжирить ее полностью при падении рынка на 10-15%. Я обычно рисую план своих действий, когда на рынке начинает пахнуть жареным. Это позволяет не поддаваться эмоциям и не совершать необдуманных сделок.

Мы видим рост многих сырьевых товаров, в том числе потребительских (сахар, пшеница, масло...). Если у нас растут цены на сырье, то это автоматически приведет к подорожанию продукции, что, в свою очередь, вызовет рост инфляции. ЦБ РФ уже начал действовать на опережение, подняв ключевую ставку на 0,25% до 4,5%. В развивающихся странах тоже ставки растут, США пока оставили ставку без изменения, но нужно понимать, если они начнут ее поднимать, то это будет тревожный знак для финансовых рынков со всеми вытекающими. Длинные трежерис постепенно разгружают в США, из-за чего растет их доходность, а это косвенно может свидетельствовать о том, что инвесторы все-таки закладывают рост ставок в ближайшее время.

А теперь давайте прикинем, какие альтернативы есть акциям в текущей ситуации. Акции защищают от инфляции, растут цены на производимые товары и сырье, что увеличивает доходы компаний. В случае девальвации рубля вырастут и доходы экспортеров. На мой взгляд, в акциях гораздо спокойнее переживать неспокойные времена, ведь если куплен качественный актив по хорошей цене, то рано или поздно его вновь оценят справедливо.

Мои первостепенные планы покупок активов в РФ в случае коррекции:

ГМК НН (#GMKN) — компания уже изъезжена вдоль и поперек, есть риск снижения дивидендов в ближайшие годы из-за роста капексов, но если брать на долгосрок (2026+ год), то идея достаточно интересная. Мои целевые уровни докупок 21т.р. и ниже.

Polymetal (#POLY) — недавно делал подробный анализ компании, текущие цены уже достаточно интересные для начала набора позиции, особенно, в условиях возможной нестабильности в РФ. Там же мы подробно разобрали вопрос о том, где лучше держать деньги, в ETF на золото или в золотодобывающих компаниях. Полиметалл в ближайшие годы будет потихоньку наращивать свои операционные результаты, а капексы с 2022 года прилично снизятся, что позволит платить дивиденды примерно на текущем уровне, а если золото подрастет, то можно ожидать и их рост.

Новатэк (#NVTK) — компания интересна на долгосрок, драйверами роста будут развитие северного морского пути, ужесточение требований по выбросам парниковых газов, а газ, в отличие от угля, в 2-3 раза экологичнее. Отсутствие налогов в ближайшие годы будут поддерживать маржинальность бизнеса и, как следствие, это найдет свое отражение в капитализации компании. От 1200 руб планирую начать докупки.

X5 (#FIVE) — уже начал набор позиции по 2400 рублей, после чего цена вновь улетела, подождем. Это лучшая компания в секторе с хорошей перспективой роста, а рост не заставит себя ждать, благодаря развитию онлайн сегмента.

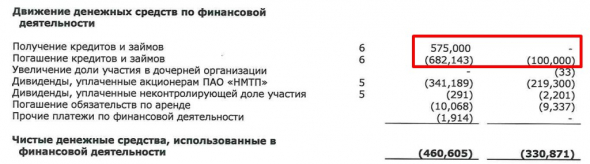

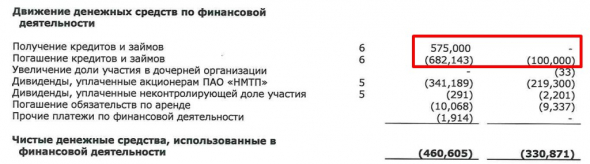

НМТП (#NMTP) — рост курса доллара позитивно повлияет на доходы компании, сейчас акции укатали ниже 8 рублей, что достаточно дешево, если делать ставку на восстановление нефтяного сектора (основного для компании). Долговая нагрузка в пределах нормы, бизнесу ничего не угрожает, по итогам 2021 года можем рассчитывать на неплохие дивиденды.

Не является индивидуальной инвестиционной рекомендацией!

Не является индивидуальной инвестиционной рекомендацией!

Следить за всеми моими обзорами можете здесь: Telegram, Смартлаб, Вконтакте, Instagram

Для тех, у кого в портфелях значительная часть экспортеров и иных активов с привязкой к доллару, беспокоиться не стоит. Даже если текущие волнения перерастут в полноценную коррекцию, то у нас есть подушка на такой случай. Главное, не растранжирить ее полностью при падении рынка на 10-15%. Я обычно рисую план своих действий, когда на рынке начинает пахнуть жареным. Это позволяет не поддаваться эмоциям и не совершать необдуманных сделок.

Мы видим рост многих сырьевых товаров, в том числе потребительских (сахар, пшеница, масло...). Если у нас растут цены на сырье, то это автоматически приведет к подорожанию продукции, что, в свою очередь, вызовет рост инфляции. ЦБ РФ уже начал действовать на опережение, подняв ключевую ставку на 0,25% до 4,5%. В развивающихся странах тоже ставки растут, США пока оставили ставку без изменения, но нужно понимать, если они начнут ее поднимать, то это будет тревожный знак для финансовых рынков со всеми вытекающими. Длинные трежерис постепенно разгружают в США, из-за чего растет их доходность, а это косвенно может свидетельствовать о том, что инвесторы все-таки закладывают рост ставок в ближайшее время.

А теперь давайте прикинем, какие альтернативы есть акциям в текущей ситуации. Акции защищают от инфляции, растут цены на производимые товары и сырье, что увеличивает доходы компаний. В случае девальвации рубля вырастут и доходы экспортеров. На мой взгляд, в акциях гораздо спокойнее переживать неспокойные времена, ведь если куплен качественный актив по хорошей цене, то рано или поздно его вновь оценят справедливо.

Мои первостепенные планы покупок активов в РФ в случае коррекции:

ГМК НН (#GMKN) — компания уже изъезжена вдоль и поперек, есть риск снижения дивидендов в ближайшие годы из-за роста капексов, но если брать на долгосрок (2026+ год), то идея достаточно интересная. Мои целевые уровни докупок 21т.р. и ниже.

Polymetal (#POLY) — недавно делал подробный анализ компании, текущие цены уже достаточно интересные для начала набора позиции, особенно, в условиях возможной нестабильности в РФ. Там же мы подробно разобрали вопрос о том, где лучше держать деньги, в ETF на золото или в золотодобывающих компаниях. Полиметалл в ближайшие годы будет потихоньку наращивать свои операционные результаты, а капексы с 2022 года прилично снизятся, что позволит платить дивиденды примерно на текущем уровне, а если золото подрастет, то можно ожидать и их рост.

Новатэк (#NVTK) — компания интересна на долгосрок, драйверами роста будут развитие северного морского пути, ужесточение требований по выбросам парниковых газов, а газ, в отличие от угля, в 2-3 раза экологичнее. Отсутствие налогов в ближайшие годы будут поддерживать маржинальность бизнеса и, как следствие, это найдет свое отражение в капитализации компании. От 1200 руб планирую начать докупки.

X5 (#FIVE) — уже начал набор позиции по 2400 рублей, после чего цена вновь улетела, подождем. Это лучшая компания в секторе с хорошей перспективой роста, а рост не заставит себя ждать, благодаря развитию онлайн сегмента.

НМТП (#NMTP) — рост курса доллара позитивно повлияет на доходы компании, сейчас акции укатали ниже 8 рублей, что достаточно дешево, если делать ставку на восстановление нефтяного сектора (основного для компании). Долговая нагрузка в пределах нормы, бизнесу ничего не угрожает, по итогам 2021 года можем рассчитывать на неплохие дивиденды.

Не является индивидуальной инвестиционной рекомендацией!

Не является индивидуальной инвестиционной рекомендацией!Следить за всеми моими обзорами можете здесь: Telegram, Смартлаб, Вконтакте, Instagram

6 комментариев

+3

В акциях можно спокойно переждать плохие времена??? Да ладно??? 1917,1991,1998, 2008?

- 24 марта 2021, 21:31

+2

Andrew, если брать дивидендные акции, то кризисы не так страшны. Да, там могут срезать дивы на год-два, но потом все восстановится.

- 25 марта 2021, 02:10

+5

Но у НМТП валютные кредиты, рост курса вносит переоценки больше, чем компания получит профита за год от нее :(

- 24 марта 2021, 21:35

+2

Михаил Titov, есть такой момент, но пока тенденция в сторону снижения кредитов, надеюсь, она продолжится.

- 25 марта 2021, 02:09

Режим Ждуна X5 включен.

- 25 марта 2021, 09:28

Спасибо, очень полезно, и особенно радует что соответствует мои мыслям и действиям. Хотя надо признаться что мои действия скорее исходят из низких цен на эти компании а не из анализа)

- 27 марта 2021, 18:13

теги блога Георгий Аведиков

- AFKS

- AGRO

- BELU

- CHMF

- ETLN

- FIVE

- fix price

- Globaltrans

- GMKN

- HeadHunter

- Henderson

- IPO

- IPO 2024

- LKOH

- MOEX

- MTSS

- mvid

- Ozon

- PLZL

- ROSN

- RTKM

- Sber

- SBERP

- SIBN

- SMLT

- softline

- SPO

- Whoosh

- X5

- X5 Retail Group

- yndx

- Акрон

- акции

- Алроса

- АФК Система

- Аэрофлот

- белуга групп

- Брокеры

- ВсеИнструменты.ру

- втб

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа ЛСР

- Группа Позитив

- Делимобиль

- Детский мир

- дивиденды

- европлан

- Займер

- золото

- ИИС

- инвестиции в недвижимость

- ИнтерРАО

- Лента

- Лукойл

- м.видео

- Магнит

- ММК

- Московская биржа

- мтс

- Налогообложение на рынке ценных бумаг

- НЛМК

- НМТП

- Новатэк

- Новости

- обзор рынка

- Облигации

- ОГК-2

- операционные результаты

- отчеты МСФО

- ПИК СЗ

- Полиметалл

- Полюс Золото

- портфель

- прогноз компании

- прогноз по акциям

- Рентал ПРО

- Роснефть

- Россети Ленэнерго

- ростелеком

- Русагро

- Русал

- Русгидро

- Самолет

- сбербанк

- Северсталь

- Сегежа групп

- Совкомфлот

- сургутнефтегаз

- татнефть

- ТГК-1

- Тинькофф Банк

- трейдинг

- Фосагро

- ФСК Россети

- ЭНЕЛ РОССИЯ

- Эталон

- Юнипро

- Яндекс