ДИВИДЕНДЫ

Объявление дивидендов, прогноз по дивидендам, расчеты дивидендной доходности - все вы прочитаете в этом разделе.

НОВАТЭК отчёт за 1е полугодие. Всё больше позитивных новостей..

- 29 июля 2024, 15:09

- |

Сегодня рассмотрим отчёт компании Новатэк по МСФО за 1е полугодие. Я покупал Новатэк лесенкой начиная с цены 1200руб., а последняя покупка была по 1020руб., тем самым сформировал позицию на 10% в портфеле акций. Поэтому с интересом посмотрим отчёт и как компания справляется со шквалом американских санкций.

Новости по «Арктик СПГ-2»

Начнём с последних новостей по проекту «Арктик СПГ-2». Напомню отгрузки ещё не начались из-за отсутствия необходимых ледовых СПГ-танкеров. Но тут есть положительные подвижки: Financial Times, со ссылкой на данные Kpler, Windward и инсайдеров судоходной отрасли, сообщает, что тайные покупатели начали скупать десятки танкеров для перевозки сжиженного природного газа (СПГ) — предположительно, для расширения российского «теневого флота». Согласно им, большинство покупателей зарегистрированы в ОАЭ. Примечательно, что 4 из них – танкеры ледового класса.

Другой положительный момент: Новатэк начал транспортировку второй технологической линии сжижения для проекта «Арктик СПГ-2» из Мурманска. Платформу отбуксируют на Гыдан, где ориентировочно в середине августа, начнется ее установка на терминале «Утренний», близ ресурсной базы проекта.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

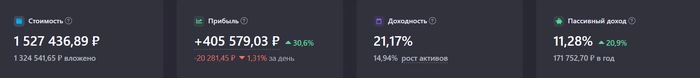

Покупаю дивидендные акции РФ. Портфель 1,527 млн рублей. Еженедельное инвестирование #150

- 29 июля 2024, 12:03

- |

150 неделя моего инвестирования. Каждую неделю покупаю дивидендные акции компаний моей любимой Российской Федерации несмотря на новостной фон и движение котировок. Я не знаю, куда пойдет рынок, вверх или вниз, но то, что он пойдет вправо, могу сказать с уверенностью.

Мой портфель (ТОП-3 акции)

Сбербанк-п – 306 053 руб (20,04%)

Лукойл – 203 865 руб (13,35%)

ФосАгро – 192 850 (12,63%)

( Читать дальше )

Глобальное производство стали в июне 2024 г. продолжает своё восстановление, помогает Китай. Производство в России 3 месяц подряд в минусе

- 29 июля 2024, 11:50

- |

🏭 По данным WSA, в мае 2024 г. было произведено 161,4 млн тонн стали (+0,5% г/г), месяцем ранее — 165,1 млн тонн (+1,5% г/г). По итогам полугодия — 954,6 млн тонн (0% г/г). Основной вклад в улучшение глобального производства стали в июне внёс Китай, флагман сталелитейщиков (56,7% от общего выпуска продукции) произвёл 91,6 млн тонн (+0,2% г/г). Но, относительно высокое производство стали в сочетании с низким спросом на сталь привели к увеличению запасов, поэтому Китайские компании вынуждены наращивать экспорт (негативно скажется для экспортёров других стран, в том числе российских сталеваров).

( Читать дальше )

ММК может выплатить дивиденды за 1П24 в размере 2,49 ₽ (дивдоходность 4,8%), оценка SberCIB — покупать, таргет — 70 ₽

- 29 июля 2024, 11:47

- |

ММК отчиталась за второй квартал:

Квартал к кварталу выручка выросла на 17%, а EBITDA — на 20%. Это говорит о том, что продажи восстанавливаются после спада в начале года.

Год к году рентабельность по EBITDA сократилась на пять процентных пунктов, до 22%. В SberCIB считают, что это связано с ростом затрат на сырьё и персонал.

Свободный денежный поток превысил ожидания аналитиков. Квартал к кварталу он вырос в 2,5 раза.

Компания может выплатить дивиденды 2,49 ₽ на акцию за первое полугодие — это 100% свободного денежного потока. Дивдоходность — 4,8%.

В SberCIB считают наиболее привлекательной среди металлургов. Всё из‑за высокой доходности ожидаемого в 2025 году свободного денежного потока. У ММК он 11%, у «Северстали» — 5%.

Оценка SberCIB — «покупать», таргет — 70 ₽.

📈 Магнит (MGNT). Бенефициар высокой инфляции?

- 29 июля 2024, 09:06

- |

Текущая цена: 5932₽

Целевая цена: 7200₽

Потенциал роста: 21,3%

Горизонт: долгосрочный

–––––––––––––––––––––––––––

📈 Ключевые финансовые показатели:

— Капитализация: 604,5 млрд руб

— Выручка 2023: 2,5 млрд руб (+8,2% г/г)

— EBITDA 2023: 166,3 млрд руб (+3,6% г/г)

— Чистая прибыль 2023: 66,1 млрд руб (+94% г/г)

— Чистый долг/EBITDA 2023: 1,0x (+0,3x г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

–––––––––––––––––––––––––––

Факторы роста:

— Рост инфляции;

— Регулярные дивиденды и их повышение;

— Раскрытие планов по выкупленным акциям;

— Увеличение доли рынка.

Факторы риска:

— Конкуренция с X5;

— Увеличение расходов на инвестиции.

( Читать дальше )

Лучшие российские дивидендные акции 2024, прогноз дивидендов на август

- 29 июля 2024, 08:08

- |

Всем привет. Ставка ЦБ 18% объявлена, новых тезисов не выдвинуто, зато произошло закономерное снижение стоимости инструментов на фондовом рынке, что в свою очередь придало новый импульс для очередного витка инвестиций в нашу экономику. Куда нести денежки? Каждый этот вопрос решает основываясь на своих сроках и целях инвестирования. Если же ваши сроки измеряются большим количеством лет, то акции из сегодняшнего списка подойдут как нельзя лучше.

Сегодня мы поговорим о том, какие акции сейчас больше всего недооценены рынком и могут заплатить хорошие дивиденды, а вы сверите предложенные варианты или даже присмотритесь к тем, которых еще нет в вашем портфеле. Я лишь напомню, что мы выделяем в ТОПе не только самые суммарно потенциально доходные варианты, но и какую долю имеет смысл отвести эмитенту в портфеле для наилучшей диверсификации рисков.

Приветствую вас на канале, очень рад, что вы с нами. Подписывайтесь на канал, ставьте лайки и пишите комментарии, а самые важные новости быстрее всего выходят на канале в Telegram, подпишитесь.👍

( Читать дальше )

Доходность акций компаний из индекса Мосбиржи за 5 лет. Какая средняя дивидендная доходность? Часть 2

- 28 июля 2024, 14:45

- |

Многие говорят о том, что акции необходимо покупать минимум на 5 лет, а так ли это? Посмотрим как изменилась цена на акции второго десятка компаний из индекса Мосбиржи за последние 5 лет, а также величину начисленных дивидендов без учета налога.

Первая часть (топ-10 компаний) здесь.

1. Сбербанк-ап

( Читать дальше )

Дивиденды Башнефть-п, НМТП

- 28 июля 2024, 11:02

- |

Опять богатеть ©

Дивиденды по привилегированным акциям Башнефть поступили на счёт.

Дивиденды в размере 249,69 руб на обычную и привилегированную акцию (за 2023 год).

На мой пакет из 91 акции, пришлась уже вполне солидная выплата в 19767,79 рублей

Держу в моём дивидендном пенсионном портфеле позицию Башнефть-п, со средней ценой 1255,66р.

Моя личная дивидендная доходность ~19,8%.

Акции Башнефть-п держу, иногда докупаю.

( Читать дальше )

Транснефть: 100% чистой прибыли - на дивиденды (ранее было 50%)

- 27 июля 2024, 23:14

- |

Транснефть.

Может платить больше

Транснефть может направить на дивиденды не 50%, а

100% чистой прибыли.

Компания генерирует стабильный свободный денежный поток,

который даже после роста капиталовложений в 2023 г.

кратно превышает размер выплачиваемых дивидендов.

Сейчас компания накапливает на балансе нераспределенную прибыль и

планомерно погашает и так невысокий долг.

Повышение дивидендных выплат будет выгодно федеральному бюджету, а также

приведет к существенной переоценке стоимости акций.

Источник:

аналитика Сбера

(Sber CIB, аналитическое управление, weekly investment research)

С уважением,

Олег

💰Дивиденды 2024

- 27 июля 2024, 20:45

- |

На этой неделе прилетели дивиденды от многих росийских компаний.

И вообще, весь июль богат на выплаты.

Какие получил конкретно я за июль:

1️⃣Сбербанк

2️⃣Татнефть

3️⃣Роснефть

4️⃣НМТП

5️⃣Абрау-Дюрсо

6️⃣Газпром нефть

7️⃣Ренессанс Страхование

8️⃣Совкомбанк

9️⃣Мать и дитя

Размеры дивидендов у этих компаний различный: где-то символические 2% годовых, где-то существенней — 11% от Сбербанка, например.

Этот год — рекордный по дивидендным выплатам. И большая часть из всех этих общих денег пойдет у людей, скорее всего, назад в акции, часть во вклады.

Пойдет ли что-то из рекордных дивидендов 2024 года на покупку недвижимости? Не знаю. Возможно, но, кажется, что минимально.

Telegramm-канал мой: t.me/aziuzginov

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал