ДИВИДЕНДЫ

Объявление дивидендов, прогноз по дивидендам, расчеты дивидендной доходности - все вы прочитаете в этом разделе.

Стратегия "Мюнхгаузена" сезон 2019 / Итоги / Выводы

- 07 сентября 2019, 14:32

- |

Но это не значит, что мы не можем провести BackTest и посмотреть, как проявила себя данная стратегия в 2019 году. Итак, поехали.

Для удобства Вы можете читать эти обзоры в моем Telegram или Вконтакте

Суть стратегии можно посмотреть тут. Если кратко, то это открытие коротких позиций по акциям, которые «отсеклись» по дивидендам, с ожиданием дальнейшего снижения на сумму дивидендов в течение двух недель. Стоп-лосс на уровне 50% от дивиденда. Тейк профит — 100%

Ниже, я приведу таблицу в которой отмечу нужные нам эмитенты, размеры дивидендов и результат в процентах.

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 9 )

Высокие дивиденды свидетельствуют о скором наступлении кризиса

- 07 сентября 2019, 09:01

- |

Российские компании радуют будущих покупателей высокими дивидендами. Но так ли хороши высокие дивиденды?

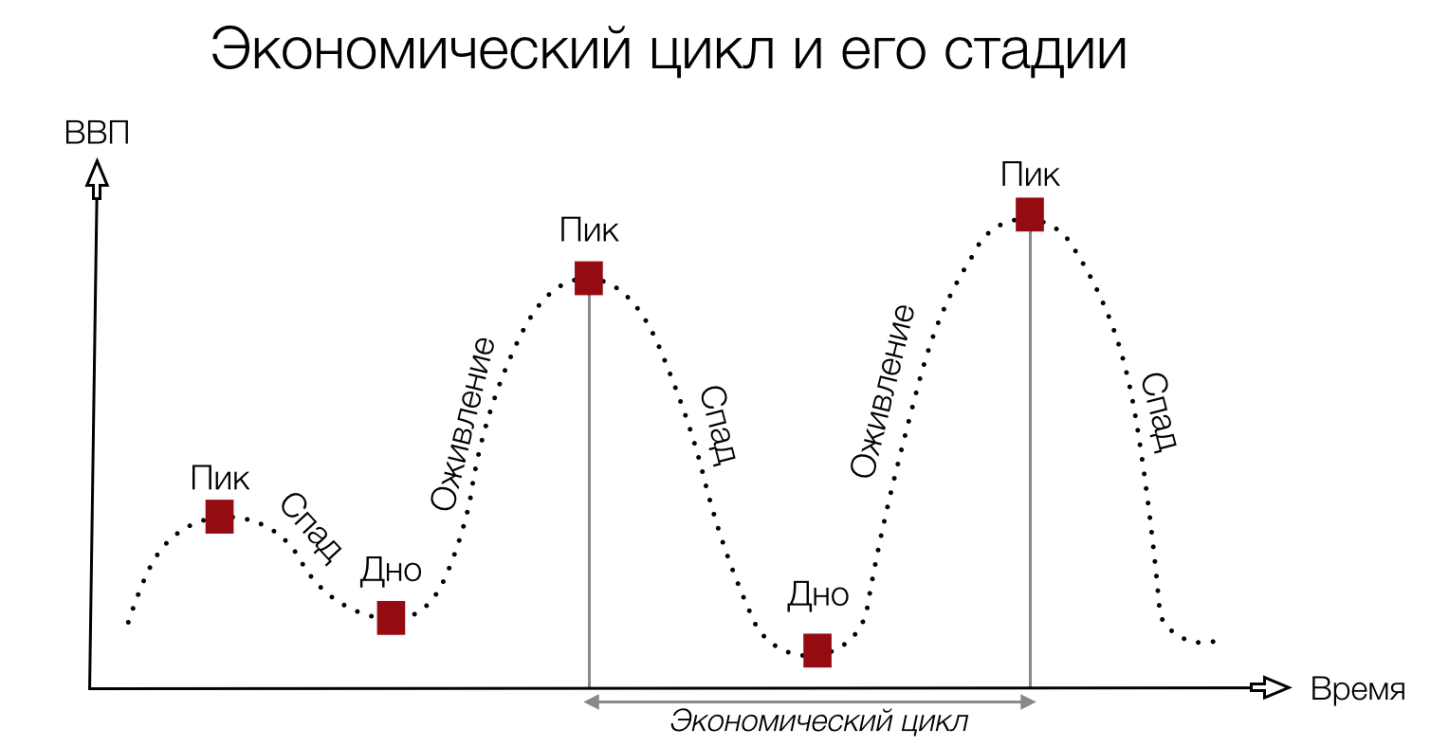

На верхах инвестиционного цикла компании сталкиваются в перепроизводством произведенной продукции. Они видят, что произошло насыщение рынка, часть продукции не может быть реализована. Вследствие этого не имеет смысла совершать вложения в расширение объемов производства, осуществлять инвестпрограммы. Мажоритарные акционеры (владельцы крупных пакетов акции) принимают решение о выплатах высоких дивидендов. Эти решения принимаются исходя из двух соображений.

Часть владельцев принимает решение о выплате высоких дивидендов, чтобы получив дивиденды, совершить покупки акции своей компании на низах инвестиционного цикла, чтобы исключить глубокую просадку по своим акциям+ нарастить свою долю в компании ( уменьшить фри-флоат), возможно причины этого иной кроются в залоге акций в банке, или скупить акции других компаний.

Вторая часть просто продают свои акции миноритариям. Понятно, что миноритарии, обладающие деньгами на пиках цикла ищут эффективные точки применения своего капитала, к тому же, в момент приближения кредитного цикла к пикам банки, вследствие нехватки качественных заемщиков кредитуют низкокачественных, вследствие этого вынуждены уменьшать % по привлеченным вкладам.

Соответственно, у владельцев желающих продать свои акции есть только один момент в течение цикла Жюгляра ( от 7 до 11 лет), когда они это могут сделать по максимально высокой цене в максимально высоких объемах, т.е. решение о выплате высоких дивидендов принимается с целью привлечения максимально большего количества мелких покупателей.

По этим же причинам, именно на пиках инвестиционного цикла происходит наибольшее количество проведенных IPO (первичных размещений акции среди непрофессиональных участников рынка ценных бумаг)

Следовательно высокие дивиденды свидетельствуют о приближении к верхам экономического цикла и последующем наступлении кризиса или образовании пузыря на рынке.

В перспективе 3 кварталов вложения в префы Ленэнерго могут принести прибыль около 20% - Финам

- 06 сентября 2019, 18:45

- |

«Ленэнерго» получает преимущество от возврата сглаживания, что позволяет достаточно быстро индексировать тарифы на передачу электроэнергию. Мы также видим повышение полезного отпуска и благоприятную динамику операционных затрат. В совокупности эти факторы позволили повысить операционную рентабельность.

Мы ожидаем, что по итогам года прибыль эмитента достигнет рекордных величин — как по МСФО, так и по РСБУ, и держатели привилегированных акций по нашим прогнозам получат дивиденд почти 15 руб. Это абсолютный рекорд. Текущая доходность составляет 12,4%, что мы считаем привлекательным уровнем, особенно на фоне снижения процентных ставок. В перспективе 3х кварталов вложения в «префы» «Ленэнерго» могут принести прибыль около 20%.Малых Наталия

ГК «ФИНАМ»

Детский мир: нельзя не купить!

- 06 сентября 2019, 18:36

- |

Глава АФК «Система» Владимир Евтушенков на полях Восточного экономического форума взял и заявил, что Детский мир снова не продаётся. С лёгкой обидой добавив, что ниже 35 млрд рублей холдинг не намерен расставаться с таким классным активом, хотя переговоры по-прежнему так или иначе ведутся с тремя потенциальными покупателями.

Для тех, кто забыл, спешу напомнить, что контрольный пакет акций Детского мира (около 52%), находится у АФК Система.

У меня по-прежнему нет в портфеле акций Детского мира, но руки начинают чесаться, когда на растущем российском рынке хочется что-нибудь купить, но почти всё улетело вверх. Да-да, за исключением Детского мира, который продолжает болтаться вблизи уровня 90 рублей (±), заставляя меня всерьёз вспоминать все его «заслуги» и перебирать возможные драйверы для потенциального роста котировок в ближайшем будущем:

✅ Процентные ставки в стране постепенно снижаются (в частности — сегодня ключевая ставка снизилась до рекордных за последние пять лет 7%), а значит дивидендные бумаги автоматически становятся всё более привлекательными (Детский мир относится именно к этой категории)

( Читать дальше )

РусГидро - текущий курс интересен для инвестиций - Финам

- 06 сентября 2019, 16:26

- |

Мы повышаем рекомендацию с «держать» до «покупать». Вложения в акции «РусГидро» могут принести доход 26% без учета дивидендов. Полная доходность может составить 32%.

Прибыль акционеров во 2К2019 озвучена в сопоставимом с прошлым годом объеме. Снижение выработки от рекордных уровней и рентабельности было компенсировано сильной динамикой спотовых цен на электроэнергию, благоприятной переоценкой форварда. Отчет в рамках ожиданий. В этом году мы, вероятно, не увидим положительных изменений по прибыли и дивидендам, но со следующего года мы ожидаем улучшения динамики прибыли, денежного потока и дивидендным выплатам, что должно привести к восстановлению капитализации.

( Читать дальше )

По итогам 2019 года Сбербанк может повысить норму дивидендных выплат - ИК QBF

- 06 сентября 2019, 16:11

- |

В августе чистая прибыль увеличилась на 2,9% г/г до 73,6 млрд руб. – это минимальные темпы роста с кризисного 2015 года. Кроме того, по сравнению с июлем чистая прибыль снизилась на 2,5% г/г – худший результат с февраля текущего года. Таким образом, за предыдущие 12 мес. чистая прибыль банка составила 863,7 млрд руб. Напомню, «Сбербанк» планирует выйти на 1 трлн руб. прибыли к 2020 году. Для достижения этой отметки банку необходимо значительно ускориться: темпы роста чистой прибыли должны превышать 10% г/г. Более того, необходимо учитывать то, что Сбербанк зафиксирует убыток от продажи Denizbank в отчете по МСФО в размере около 70 млрд руб.

Из положительных моментов следует отметить, что «Сбербанк» продолжает обеспечивать высокую рентабельность капитала на уровне 22,1%. Вероятно, до конца года новым драйвером роста финансовых показателей банка могут стать ипотечные кредиты в связи с ожидаемым снижением ключевой ставки ЦБ РФ.

( Читать дальше )

Отчетность ВТБ должна укрепить доверие инвесторов к планам банка по годовой прибыли - Альфа-Банк

- 06 сентября 2019, 16:02

- |

Чистая процентная маржа продолжала улучшаться (она повысилась до 3,4% в июле с 3,2-3,3% в 1К-2К19), так как смягчение монетарной политики начало сказываться на снижении стоимости фондирования. Позитивным сюрпризом стало качество кредитов – стоимость риска составила всего 0,5% в июле (0,8% за 7М19), указывая на дальнейший потенциал понижения годового прогноза менеджмента (сейчас составляет 1,2%). Это привело к тому, что чистая прибыль за июль составила 20,5 млрд руб. (97,3 млрд руб. с начала года), демонстрируя рост на 33% г/г при ROE на уровне 15,6%.

Мы считаем отчетность умеренно позитивной для акций банка: она должна укрепить доверие инвесторов к тому, что банк сможет достичь свой ориентир по чистой прибыли в 200 млрд руб. по итогам 2019 г. после слабого 2К19, особенно в свете сильного качества кредитов. Учитывая коэффициент дивидендных выплат на уровне 50%, дивидендная доходность акций ВТБ составляет примерно 9% при текущих уровнях котировок. Тем не менее, мы считаем, что риск невыполнения прогноза по дивидендам ограничивает потенциал роста акций в краткосрочной перспективе (после того как они подскочили вчера на 9%).Кипнис Евгений

Альфа-Банк

Создание резерва Транснефти для выплат ущерба от форс-мажора скажется на объеме дивидендов - Промсвязьбанк

- 06 сентября 2019, 13:39

- |

Транснефть по итогам 9 месяцев планирует создать резерв средств для выплат ущерба от форс-мажора на нефтепроводе Дружба в апреле-мае, сообщил в ходе телеконференции первый вице-президент Транснефти Максим Гришанин. Он отметил, что на данный момент каких-либо претензий для компенсации ущерба от инцидента в Транснефть не поступало.

Компания не называет объем резервов, который будет создана. В тоже время — это важный показатель, т.к. он окажет влияние на чистую прибыль Транснефти и, следовательно, на объем выплачиваемых дивидендов. На текущий момент рынок ожидает, что прибыль компании по итогам года составит 212 млрд руб.Промсвязьбанк

Вложения в акции РусГидро перспективны - Финам

- 06 сентября 2019, 13:30

- |

На днях стало известно об улучшении условий форвардного контракта с ВТБ, процентная ставка теперь будет ниже. Ожидается улучшение прибыли, денежного потока и дивидендов с 2020 года. По нашим оценкам выплаты компании по итогам 2020 года окажутся рекордными – 5,3 копейки на акцию. Текущая капитализация не учитывает эти факторы.

Мы считаем вложения в акции перспективными. Доход может составить 26% в перспективе 18% без учета дивидендов.Малых Наталия

ГК «ФИНАМ»

Сообщенные на телеконференции новости Транснефти нейтральны - Атон

- 06 сентября 2019, 11:04

- |

Компенсация за загрязнение нефти на трубопроводе Дружба будет определена до конца года. Сумма еще не рассчитана, но Транснефть планирует создать специальный денежный резерв на эти цели, исходя из результатов за 9М19 (в худшем сценарии — за 12М19).

Совокупные дивиденды за 2019 будут увеличены на 1.5 млрд руб.: по решению правительства Транснефть может включить в дивидендные выплаты за текущий год половину дивидендов, полученных от дочерних компаний за 2018.

Индексация тарифов в 2020, как ожидается, составит 90-100% прогнозного уровня инфляции, т. е. приблизительно 3.8%.

Рассматривается возможность дробления акций. Для этого Транснефти понадобится одобрение со стороны иностранных регуляторов, поскольку в числе ее акционеров есть нерезиденты, а также на компанию наложены санкционные ограничения.

В целом, мы считаем сообщенные на телеконференции новости НЕЙТРАЛЬНЫМИ, учитывая, что Транснефть еще не определила размер компенсации за загрязнение нефти в трубопроводе на Дружбе, а объявленное увеличение дивидендов на 1.5 млрд. увеличит дивидендную доходность менее чем на 1%, что недостаточно в сравнении с потенциальным эффектом платежей за загрязнение нефти. По нашей приблизительной оценке, исходя из установленного базиса расчета компенсации на уровне $15 / барр. и объема загрязненной нефти в 4.3 млн т (оценка Коммерсанта, опубликованная ранее в этом году), компенсация составляет около $470 млн (10% EBITDA 2019П согласно консенсус-прогнозу Bloomberg). У нас нет официального рейтинга по Транснефти.Атон

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал