ДИВИДЕНДЫ

Объявление дивидендов, прогноз по дивидендам, расчеты дивидендной доходности - все вы прочитаете в этом разделе.

Русснефть - может повысить общую сумму выплаты дивидендов до $70-110 млн

- 30 августа 2019, 17:35

- |

Согласно информации из презентации«Русснефть», в рамках обновленной дивидендной политики компания готова повысить минимальный размер дивидендных выплат в 1,5 раза — до $60 млн, а при росте цены нефти выше $65 за баррель — еще больше.

При цене Brent выше $65 за баррель сумма, направляемая на дивиденды, может составить $70 млн.

При цене Brent от $70 — $80 млн,

от $75 за баррель — $90 млн,

от $80 за баррель — $100 млн,

от $85 за баррель — $110 млн.

директор департамента корпоративных финансов компании Владимир Коротин:

«Пока речь идет только о «префах». Фактически рост выплат говорит о том, что компания готова делиться с акционерами своим растущим денежным потоком»

источник

- комментировать

- Комментарии ( 1 )

Мосбиржа- дивдоходность 9% и апсайд - Финам

- 30 августа 2019, 16:57

- |

Чистая прибыль акционеров увеличилась во 2К2019 на 21% г/г до 5,9 млрд.руб. За полгода компания заработала 8,99 млрд.руб., что на 1,8% ниже результата прошлого года ввиду начисления резерва. Без учета этого фактора прибыль по нашим оценкам повысилась на 4,8% — до 11,04 млрд.руб. В перспективе резерв может быть уменьшен, что позитивно скажется на прибыли и дивидендах.

Прогноз по прибыли остается благоприятным. Квартальная отчетность, на наш взгляд, поддерживает прогноз выхода на сопоставимую с прошлым годом прибыль или даже небольшой рост. Консенсус Bloomberg указывает на прибыль 2019П в размере 20,9 млрд.руб. (+5,8%). Важное значение при этом будет иметь динамика резерва.

Дивиденд по итогам 2019 года, по нашим оценкам, может составить 8,1 руб. (+6% г/г) с доходностью 8,8% при сохранении коэффициента выплат на уровне прошлого года 89% прибыли по МСФО. По форвардным мультипликаторам акции MOEX торгуются с дисконтом по отношению к аналогам. Потенциал роста в перспективе 12 мес. 23%.Малых Наталия

ГК «ФИНАМ»

Детский мир - акции для дивидендных инвесторов - Финам

- 30 августа 2019, 16:52

- |

Мы сохраняем рекомендацию «держать» и целевую цену 103 руб. Потенциал роста мы оцениваем в 15% в перспективе 12 мес. Акции DSKY вполне адекватно оценены по мультипликаторам по отношению к аналогам, но будущие дивиденды ритейлера достаточно интересны по доходности, особенно на фоне понижения процентных ставок. По прогнозам рост бизнеса транслируется в серию выплат с высокой доходностью — в среднем 11,6% по DPS 2019-2020П.

Прибыль «Детского мира» выросла в 1-м полугодии на 15% — до 2,2 млрд.руб. (по МСФО 17), благодаря экспансии сети и положительной динамике сопоставимых продаж. Торговая площадь расширилась за год на 10,3%, количество магазинов увеличилось на 17% г/г. LFL выручка в России показала рост на 6,4% в 1-м полугодии благодаря притоку покупателей (+7,6%). Средний чек снизился на 1,2%. Продажи онлайн выросли на 72% г/г, до 5,3 млрд руб в 1П2019.

( Читать дальше )

Результаты Группы ЛСР за 1 полугодие выглядят не слишком убедительно - Атон

- 30 августа 2019, 15:00

- |

Выручка снизилась на 10% г/г до 46.6 млрд руб. в основном из-за бухгалтерского эффекта, связанного с переходом на МСФО-15. Скорректированная EBITDA упала на 18% до 7.8 млрд руб., что соответствует рентабельности по ней в 17% (против 18% в 1П18). Продажи в Москве показали хорошие результаты: продажи более чем удвоились и достигли 14.5 млрд руб., рентабельность по EBITDA составила 17% (против 18% годом ранее). В Санкт-Петербурге продажи упали на 40% до 16 млрд руб. по причине завершения ряда проектов в прошлом году, рентабельность по EBITDA осталась на уровне 26%. Чистая прибыль группы упала на 50% до 1.9 млрд руб. из-за изменения порядка отражения в отчетности значительной финансовой составляющей. Операционные денежные потоки были положительными и составили 7 млрд руб. Однако валовой долг продолжил увеличиваться (+2.3%с начала года, 88 млрд руб.), а чистый долг сократился до 22 млрд руб. Группа не представила прогноз объемов продаж за 2019 г., но отметила, что предпочитает не наращивать объемы продаж, а удерживать более высокие цены. В ближайшие годы ЛСР ожидает уменьшения совокупного предложения жилой недвижимости на фоне введения эскроу-счетов, что должно отразиться ростом цен.

( Читать дальше )

Дивидендный потенциал Россетей предполагает скромную доходность - Атон

- 30 августа 2019, 14:13

- |

Выручка (234.5 млрд руб., +4% г/г), EBITDA (67.3 млрд руб., +7% г/г), чистая прибыль (20.5 млрд руб., +4% г/г) продемонстрировали положительную динамику г/г, хотя и замедлились по сравнению с 1К19, что в значительной степени отражает представленную финансовую отчетность дочерних компаний. Тем не менее мы отмечаем, что показатель EBITDA за 1П19 (157.8 млрд руб.) предполагает солидные 51% к прогнозу Bloomberg на 2019. FCF вырос более чем вдвое г/г — до 10.9 млрд руб. На телеконференции представители Россетей отметили, что вопрос выплаты следующих промежуточных дивидендов будет рассматриваться по итогам результатов за 9М19. На данный момент обновление стратегии и дивидендной политики в стадии реализации — предварительные варианты должны быть готовы к концу 3К19. Готовящиеся регуляторные изменения должны быть благоприятны для Россетей: напомним, сейчас обсуждаются дифференциация тарифа ФСК, включение в тарифы средств на консолидацию ТСО и введение платы за резерв сетевой мощности.

( Читать дальше )

Выплата компенсаций за загрязнение трубопровода Дружба может негативно сказаться на годовых дивидендах Транснефти - Атон

- 30 августа 2019, 13:55

- |

Выручка Транснефти выросла на 9% г/г до 260 млрд руб. (+1% против консенсуса), EBITDA достигла 118 млрд руб. (+17% г/г, +1% против консенсуса), чистая прибыль увеличилась до 56 млрд руб. (+24% г/г). FCF в 1П19 вырос на 2% г/г до 33 млрд руб. Значительную роль в укреплении финрезультатов за 2К19 сыграло включение результатов Группы НМТП в консолидированную отчетность Транснефти, а также продажа Новороссийского зернового терминала во 2К19, которая особенно способствовала росту чистой прибыли.

Мы считаем результаты в целом нейтральными и отмечаем, что Транснефть еще не определила размер компенсации за загрязнение нефти в трубопроводе Дружба. Напомним, что ранее компания заявляла, что компенсации будут начисляться из расчета $15/барр., в то время как общее количество загрязненной нефти, исходя из которого будут рассчитываться компенсации, ещё не определено. Согласно опубликованным ранее данным Коммерсанта, оно может составить до 4.3 млн т, что предполагает общий объем компенсации примерно $470 млн (6% EBITDA 2019П согласно консенсус-прогнозу Bloomberg). Если компенсация будет выплачена в 2019, она окажет негативный эффект на чистую прибыль и дивиденды за год. У нас нет официального рейтинга по Транснефти.Атон

Недавнее ослабление рубля может позитивно сказаться на дивидендах Сургутнефтегаза - Атон

- 30 августа 2019, 13:36

- |

Выручка за вычетом экспортных пошлин выросла до 807 млрд руб. (+11% г/г), EBITDA — до 256 млрд руб. (+12% г/г), а чистый убыток в размере 15.5 млрд руб. (против чистой прибыли в 390 млрд руб. за 1П18) не стал неожиданностью, учитывая укрепление рубля в 1П19, вызвавшее чистый убыток от изменения курсов валют на сумму 304 млрд руб. FCF увеличился на 25% г/г до 116 млрд руб., главным образом благодаря снижению суммы налога на прибыль и объема капзатрат, а динамика OCF после изменения оборотного капитала осталась отрицательной г/г. Объем денежных средств на балансе достиг 3.25 трлн руб.

Результаты по МСФО в целом соответствуют ранее опубликованной отчетности по РСБУ, и мы считаем их НЕЙТРАЛЬНЫМИ. Отдельно отметим, что недавнее ослабление рубля — с 63.2 руб. / $ в конце 1П19 до 66.6 руб. / $ — может хорошо сказаться на уровне дивидендов по привилегированным акциям Сургутнефтегаза. При средней цене Brent в $63 / барр. и спотовом курсе рубля мы приблизительно оцениваем дивиденды в 2.4 руб. / акц. (доходность 7.5%). Это значительно ниже рекордного уровня 2018 года (7.62 руб. / акц.), но лучше нашего и консенсус-прогноза на конец 1П19. Вновь подчеркнем: колебания валютных курсов сильно влияют на чистую прибыль и дивиденды Сургутнефтегаза благодаря эффекту переоценки денежных средств на балансе, и главным фактором дивидендных выплат компании за 2019 станет курс рубля на конец года.Атон

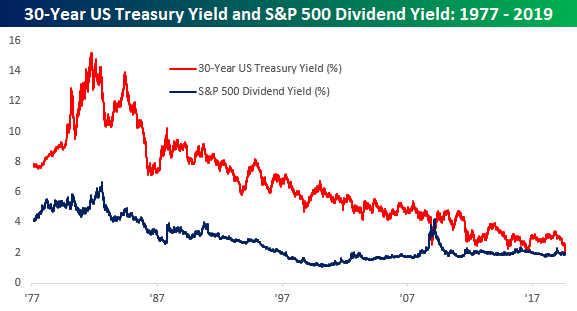

Дивидендная доходность S&P500 превысила доходность по Трежерис-30

- 30 августа 2019, 13:04

- |

На приведенной ниже диаграмме показан разброс (спрэд) между 30-летней и дивидендной доходностью S&P500 за период с 1977 года. За последние 40 лет подобная инверсия наблюдалась всего 1 раз в 2009 году, после чего начался бурный рост фондового рынка.

( Читать дальше )

Денежный поток. август 2019

- 30 августа 2019, 12:22

- |

Моя статистика по пассивному доходу.

За август 2019 года доход составил: 19 806,41 руб.

За последний год доход составил: 155 812,85 руб., либо 12 984,40 руб/мес.

Прирост дохода за аналогичный период за 12 месяцев, составил 89,46%.

Обнаружил не очень хорошую тенденцию.

Рублёвый капитал за месяц вырос на 3,59%, а в долларах уменьшился на 1,64%.

Для избежания подобных ситуаций активно пополняю именно долларовую часть портфель.

В июне доля акций США составляла 6,08%, сейчас 11,75%.

Распадская - дивидендное разочарование

- 30 августа 2019, 12:11

- |

Выручка компании выросла на 5% по сравнению с аналогичным периодом прошлого года – до $569 млн. Показатель EBITDA снизился на 2% — до $297 млн., рентабельность по EBITDA составила 52,2%. Чистая прибыль Распадской за январь-июнь составила $211 млн, снизившись на 6%. Свободный денежный поток компании вырос на 66% — до $140 млн. Чистый долг Распадской на отчетную дату отсутствует.

Рост выручки обусловлен ростом реализации рядового угля и угольного концентрата в России и на экспорт. На снижение прибыли повлияла продолжающаяся отрицательна динамика цен на уголь и укрепление рубля.

По итогам отчётного периода совет директоров Распадской предложил рекомендовать выплатить дивиденды за I пол. 2019 г. в размере 2,5 руб., это будет первая выплата с 2011 г. Согласно новой дивидендной политики, компания будет направлять на дивиденды не менее $50 млн в год. Выплаты будут происходить двумя траншами не менее $25 млн. Если показатель Net dept/EBITDA будет больше 2x, то выплаты дивидендов не будет. Текущая полугодовая дивидендная доходность составляет 2%. Датой закрытия реестра на получение дивидендов предложено утвердить 20 октября 2019 г.

Распадская заплатила меньше дивидендов, чем ожидали участники рынка. Инвесторы рассчитывали, что Евраз Групп – материнская компания, будет выкачивать денежные средства таким образом, для снижения долговой нагрузки группы, но компания решила пойти другим путём: «Распадская выдала займ Южкузбассуголю – дочерней компании в размере $97 млн». В связи с этим, можно сделать вывод, что мажоритарий не расположен к миноритариям и не хочет делиться с акционерами прибылью. Учитывая такое отношение, считаю, что не стоит покупать акции по текущим ценам.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал