SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ДОЛГ

Новак назвал возможную дату возобновления поставок газа на Украину

- 26 сентября 2014, 18:50

- |

Москва. 26 сентября. INTERFAX.RU — Россия может возобновить поставки газа на Украину уже в октабре после погашения задолженности Киевом в $2 млрд. Об этом сообщил министр энергетики России Александр Новак по итогам трехсторонних переговоров по газу в Берлине.

Ранее заместитель председателя Еврокомиссии Гюнтер Эттингер сообщил, что Украинасогласилась выплатить $2 млрд «Газпрому» до конца октября, а до конца года Еврокомиссия предлагает Киеву погасить $3,1 млрд долга.

Еврокомиссия также предложила организовать поставку зимой 5 млрд кубометров газа Украине по $385 за тысячу кубометров на условиях предоплаты.

В свою очередь Новак предположил, что Всемирный банк и Евросоюз могли бы выступить гарантами погашения долга Украины перед Россией на $3,1 млрд. По его словам, россия в целом удовлетворена договоренностями «зимнего пакета» между РФ, Украиной и ЕС.

«Но есть, конечно, нюансы, которые мы должны доработать. И когда мы их доработаем, тогда мы будем окончательно рекомендовать правительству РФ одобрить соответствующий пакет. Пока не будем забегать вперед. Я считаю, что сделан большой шаг вперед, и есть возможности для того, чтобы договориться», — добавил российский министр.

По словам Новака, на следующей неделе будет подготовлен проект документа, вырабатываемого в ходе трехсторонних переговоров.

Ранее заместитель председателя Еврокомиссии Гюнтер Эттингер сообщил, что Украинасогласилась выплатить $2 млрд «Газпрому» до конца октября, а до конца года Еврокомиссия предлагает Киеву погасить $3,1 млрд долга.

Еврокомиссия также предложила организовать поставку зимой 5 млрд кубометров газа Украине по $385 за тысячу кубометров на условиях предоплаты.

В свою очередь Новак предположил, что Всемирный банк и Евросоюз могли бы выступить гарантами погашения долга Украины перед Россией на $3,1 млрд. По его словам, россия в целом удовлетворена договоренностями «зимнего пакета» между РФ, Украиной и ЕС.

«Но есть, конечно, нюансы, которые мы должны доработать. И когда мы их доработаем, тогда мы будем окончательно рекомендовать правительству РФ одобрить соответствующий пакет. Пока не будем забегать вперед. Я считаю, что сделан большой шаг вперед, и есть возможности для того, чтобы договориться», — добавил российский министр.

По словам Новака, на следующей неделе будет подготовлен проект документа, вырабатываемого в ходе трехсторонних переговоров.

- комментировать

- Комментарии ( 6 )

Декларация о рисках, неограниченный убыток и технический сбой брокера

- 19 августа 2014, 11:00

- |

Уже были сообщения о вчерашнем сбое в Альфе, когда у всех отображался кривой баланс с жутким неправдоподобным убытком.

Как уже обсуждали ранее, у всех брокеров для продолжения торговли фьючерсом на РТС надо было подписать декларацию о рисках, по сути формальность, вот и я на прошлой неделе, не долго глядя, тоже кликнул соответствующую галочку у себя в личном кабинете.

В пятницу на вечерке совершил одну сделку по РИ, закрыв ее в мизерный плюс, т.е. ушел без позиций вообще, только в деньгах.

Каково же было мое изумление, когда открыв терминал в понедельник обнаружил там оповещение от робота с требованием срочно внести

дополнительное обеспечение, баланс при этом вместо суммы +N показывал сумму -M, сравнимую с N, т.е. не только исчезновение суммы депозита,

но и долг на сравнимую сумму! Ясно, что убыток совершенно нереальный, но всё равно полезли в голову нехорошие мысли — вдруг случайно что-то нажал, или забыл и оставил висеть заявку на открытие позиций, которая сработала и теперь принесла плоды, или кто-то хакнул мой счет и «поработал» на нем — в панике посмотрел снова раздел сделок и позиций — но нет, всё в порядке, позиций кроме денег нет, из сделок только единственная, совершенная мной и закрытая, тоже всё в порядке. Стало спокойнее, точно уже только ошибка и сбой, но всё же возник вопрос — а как доказывать-то потом, если сбой так и не исправится, все вчерашние данные по деньгам уже обновятся, и банк тупо выкатит счет?

И вот тут-то я вспомнил про подписанную декларацию о рисках с упоминанием о неограниченных убытках, особенностях эмитентов и пр. и пр. Не, ну ясно, что здесь-то явно сбой и просто в принципе невозможен такой убыток, но представьте, что вы пытаетесь доказать что-то не здесь, а в суде или еще каком месте, где особо не разбираются в нашем деле;

— Декларацию о рисках подписывали? Иностранные эмитенты брали в позицию? Вас предупреждали о неограниченных убытках, в том числе и превышающих размер депозита? Всё, разговор закончен. Что говорите? — цена настолько не изменилась и убыток не мог такой набежать? — ну дык, на то он и иностранный эмитент, что может даже при нулевом изменении цены принести неограниченный убыток=)) и вообще, знаете, мы в ваших курсах и прочем не разбираемся, а вот факт налицо: декларацию подписывали; иностранный эмитент в позиции; убыток насчитала система, ее действия автоматические и не оспариваются; так что — гоните бабки=)

Я, конечно, излишне обсасываю факт технического сбоя (после вечернего клиринга всё пришло в норму), но просто очень уж он пикантно совпал — аккурат после пресловутой декларации - вот вам и пожалуйста - неограниченный убыток;) — притом, неограниченный вообще ничем, даже нулевой позицией и мизерным изменением цены!=) Хорошо, у меня хоть позиции хоть закрыты были — это всё-таки твердый аргумент, а вот если бы были открытые - то мне бы при сопоставлении этого факта с декларацией стало бы ну совсем неуютно-((

В общем, «что-то я очкую, Славик»© -))

Как уже обсуждали ранее, у всех брокеров для продолжения торговли фьючерсом на РТС надо было подписать декларацию о рисках, по сути формальность, вот и я на прошлой неделе, не долго глядя, тоже кликнул соответствующую галочку у себя в личном кабинете.

В пятницу на вечерке совершил одну сделку по РИ, закрыв ее в мизерный плюс, т.е. ушел без позиций вообще, только в деньгах.

Каково же было мое изумление, когда открыв терминал в понедельник обнаружил там оповещение от робота с требованием срочно внести

дополнительное обеспечение, баланс при этом вместо суммы +N показывал сумму -M, сравнимую с N, т.е. не только исчезновение суммы депозита,

но и долг на сравнимую сумму! Ясно, что убыток совершенно нереальный, но всё равно полезли в голову нехорошие мысли — вдруг случайно что-то нажал, или забыл и оставил висеть заявку на открытие позиций, которая сработала и теперь принесла плоды, или кто-то хакнул мой счет и «поработал» на нем — в панике посмотрел снова раздел сделок и позиций — но нет, всё в порядке, позиций кроме денег нет, из сделок только единственная, совершенная мной и закрытая, тоже всё в порядке. Стало спокойнее, точно уже только ошибка и сбой, но всё же возник вопрос — а как доказывать-то потом, если сбой так и не исправится, все вчерашние данные по деньгам уже обновятся, и банк тупо выкатит счет?

И вот тут-то я вспомнил про подписанную декларацию о рисках с упоминанием о неограниченных убытках, особенностях эмитентов и пр. и пр. Не, ну ясно, что здесь-то явно сбой и просто в принципе невозможен такой убыток, но представьте, что вы пытаетесь доказать что-то не здесь, а в суде или еще каком месте, где особо не разбираются в нашем деле;

— Декларацию о рисках подписывали? Иностранные эмитенты брали в позицию? Вас предупреждали о неограниченных убытках, в том числе и превышающих размер депозита? Всё, разговор закончен. Что говорите? — цена настолько не изменилась и убыток не мог такой набежать? — ну дык, на то он и иностранный эмитент, что может даже при нулевом изменении цены принести неограниченный убыток=)) и вообще, знаете, мы в ваших курсах и прочем не разбираемся, а вот факт налицо: декларацию подписывали; иностранный эмитент в позиции; убыток насчитала система, ее действия автоматические и не оспариваются; так что — гоните бабки=)

Я, конечно, излишне обсасываю факт технического сбоя (после вечернего клиринга всё пришло в норму), но просто очень уж он пикантно совпал — аккурат после пресловутой декларации - вот вам и пожалуйста - неограниченный убыток;) — притом, неограниченный вообще ничем, даже нулевой позицией и мизерным изменением цены!=) Хорошо, у меня хоть позиции хоть закрыты были — это всё-таки твердый аргумент, а вот если бы были открытые - то мне бы при сопоставлении этого факта с декларацией стало бы ну совсем неуютно-((

В общем, «что-то я очкую, Славик»© -))

Почему Запад живет хорошо, а мы нет?

- 16 августа 2014, 00:40

- |

Ну, вот собственно хороший и доходчивый ответ почему богатая сырьем и прочими видами природных богатств Россия живет хуже мелких нищебродов Европы и главного должника всех времен и народов США.

Несколько цифр про внешний российский долг

- 07 августа 2014, 10:28

- |

Из блога Егора Сусина.

Основная идея в том, что не все так плохо с долгами — типа основной долг — долгосрочный, а активы превышвают долги.

Суммарный долг России + компаний: $718 млрд (01.04.2014)

Валовые активы: $1013 млрд

У меня сразу вопрос — а что это за активы, каково их качество и ликвидность?

Понятно, что значительная их часть — это ЗВР и т.п., поэтому по идее они должны быть очень ликвидны и качествены.

Таким образом, чистый внешний долг -$249млрд

Краткосрочный внешний долг 87,4 млрд, активы = 711,6 млрд, =>чист.кр. долг = -624 млрд

Долг правительства 56,1 млрд

Банк России активы 442,9 млрд

Банки = долги $214 млрд, активы $273,5 млрд.

Тут у меня все-таки сомнение = банки то наши имеют долги в долларах, а активы все же наверное в рублях?

Хотя Егор пишет, что чистый внеш.долг банков -$59,5 млрд

Самая плохая ситуация — в частном небанковском секторе:

внеш долги = 432 млрд

активы =234 млрд

Чистый = -126,6 млрд (за вычетом прямых инвестиций в рос компании)

Оговорюсь, что ситуация с долгом интересна по той причине, что санкции подрежут нам внешнее финансирование и ставки кредитования/рефинансирования для компаний вырастут (ну и для населения вероятно тоже).

Также в корп. долге стоит учитывать, что какая-то доля — это долги акционеров компаний с Кипра своим компаниям (типа должны сами себе).

Основная идея в том, что не все так плохо с долгами — типа основной долг — долгосрочный, а активы превышвают долги.

Суммарный долг России + компаний: $718 млрд (01.04.2014)

Валовые активы: $1013 млрд

У меня сразу вопрос — а что это за активы, каково их качество и ликвидность?

Понятно, что значительная их часть — это ЗВР и т.п., поэтому по идее они должны быть очень ликвидны и качествены.

Таким образом, чистый внешний долг -$249млрд

Краткосрочный внешний долг 87,4 млрд, активы = 711,6 млрд, =>чист.кр. долг = -624 млрд

Долг правительства 56,1 млрд

Банк России активы 442,9 млрд

Банки = долги $214 млрд, активы $273,5 млрд.

Тут у меня все-таки сомнение = банки то наши имеют долги в долларах, а активы все же наверное в рублях?

Хотя Егор пишет, что чистый внеш.долг банков -$59,5 млрд

Самая плохая ситуация — в частном небанковском секторе:

внеш долги = 432 млрд

активы =234 млрд

Чистый = -126,6 млрд (за вычетом прямых инвестиций в рос компании)

Оговорюсь, что ситуация с долгом интересна по той причине, что санкции подрежут нам внешнее финансирование и ставки кредитования/рефинансирования для компаний вырастут (ну и для населения вероятно тоже).

Также в корп. долге стоит учитывать, что какая-то доля — это долги акционеров компаний с Кипра своим компаниям (типа должны сами себе).

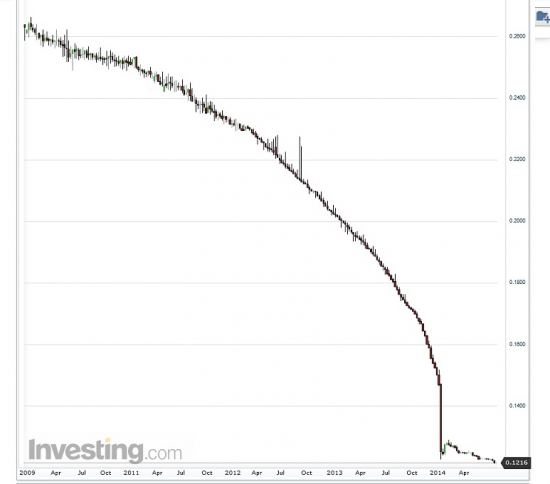

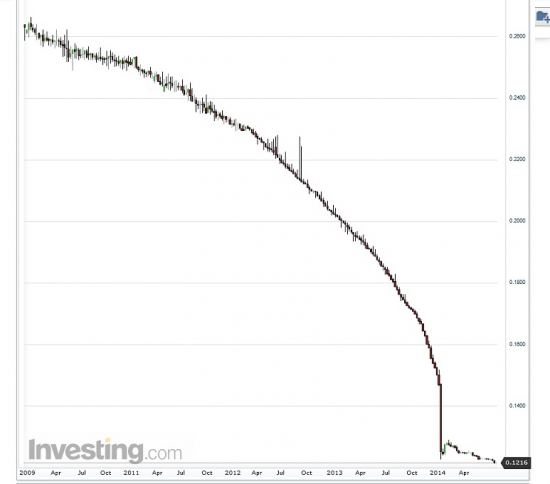

Аргентина vs США, на заметку откатистам, вот каким может быть тренд

- 01 августа 2014, 18:50

- |

График аргентинского песо к усд… из него извлек 2 урока — Первый - тренд может длиться долго, очень долго. И второй — аккуратнее бери в долг у западных друзей.

Могут уважаемые люди объяснить, почему Россия отдает в долг Америке и прочим, покупая их бумажки

- 30 июля 2014, 23:54

- |

а потом переживаем, как наш Минфин занимать будет и государственные банки? Неужели такое неверие в собственную экономику? По мне скорее США нам ничего не вернут, чем Сбербанк, Россельхозбанк, ВТБ и так далее. Объясните пожалуйста, для меня сейчас это ключевой вопрос, не могу это в голове уложить.

Спасибо

Спасибо

Является ли данный график сигналом для спасения бегством инвесторам из бумаг с высокой доходностью?

- 29 июля 2014, 20:50

- |

Мы уже недавно обсуждали существенную ротацию, завышенную стоимость и заниженную доходность высоко-рисковых кредитных рынков, т.к. компании, занимающиеся перекредитованием для обратного выкупа своих акций, обнаружили, что их источник фондирования начал пересыхать. Вопрос: почему сейчас? Возможно, ниже указанный график снадвигающейся стеной обязательных к выплате долгов (3.9 триллионов $ к 2019 году, которые потребуют значительного переноса ликвидности и пожирания доходности вследствие более высоких выплат по купонам) – вот что является триггером беспокойства на фоне окончания количественного смягчения и маячащей приближающейся перспективы начала повышения ставок…

В отсутствие количественного смягчения и ФЕДа, находящегося на грани повышения ставок, перекредитование 3.9 триллионов $ корпоративного долга (при косвенном повышении размера выплат купонов) означает проблемы для балансовых счетов и окончание дешевого фондирования обратных выкупов…

( Читать дальше )

В отсутствие количественного смягчения и ФЕДа, находящегося на грани повышения ставок, перекредитование 3.9 триллионов $ корпоративного долга (при косвенном повышении размера выплат купонов) означает проблемы для балансовых счетов и окончание дешевого фондирования обратных выкупов…

( Читать дальше )

Российским компаниям становится все дороже обслуживать долги.

- 29 июля 2014, 12:51

- |

Динамика стоимости обслуживания корпоративного долга российских компаний против среднего значения развивающихся рынков (EM).

( Читать дальше )

Аргентина приближается к дефолту, так и не договорившись с кредиторами

- 28 июля 2014, 13:48

- |

Аргентина приближается к дефолту, который станет для нее уже вторым за 13 лет — 30 июля завершается период, в течение которого страна должна выплатить проценты по реструктурированным облигациям, пишет газета The Wall Street Journal.

Аргентина пережила рекордный дефолт в мировой истории в 2001 году — тогда правительство оказалось не в состоянии выплатить долги кредиторам на общую сумму порядка $95 млрд.

При реструктуризации долга в 2005 году, которую поддержали 93% держателей ее облигаций, Аргентина обменяла старые бумаги на новые с дисконтом от 75% до 79%. Однако группа инвесторов во главе с хедж-фондом Elliott Management Corp. стала отстаивать свои интересы в судах, несколько раз за эти годы пыталась арестовать имущество Аргентины.

Аргентина до сих пор не желала расплачиваться с инвесторами-отказниками, но после недавнего решения американского суда вынуждена была начать с ними переговоры.

Ранее в этом году американский суд обязал Аргентину полностью выполнить обязательства перед инвесторами, отказавшимися принять предложенные им условия реструктуризации долга. При этом суд заблокировал выплаты, перечисленные Аргентиной в счет процентов по реструктурированным бондам.

( Читать дальше )

Аргентина пережила рекордный дефолт в мировой истории в 2001 году — тогда правительство оказалось не в состоянии выплатить долги кредиторам на общую сумму порядка $95 млрд.

При реструктуризации долга в 2005 году, которую поддержали 93% держателей ее облигаций, Аргентина обменяла старые бумаги на новые с дисконтом от 75% до 79%. Однако группа инвесторов во главе с хедж-фондом Elliott Management Corp. стала отстаивать свои интересы в судах, несколько раз за эти годы пыталась арестовать имущество Аргентины.

Аргентина до сих пор не желала расплачиваться с инвесторами-отказниками, но после недавнего решения американского суда вынуждена была начать с ними переговоры.

Ранее в этом году американский суд обязал Аргентину полностью выполнить обязательства перед инвесторами, отказавшимися принять предложенные им условия реструктуризации долга. При этом суд заблокировал выплаты, перечисленные Аргентиной в счет процентов по реструктурированным бондам.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал