ДРАГИ

Драги: ЕЦБ поддержит рост экономики еврозоны

- 09 октября 2016, 21:49

- |

Европейский центральный банк (ЕЦБ) сделает все от него зависящее для поддержки роста экономики еврозоны, продолжая свою политику стимулирования за счет использования ультранизких процентных ставок, заявил глава ЕЦБ Марио Драги, передает Reuters.

«Мы будем сохранять очень значительный объем денежной поддержки, которая необходима, чтобы обеспечить возвращение темпов инфляции по отношению к уровням, которые находятся ниже, но близки к 2%», — рассказал Драги во время мероприятия МВФ в Вашингтоне.

«Если это оправдано, мы будем действовать, используя все инструменты, доступные в рамках наших компетенций», — добавил Драги.

- комментировать

- Комментарии ( 0 )

Фокус Рынка с Дмитрием Лебедем

- 28 сентября 2016, 09:13

- |

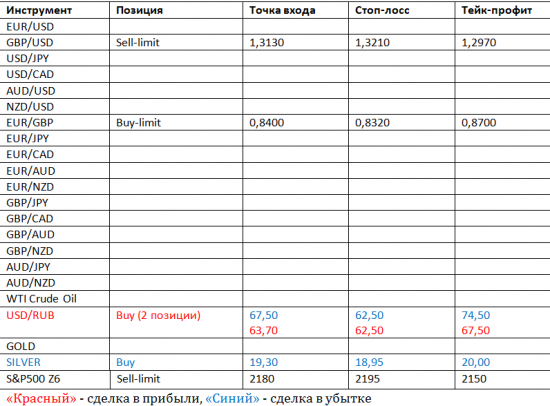

Открылась сделка по серебру. Точка входа по 19,30 оказалась ранней. Более комфортнее вход был бы от уровня 19,00. На данный момент, держим данную позицию, есть идея открыться и по 19,00.

Ключевой повесткой дня является выступление Джанет Йеллен. Но точно неизвестно, будет ли данная речь информативной из-за неофициального статуса. Также будет выступать Марио Драги. Он же выступал и вчера, и особо волатильность рынкам не принес. Информационный фон вокруг курса американского доллара неоднозначный. Вероятность повышения ставки ФРС снижается, хотя, к примеру, вчера выступал Фишер, который заявил о риске долгого периода низких процентных ставок.

Много информации у нас и вокруг рынка нефти. Постоянное изменение вектора переговоров утомил многих, и в конце-концов, котировки «черного золота» находятся под давлением. А вот курс российского рубля, практически неизменен. Новости рынка нефти, такое чувство, потеряли свою способность влиять на курс данной валюты.

ШоуМастГоуОн. Обзор на предстоящую неделю от 25.09.2016

- 25 сентября 2016, 22:29

- |

На уходящей неделе:

Заседание ФРС

Реакция рынков на решение, новые прогнозы и риторику ФРС была противоречивой, т.к. послание ФРС содержало и ястребиные сигналы и голубиные.

Инвесторам потребовалось время для понимания позиции ФРС и дальнейших перспектив монетарной политики.

Фондовый и долговой рынки определились достаточно быстро, а вот доллар ещё до сих пор находится в сомнении.

Невзирая на воинственные нотки риторики, перемены в настроении основного состава ФРС значительны, что может привести к окончанию роста доллара в текущем цикле.

Главные моменты сопроводительного заявления ФРС:

— «Руководство вперед» ФРС сопроводило новой формулировкой относительно срока повышения ставки:

«ФРС считает, что аргументы в пользу повышения ставки усилились, но решил выждать некоторое время для получения доказательств дальнейшего прогресса в достижении своих целей».

( Читать дальше )

Решение ФРС повлияет на ход выборов в США. Обзор на предстоящую неделю от 18.09.2016

- 18 сентября 2016, 22:16

- |

На предстоящей неделе:

1. Заседание ФРС, 21 сентября

Может ли ФРС повысить ставку на этом заседании?

Я считаю, что нет.

Рост экономики США слишком слабый, ВВП США 3 квартала подряд растет в среднем на 1%, PMI и ISM предупреждают об аналогичном росте в 3 квартале и потере экономического импульса.

Розничные продажи, которыми члены ФРС гордились после роста в июне, падают второй месяц подряд.

Пятничная публикация инфляции потребительских цен указала на ускорение роста, но если анализировать данные: рост в основном произошел в секторе здравоохранения и недвижимости, при этом зарплаты упали с ревизией вниз за прошлый период.

Отсутствие роста зарплат указывает на отсутствие вторичных признаков роста инфляции, т.е. даже при росте основной инфляции ФРС может подождать с повышением ставки, чтобы убедиться в росте экономики, не говоря о том, что мандат ФРС по ценовой стабильности учитывает инфляцию потребительских расходов, а она пока далека от целевого уровня ФРС.

( Читать дальше )

Марио Драги изобличил 2 самые популярные сделки в мире

- 16 сентября 2016, 22:09

- |

На прошлой неделе президент ЕЦБ Марио Драги организовал распродажи правительственных бондов, отказавшись от расширения программы скупки облигаций в рамках программы ЕЦБ. К тому моменту инвесторы уже были обеспокоены тем, что ЕЦБ и Банк Японии близки к исчерпанию лимитов на скупку облигаций. Эти страхи подкреплялись тем, что некоторые официальные представители японского банка были настроены критически относительно дальнейшей скупки облигаций и могли бы уменьшить покупки долгосрочных облигаций. Комментарии Драги и неопределенность позиции японцев стали спусковым крючком распродаж.

В попытке подтолкнуть экономический рост и борясь с инфляцией, центробанки по всему миру начали массово снижать процентные ставки и взяли курс на скупку активов. Все это в итоге привело к тому, что доходности упали до исторических минимумов. В итоге мы получили триллионы долларов государственных долгов, которые торгуются с отрицательными доходностями.

Такая экспансия центробанков вынудила инвесторов, ищущих высокой доходности, предпринимать более рискованные действия, выходя на более рискованные активы, такие как валюты развивающихся рынков, акции и облигации.

На диаграмме нарисованы графики ETF на 20-летние трежерисы и ETF облигаций развивающихся рынков JP Morgan. Оба ETF сильно просели с начала сентября. Все эти прибыли были получены только в результате усилий центробанков.

Японские и европейские бонды были распроданы по дешевке и доходность германских десятилеток стала положительной впервые после того, как Великобритания проголосовала за выход из Евросоюза.

( Читать дальше )

Передышка перед боем. Обзор на предстоящую неделю от 11.09.2016

- 11 сентября 2016, 21:56

- |

На уходящей неделе:

Заседание ЕЦБ

Пресс-конференция Драги была нейтральной.

Относительно текущей ситуации риторику Драги можно признать ястребиной, в отношении будущих мер политики ЕЦБ – в зависимости от интерпретации слов Драги, а скорее от перспектив роста экономики и инфляции стран Еврозоны.

Вступительное заявление Драги включало 2 важных момента: новые прогнозы ЕЦБ и сообщение о поручении комитету ЕЦБ обзора мер, которые позволят полное исполнение программы QE.

Прогнозы ЕЦБ:

— По росту ВВП Еврозоны:

2016 1,7% против 1,6% в июне;

2017 1,6% против 1,7% в июне;

2018 1,6% против 1,7% в июне.

— По росту инфляции в Еврозоне:

2016 0,2% против 0,2% в июне;

2017 1,2% против 1,3% в июне;

2018 1,6% против 1,6% в июне.

Незначительное снижение прогнозов предполагает отсутствие сильного негативного влияния на экономику Еврозоны после Брексит и является поводом для роста евро в краткосроке.

( Читать дальше )

Рынки и нефть. Почему ФРС не повысит ставки в сентябре, но сделает это в декабре?

- 09 сентября 2016, 22:32

- |

Продолжение вчерашней темы > http://smart-lab.ru/blog/348953.php

Основной вопрос, который стоило бы сейчас задать друг другу — что растет сегодня лучше всего, когда все падает?

Лидеры рынка сегодня, как впрочем, и вчера – акции банковского сектора, также удалось филигранно вытащить немецкие облигации в плюсовую зону. Лидер Великобритании – Royal Bank of Scotland +2,28%, Германия — Deutsche Bank +4,12%, Франция — Societe Generale +0,83%, Швейцария — Credit Suisse +2,49%, UBS Group +1,62% и другие. Расплату за Brexit наносят люди из Интер-Альфа групп.

Что сделал Драги? Ровно то, что должен был сделать председатель ФРС в лице Йеллен. Почему она не сделала это, — потому, что в США выборы, а данный шаг приведет к разбалансировке межкланнового равновесия и социальным волнениям, данные вещи недопустимы в высших кругах перед выборами в США.

( Читать дальше )

Рынки и нефть. Был ли Драги спусковым крючком?

- 08 сентября 2016, 22:16

- |

Основной вопрос, который стоило бы сейчас задать друг другу — было ли сегодняшнее выступление Марио Драги долгосрочным спусковым крючком для мировых рынков сегодня?

Целью Драги, да и всего финансового сектора было продлить жизнь Deutsche Bank, который очень активно тонул, захлебываясь в облигациях с отрицательной доходностью. Ценой мировых рынков у них это сегодня прекрасно получилось. Достаточно посмотреть, насколько выросли акции Deutsche Bank и как взлетели немецкие облигации с отрицательной доходностью.

После того, как Драги выполнил свою миссию, ее оценили на отлично - экс — трейдер Deutsche Bank в США признан невиновным в манипулировании ставками.

Тем временем в США при поддержке ЦРУ ее агентом в штате Оклахома ровно в 07:00 в субботу 3 сентября была создана и осуществлена операция по созданию землетрясения с целью создания прецедента и закрытия всех шахт, осуществляющих сланцевую добычу нефти.

( Читать дальше )

Не рынок, а эльдорадо)

- 06 сентября 2016, 20:02

- |

Для покупок используется любой самый незначительный повод! Все в противовес здравому смыслу) Например, как индекс ISM! Мы то знаем, что денег все равно на всех не хватит! Басни про капиталистическую щедрость и безвозмездную помощь это вымысел и способ отъема денег) Покажи дураку медный грош и делай с ним, что хошь)) Теперь слово за Драги. Либо он опустит Евро либо ФРС сделает это за него, а там глядишь и SP500 повалится)

ЕЦБ не видит глобальных рисков для ЕС со стороны Brexit

- 24 июля 2016, 19:04

- |

Мировые фондовые площадки перешли в отрицательную зону, и основной причиной такого движения стоит назвать результаты заседания ЕЦБ, на котором была принята нейтральная позиция. Европейский регулятор не принял к вниманию случившиеся в Великобритании и не назвал его основным негативным фактором по восстановлению экономики Еврозоны. Кроме того, процентная ставка и программа QE были оставлены прежними, причиной чему, скорее всего, выступают или политические, или факторы времени.

Пресс-конференция Марио Драги дала понять, речи о дальнейшем смягчении монетарной политики на заседании ЕЦБ не было. Европейский регулятор не видит изменений, которые могли бы заставить пойти «ва-банк». Кроме того есть проблема летнего периода, где на всех финансовых рынках наблюдается снижение ликвидности. Это, в свою очередь, делает сложным процесс покупок корпоративных облигаций, которые были ранее включены в европейскую программу QE.

В итоге, ЕЦБ выбрало логичную позицию – стоит подождать. На самом-то деле, в данный момент нет ни одних данных, которые говорили бы о радикальном ухудшении экономики Еврозоны. То, как повлияет Brexit, неизвестно еще никому. Глобальный риск ЕС – это плохой пример для других. Кроме первоначальных разговоров от политиков, к тому же, не правящих партий, ничего еще нет, что говорило бы о выходе какой-то еще другой страны Еврозоны из состава ЕС.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал