Дельта

Инвестирование в акции. Ребалансировка, диверсификация. 1п2020

- 15 июня 2020, 20:44

- |

Паника на биржах коснулась всех акций. Как изменились мои предпочтения рассказываю.

- комментировать

- Комментарии ( 0 )

Дельта. Или, где выгоднее покупать опционы.

- 19 мая 2020, 16:37

- |

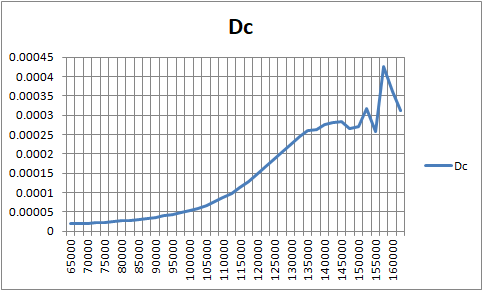

Давайте по простому посмотрим эффективность этого действа исходя из наших затрат на позицию. Для этого возьмем отношение Дельты в страйке к теоретической стоимости опциона — получим зависимость скорости роста опциона на рубль затат на позицию. Смотрим рисунок:

Показано отношение Дельты для Call к цене опциона 18.06.20 для фьючекса на индекс RTC. Центральный страйк — 117500, цена БА -116080.

Ну, и где на рубль затрат скорость больше. Угу, там, где опционы дешевле. Т.е., купив дешевых опционов на ту-же сумму, что и ближе к центральному страйку, мы получаем большую скорость и большую прибыль. Для опционов PUT все тоже самое.

( Читать дальше )

дельта стреддла

- 02 апреля 2020, 13:13

- |

Индикаторы дельты и горизонтального объема для КВИК

- 11 марта 2020, 14:19

- |

Кому не жалко, cкиньте пожалуйста ссылку на индикатора маркет-дельты и горизонтального объема для КВИК!

Завтра будет весёлый день. Рекомендации.

- 09 марта 2020, 12:13

- |

Если Сургут упадёт вместе со всеми, то можно тарить префы. За счёт долларовой подушки отрастут раньше.

Купить путы на открытии, если дадут. Вола конечно вырастет, но шанс, что вырастет ещё, велик. Дельта, естественно, тоже будет расти по движению. Но нужно всё делать быстро.

Покупать дивидендные акции, которые упадут сильнее. Госкомпании и другие фишки.

Доллар на международном рынке сейчас 73, у нас конечно вырастет, но потом может немного откатить.

По остальному, нужно смотреть после открытия.

роботизированный терминал для торговли опционами

- 29 января 2020, 21:31

- |

Создали мы вот такую штуку:

Можно собирать 10 стратегий в каждой по 12 опционов.

От КВИКА только графики БА и все)), доска своя, все свое… все в одном окне ДДХ вообще может 4 способами дельту ровнять, причем можно приводить к любому значению, с плавающей точкой отличной от НУЛЯ. Еще и ОИ можно анализировать!

Сигму считает и показывает на доске опционов… короче рабочая кобыла у кого депо более 50 000 руб. на опциках.

ЕСТЬ ДЕМО РЕЖИМ НА РЕАЛЕ.

И САМОЕ главное, можно ПРОТЕСТИРОВАТЬ дельта хедж на истории и подобрать оптимальный шаг по дельте.

Скидка по промо коду 5% (промокод: RED2020) для партнеров отдельные условия.

Подробное описание по ссылке:https://www.robot-qlua.ru/products/deltapro

Видео:

( Читать дальше )

Оптимальный интервал для рехеджа портфеля

- 17 января 2020, 01:44

- |

В данной статье мы попробуем разобраться, как влияет дискретность хеджирования и стоимость транзакций на дельта-хеджирование (ДХ). О том, что такое ДХ и механизм его работы, можно прочитать в моих предыдущих постах или любых других постах, но лучше всего в книгах.

ДХ по Блэку-Шоулзу (БШ), предполагает непрерывное хеджирование. Это означает, что ребалансировка портфеля должна происходить на бесконечно малых промежутках времени. И именно в таких условиях, ДХ по БШ обеспечивает хеджирование портфеля в полной мере, т.е. позволяет свести риски убытков к минимуму.

( Читать дальше )

Совокупность ДЕЛЬТЫ и Открытого интереса.

- 11 января 2020, 14:29

- |

вопрос матерым опционщикам

- 22 декабря 2019, 17:52

- |

Есть ли ресурс, который пишет среднюю дельту месячных или недельных центральных опционов? Например путов. На отрезке в 10-15 лет… Например, если купить 1 фьюч и устроить соревнование с продажей двух путов. Понятно, что на старте у них приблизительное равенство… Вот что было бы с проданными путами, если каждую неделю продаем недельные путы и пересиживанем все кризисные годы? По моей логике, без подсчетов, дельта должна быть равная в среднем, ибо при сильном падении у двойного объема путов дельта становится гораздо больше чем у фьючерса, но зато на флэтах и росте двойной объем путов отыгрывается… в флэт у нас 85% времени… Значит, и убыток у фьюча больше

Пример. фьюч на 152500- в первый день начала жизни опциона мы продаем пут с дельтой 0.5 и концу жизни опциона видим дельту 0.99… 0.99+0.5= 1.49/2=0.745... прибавить дельту на дельты следующих 519 дельт и разделить на 520

По моей логике- можно без риска продать 75 центральных путов вместо купли 50 фьючерсов, чтобы иметь такие же проблемы при крайнем форс-мажоре, как и тот, кто купил 50 фьючей

если фьюч будет хотя бы год на флэте, а потом упадет на 99%, то у 50 купленных фьючей риск такой же, что и у 75 проданных путов

Что выбрать- покупку 50 фьючерсов или продажу 50 путов?

можно даже по другому спросить- а на отрезке в 10-15 лет проданные 50 месячных, а лучше недельные опционов опережали 50 купленных фьючерсов или нет?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал