Деньги

США. Американская ферма, как зона отдыха в выходной день.

- 05 января 2020, 08:28

- |

Нет политики, есть только бизнес, остальное шум.

Часть 1

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 13 )

Состояние ликвидности в США

- 04 января 2020, 14:36

- |

Продолжаю следить за денежным рынком США, на мой взгляд ситуация с ликвидностью поддерживает высокий курс доллара и пока напряжение не снизится — доллар не подешевеет.

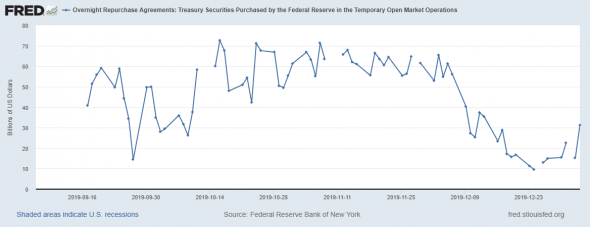

На новогодней неделе объемы сделок РЕПО чуть подросли, но все-равно остаются относительно низко

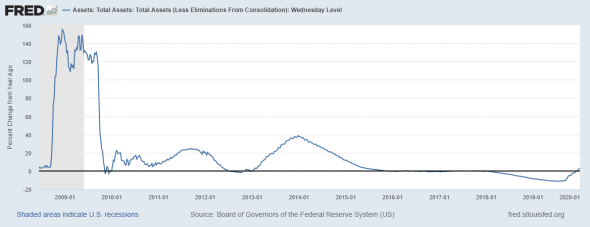

Соответственно баланс ФРС растет, но темпы роста затухают, вместе со снижением объемов РЕПО. Тем не менее, годовая динамика роста баланса ФРС вышла в положительную зону, т.е. сейчас баланс Федрезерва выше, чем годом ранее.

( Читать дальше )

★Осторожно! Если Вы так говорите - деньги могут Вас "разлюбить"! (Провокационно! 18+)

- 01 января 2020, 10:42

- |

2. Какой брачный контракт? У нас же любовь!

3. Зачем читать договор, они все типовые. Подписываю!

4. Да как можно экономить и вести бюджет с зарплатой в 15 тысяч!?

5. Давай оформим квартиру на мою маму-пенсионерку, налогов меньше платить!

6. Зачем завещание? Семья же, всё поделим по справедливости!

7. Подумаешь, кредит на два года, зато новый iPhone получу уже сейчас!

8. Мы же друзья, отдайте мне счёт, плачу за всех!

9. Отдашь, как сможешь!

10. Чтобы перед людьми не было стыдно!

11. Я не скандальный человек, пусть будет на его совести!

12. Один раз живём! А накопить ещё успею!

13. Да, маленькая зарплата, зато спокойно!

Деффки - Деньги - Девайсы

- 28 декабря 2019, 15:13

- |

Когда он ее увидел, умные часы померили пульс, и умный мобильный банк заблокировал карту.

Инфляция/дефляция

- 27 декабря 2019, 12:25

- |

Только сейчас сообразил лайфхак, как просто удалить одну из двух моих.

Но часа 2 назад в текстовик на рабочий стол записал основное.

Тему сейчас придумаю.

Выложу черновик, дописывать и менять уже лень, хотя хотел писать прямо тут до публикации ...

---

Вспомнил… про инфляцию ночью гоняли тему.

Публикую черновик «as is»:

Инфляция (лат. inflatio «вздутие») — повышение общего уровня цен на товары и услуги на длительный срок.

Дефляция (от лат. deflatio «сдувание») — снижение общего уровня цен на товары и услуги;

Сравни те самими собой… если вы с каждым днём при такой зряплате сможете покпуать больше и не лезть в кредиты радибудущего повышения зрплаты, чтобы расплатиться с долгами с процентами — ЭТО ПЛОХО?

Инфляция всегда предполагает рост цен ранее зряплат.

Дефляция предполагает, что сначала падают цены, потом вы тратите меньше.

Гогда всё ваше утратится (запасы) система придёт в нормальное состояние. ЦБ не станут печатать новые деньги (это ниже)

( Читать дальше )

Деньги даром

- 26 декабря 2019, 19:35

- |

Карл Маркс, в своих бессмертных трудах, предупредил нас, что капиталистическая модель экономики не вечна и обязательно закончится, потому, что при этой модели расширение рынка, что значит его существование, не может продолжаться дольше, чем под этот каток попадёт всё, существующее на земле. И это уже произошло, захватывать больше некого, свободных рынков не осталось. Как штаты отжимают Газпром из Европы? С-400 из Турции — вообще никого не стесняясь...

Для поддержания платёжеспособного спроса, в мире потребления, в котором благосостояние людей покупателей, во всём мире, постоянно ухудшается, чтобы капиталистическая модель не загнулась уже завтра, в странах золотого миллиарда уже ввели отрицательную ставку рефинансирования.

( Читать дальше )

Торговый робот для криптовалюты без вложений

- 23 декабря 2019, 16:02

- |

Состояние ликвидности в США

- 21 декабря 2019, 10:55

- |

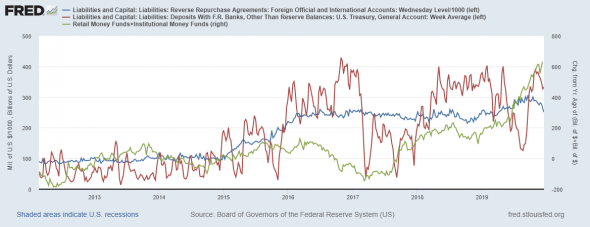

Фондовый рынок США продолжает свой рост и сегодня снова переписан исторический максимум. Тем временем ситуация с ликвидностью начинает улучшаться, на прошлой неделе мы констатировали, что проблема с ликвидностью есть и если не вмешаться, то будет беда. ФРС анонсировало вливание в объеме 500 млрд долларов до начала января. Это масштабно, с учетом того, что поглощение ликвидности со стороны Казначейства, нерезидентов и вложений в денежные фонды сокращается.

Первая картинка иллюстрирует ситуацию с поглощением ликвидности

Синяя линия — это РЕПО для нерезидентов. Мы видим, что наблюдается отток спроса на доллар со стороны нерезидентов, видимо вливание в 500 млрд долларов расценивается как избыточное. что может оказать давление на доллар.

Красная линия — счет Казначейства. Ситуация пока неоднозначная, но счет также просел, что указывает на расходы Госдепа, а значит деньги переходят на денежный рынок.

( Читать дальше )

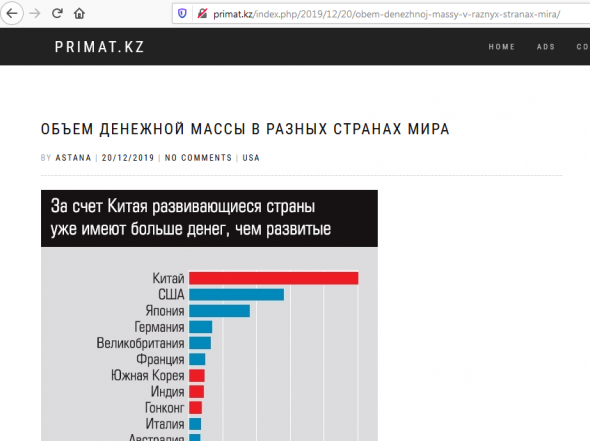

Объем денежной массы в разных странах мира

- 20 декабря 2019, 13:52

- |

http://primat.kz/index.php/2019/12/20/obem-denezhnoj-massy-v-raznyx-stranax-mira/

В развитых странах денежная масса большая...

Почему Александр Лебедев продал свой главный актив

- 12 декабря 2019, 19:26

- |

Российский бизнесмен Александр Лебедев больше не банкир. Предприниматель, который еще несколько лет назад входил в число самых богатых россиян, продал свой главный актив. Речь идет о Национальном резервном банке. Лебедеву принадлежало 80% акций кредитной организации. Контрольный пакет банка купила Государственная транспортная лизинговая компания. Конкретные параметры сделки при этом не раскрываются.

Александр Лебедев еще в начале 2013 года заявлял «Ъ» о своем намерении продать НРБ. В 2015 году банк закрыл все свои филиалы в регионах и оставил лишь отделение в Москве. По размеру активов, а это 16 млрд руб., летом он занимал 161 место в банковской системе страны. Для Александра Лебедева это действительно долгожданная сделка, отметил начальник аналитического управления банка БКФ Максим Осадчий.

Максим Осадчий, начальник аналитического управления банка БКФ:

«Нужно отметить непрофильность этого актива для Лебедева. Ведь он, в общем-то, известный разоблачитель банковских козней, проделок банкиров — это с одной стороны. А с другой стороны, у него собственный банк. Наверное, ему это как-то усложняло жизнь, и он сейчас от такой обузы избавился, я бы так сказал, от этого конфликта интересов. Что касается банка, то он был таким угасающим. Убыток за девять месяцев — 0,5 млрд руб., за 2018 год — 0,4 млрд руб. Поэтому понятно, почему банк был выставлен на продажу. Видимо, Лебедев толком не мог управлять этим активом. Сумма следки может быть в районе 7 млрд руб., вряд ли дороже. В активах банка недвижимость, офисные помещения. ГТЛК, возможно, потребовался казначейский банк для обслуживания финансовых потоков компании».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал