Долгосрочное инвестирование

Долгосрочное инвестирование

- 03 июня 2020, 20:02

- |

Привет всем! Сегодня хочу рассказать о преимуществе долгосрочного инвестирования и показать наглядно, как влияет время на рост акционерного капитала и дивидендную доходность.

Многим хочется быстро разбогатеть на бирже, купив акций по низким ценам и продав их по высоким. Кажется, схема очень простая и справится с ней даже ребенок, но на деле такая стратегия ведет к проигрышу ни много ни мало 98% людей.

Вся сложность в том, что люди смотрят на прошлый график и по нему хотят построить будущее движение цены. Хотя одно из главных правил инвестирования состоит в том, что прошлые результаты не могут гарантировать доходность в будущем.

Люди покупают, думая, что это дно и получают второе дно в подарок, а чаще еще больше. В итоге не выдерживают, продают все с убытком и уходят с рынка. Это еще не самый худший вариант. Еще хуже, когда на такой риск идут, используя так называемые «плечи» — т.е. покупают акции в кредит. В этом случае даже небольшое изменение цены не в пользу инвестора приводит к потере всего капитала.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 12 )

Будет ли продолжение роста на биржах к новым вершинам

- 30 апреля 2020, 12:12

- |

ETF от FinEx на Московской Бирже. Часть 1

- 25 апреля 2020, 21:11

- |

Мой телеграм канал — «Твой инвестор»

В продолжение вчерашней темы, рассмотрим ETF от FinEx которые представлены на Московской бирже.

5 ETF на акции различных стран.

2 ETF на еврооблигации российских компаний.

1 ETF на акции российских компаний, входящих в индекс РТС.

1 ETF краткосрочных казначейских облигаций.

1 ETF на золота.

2 ETF на глобальные акции.

FXUS – иностранный биржевой фонд, инвестирующий в акции компаний США согласно индексу MSCI Daily TR Net USA USD Index. В состав этого индекса входят акции более 600 крупнейших американских компаний (данный индекс является практически полным аналогом широко известного индекса S&P500). Самая большая доля акций в портфеле приходится на Apple 3,81%, на Microsoft Corp – 2,44%, на Facebook – 1,81%, на Amazon – 1,79%, на Johnson& Johnson – 1,66%.

Дивиденды от акций, входящих в индекс, отдельно не выплачиваются, а реинвестируются, на них покупаются дополнительные акции американских компаний из индекса. Т.е. стоимость чистых активов, приходящихся на нашу акцию ETF, увеличивается, следовательно, мы сможем продать её чуть дороже.

( Читать дальше )

Оценка эффективности вложений в ETF (FXIT и FXDE)

- 23 апреля 2020, 14:34

- |

Пока весь мир спекулирует нефтью, мы с вами поговорим про ИНВЕСТИЦИИ.

Сегодня рассмотрим и проанализируем ETF от фирмы FinEx, базовым активом которых являются активы наиболее развитых экономик мира: США и Европы (в частности, Германии):

- FINEX USA IT UCITS ETF (FXIT) – IT–сектор США

- FINEX GERMANY UCITS ETF (FXDE) – Германия

В соответствии с теорией индексного инвестирования, вложения в эти бумаги должны принести неплохую доходность на длительном отрезке времени при приемлемых невысоких рисках. Посмотрим, наксколько данное утверждение соответствует действительности. Да, история обращения этих фондов на Московской бирже сравнительно небольшая — насчитывает чуть больше 6 лет. Тем не менее для многих это достаточно большой срок.

Период анализа: январь 2015 года — апрель 2020 года.

Для всех расчетов использовались цены закрытия.

1) FINEX

( Читать дальше )

Жду рынок ниже, но акции не продаю - вот такая нелогичная логика

- 30 марта 2020, 10:40

- |

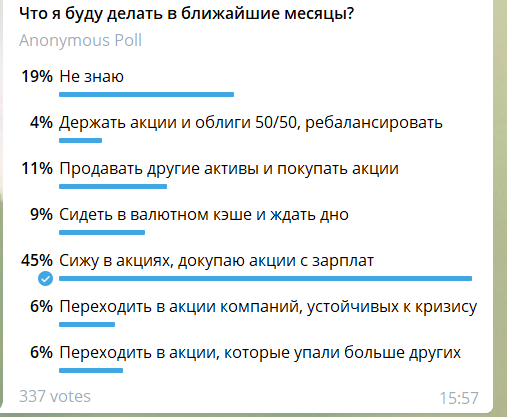

Интересные опросы, а точнее их результаты, попались мне на глаза в одном из инвесторских чатов:

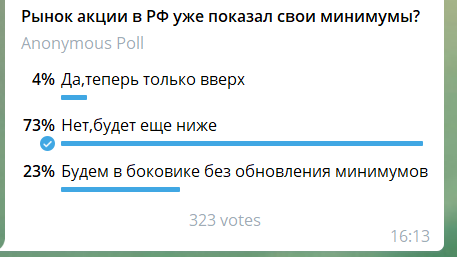

и еще:

( Читать дальше )

Студенческий портфель

- 17 марта 2020, 20:17

- |

Еще больше полезных материалов у меня в Telegram «ИнвестТема» и группе Вконтакте

Как видно из названия, я формирую портфель не для себя, а для своего ребенка. Сразу скажу, что портфель максимально долгосрочный, более 10 лет. Отсюда и стратегия иная, нежели при формировании своего, основного портфеля. Цель накопления — сформировать портфель акций и после совершеннолетия ребенка, передать его ему в управление.

Как распорядится этим портфелем ребенок, только его решение. Будь то оплата за обучение в вузе, либо покупка автомобиля, решать только ему. Конечно, я приложу все силы для его финансового образования. Надеюсь, что это будут не бесполезные покупки )))

( Читать дальше )

Чего не знают долгосрочные инвесторы о своём финансовом результате

- 13 марта 2020, 12:55

- |

Правильный подсчёт финансового результата долгосрочного инвестирования выглядит так:

1. Весь период инвестирования (допустим, пожизненный) считается за 1 такт торговой системы.

2. Для каждого дня (!) этого периода считаются средняя цена покупки и текущая цены позиции.

3. На основе этого сравнения смотрим: находится ли твой портфель выше или ниже средней цены покупки.

4. Все дни, когда он ниже — это убыточные дни. Все дни, когда он выше — прибыльные дни.

5. Потом считаем общее число дней существования портфеля и долю прибыльных дней.

6. Потом вводим поправку на средний размер прибыльной и убыточной сделок.

7. Поздравляю, теперь мы видим настоящий финансовый результат своей инвестиционной деятельности за период.

А распространённый подход «Я много лет сидел со своим портфелем в минусах, а потом случайно произошли 2018-2020 гг., и я вышел в плюс — поэтому долгосрочное инвестирование выгодно» — это «гуманитарный» самообман.

Кризис! Все пропало! ...или нет?

- 11 марта 2020, 19:38

- |

Кажется, настали трудные времена на фондовой бирже, не так ли? Все падает, рушится, у всех на счетах убытки, все пропало! Мне в директ приходит миллион сообщений в такие дни с вопросами: «что делать?», «как быть?», «что купить?», «что продать?», «у меня убытки», «я не знаю, что делать, посоветуйте, успокойте» и т.д.

Все думают, что теперь точно конец, рынок больше никогда не вырастет. Вспомнили о крахе японского рынка в 1990 году, после чего их рынок до сих пор не восстановился. Да, не восстановился. Но они не принимают во внимание факт того, что тогда PE японского рынка доходил до 100, а в России этот коэффициент всего около 10. Напомню, что PE – это оценка перекеупленности акций или, другими словами, за какой период цена акции окупится прибылью компании (цена акции, деленная на прибыль на акцию).

Еще начали вспоминать про якобы угрозу смены власти в РФ, и что у России вообще нет будущего теперь. Все кончено, в общем, по их словам.

( Читать дальше )

От хронического быка пост - дно уже близко. Возможно, первое, но тем не менее.

- 09 марта 2020, 20:46

- |

https://arsagera.ru/kuda_i_kak_investirovat/fundament..

Что интересно, один человек даже протестировал модель на американском рынке, хоть и очень грубо. Там тоже работает:

https://smart-lab.ru/blog/177367.php

Я понимаю, что у меня хронически бычий взгляд на рынок, но с учетом интервенций от ФРС и ЕЦБ есть надежда, что дно близко. Просто падение было ну очень быстрым. В цифрах — как раз соответствует средней коррекции, только все предыдущие кризисы не были в режиме постоянных словесных и материальных интервенций мировых ЦБ.

Так что время покупать близко. Но я не исключаю, что процентов на 10 рынок еще просесть может. Также есть поводы для опасений:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал