Доход

СБЕРБАНК ВЫПУСТИТ ПРИВЯЗАННЫЙ К РУБЛЮ ТОКЕН?

- 05 августа 2020, 15:10

- |

Для справки: Стейблкоин представляет собой криптовалюту, привязанную к запасам фиатных валют или физических товаров. Именно эта привязка позволяет удерживать стоимость стейблкоинов и избегать волатильности курса, которая наблюдается у традиционных криптовалют.

В банке рассматривают вариант выпуска актива, который станет инструментом расчета. Об этом сообщил директор дивизиона «Транзакционный бизнес» банка Сергей Попов в ходе онлайн-дискуссии «Цифровые финансовые активы на практике».

«С точки зрения банка, для нас также интересно. Наверное, мы можем выпустить на основании того закона, который был принят, токен, который мы можем привязать к рублю, такой соответствующий стейблкоин, который может стать основой, инструментом расчетов за некоторые другие цифровые финансовые активы».

( Читать дальше )

- комментировать

- Комментарии ( 0 )

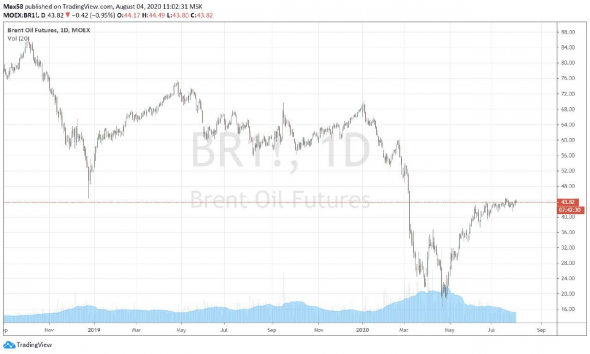

Вчерашняя статистика от Американского института нефти поддержала цены.

- 05 августа 2020, 12:30

- |

Вчерашняя статистика от Американского института нефти поддержала цены. Опросы института показали, что запасы нефти и бензина на прошлой неделе сократились на 8,6 млн и 1,7 млн баррелей соответственно.

По итогам торгов фьючерсы на Brent второй день подряд закрыли выше $44 и сегодня с утра консолидируются около $44,3 за баррель. В целом наблюдается боковая тенденция, волатильность торгов за последний месяц значительно упала. Несмотря на существующие риски, инструмент демонстрирует завидную стабильность, малейшие просадки оперативно выкупаются. Тем не менее при ухудшении сентимента и спуске ниже $42,5–43 продавцы могут стать активнее, и коррекция может достичь зоны $37–38 за баррель Brent.

С 1 августа страны ОПЕК+ увеличивают добычу на 2 млн б/с. 🔥Ряд аналитиков с тревогой смотрят на рост добычи, отмечая высокие риски на стороне спроса. Однако, как было сказано выше, рынок достаточно оптимистичен и пока всерьез не рассматривает угрозу профицита.

Взял прибыль по золоту

- 04 августа 2020, 19:36

- |

- либо сразу тупо отскок от 2000 вниз

- либо пробой и понесётся выше 2000 к 2020

- либо пробьёт и понесётся к 2100

взял 33000р

Куда движутся цены на нефть

- 04 августа 2020, 13:24

- |

Нефтяные котировки в понедельник подросли на фоне сильных данных по производственной активности в мире, а также замедления распространения коронавируса.

В понедельник индекс деловой активности производственного сектора Китая обновил максимум с 2011 г. ✔️Индикатор демонстрирует рост пятый месяц подряд, указывая на стабильное восстановление экономики страны. Данные по производственной активности в Европе и США также оказались позитивными, что поддержало как нефтяные котировки, так и другие рынки мира.

Фьючерсы на Brent в понедельник закрепились выше $44 за баррель. Однако сегодня с утра котировки вновь вернулись в прежний диапазон $43,5–44 за баррель. 🔥Отсутствие поддержки со стороны покупателей выше $44 указывает на сохраняющуюся тревожность из-за существующих рисков на стороне спроса. В случае закрепления ниже $42 за баррель возможен всплеск распродаж и движение в сторону $35–38 за баррель.

Вебинар по «Финансовой грамотности» 1.1

- 31 июля 2020, 09:56

- |

актуальные вопросы на данный момент:

1. Снижение ставки ЦБ и как на этом заработать.

2. Добровольное страхование жизни, в чем отличия и особенности у разных страховых компаний и как эту услугу продают нам банки.

3. Кредиты и кредитные каникулы, где опасные места этих продуктов и подводные камни?

Цель вебинара – повышение финансовой грамотности российских граждан, содействие формированию у населения разумного финансового поведения, обоснованных решений, ответственного отношения к личным финансам.

Спикеры: Наумик Денис Юрьевич, руководитель Финансовой Группы NEOTORG UFG. Финансовый тренер с опытом самостоятельной торговли и инвестирования с ценные бумаги более 15 лет. Разработал множество стратегий по Личному Финансовому Планированию.

Харченко Наталья Петровна, страховой эксперт с 14 летним опытом работы, представитель страховой компании Ренессанс Жизнь.

Мы всегда с Вами на связи 24/7: 8 (800) 700-17-39 www.neotorg-line.ru

Инвестидея дня

- 29 июля 2020, 14:43

- |

Акции Сбербанка (#SBER) – Покупка!

Цена открытия позиции 216 Р/шт.

Цель 229 Р/шт.

Срок 3 мес

Сбербанк опубликовал неплохие финансовые результаты по РПБУ за 6 месяцев 2020 года.

Чистый процентный доход Сбербанка увеличился на 11,7%, по сравнению с аналогичным периодом 2019 года — до 687,2 млрд. руб. Операционные доходы, до резервов повысились на 18,4% и составили 1024 млрд. руб. Чистая прибыль Сбербанка в отчетном периоде снизилась на 24% — до 337,5 млрд. руб. Прибыль снизилась в основном из-за увеличения резервов по долговым финансовым активам.

В последнее время Сбербанк платит хорошие дивиденды, доходность составляет около 9% ⚠️ В своей деятельности Сбербанк активно применяет искусственный интеллект и является лидером в этой области. Сбербанк использует стратегии по развитию цифровых продуктов и сервисов Экосистемы, востребованность которых растет с существенным опережением.

( Читать дальше )

Как установить Quik на устройства Apple и акции Apple. Финансовый тренер #06

- 29 июля 2020, 13:56

- |

Качай ВЕС своего портфеля со своим личным финансовым тренером Денисом Наумик.

Подход №06, Ваш финансовый тренер провел индивидуальную тренировку для любителей Apple, а именно как установить терминал QUIK на устройства Аpple и в нагрузку про акции легендарной компании. Отличной Вам тренировки, любители яблок!

Скачать CrossOver yadi.sk/d/n6_7ek6o0

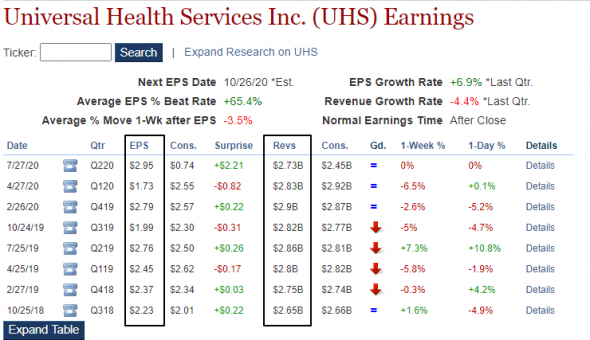

⚡️Universal Health (UHS) Tops Q2 EPS by $2.21

- 28 июля 2020, 00:13

- |

Организация «Всемирное здравоохранение» (NYSE: UHS) сообщила, что во втором квартале прибыль на акцию составила $2.95, что на $2.21 лучше, чем аналитическая оценка в $0.74.

Выручка за квартал составила $2,73 млрд против консенсусной оценки в $2,45 млрд.

Скорректированный чистый доход, относящийся к UHS в течение трехмесячного периода, закончившегося 30 июня 2020 года, составил приблизительно 161.9 миллиона долларов, или 1.90 доллара на разводненную акцию, в результате признания приблизительно 218 миллионов долларов чистых доходов, зарегистрированных в связи с различными правительственными программами по стимулированию, в особенности, грантами Фонда чрезвычайной помощи общественному здравоохранению и социальному Обслуживанию, как предусмотрено актом о помощи коронавирусам, Облегчении и экономической безопасности («Акт КАРЕС»). Приблизительно 157 млн. долл. чистых доходов правительственной программы по стимулированию экономики были связаны с нашими услугами по оказанию неотложной помощи и примерно 61 млн. долл.

❗️NXP Semiconductors (NXPI) Misses Q2 EPS by $1.61, Offers Q3 Guidance

- 28 июля 2020, 00:09

- |

Компания NXP Semiconductors (NASDAQ: NXPI) сообщила, что показатель EPS за второй квартал составил ($0,77), что на $1,61 хуже, чем аналитики оценили в $0,84.

Выручка за квартал составила $1,8 млрд против консенсус оценки в $1,81 млрд.

ПРАВИЛА:

Выручка NXP Semiconductors за третий квартал 2020 года составила $1,9-2 млрд против консенсусной оценки в $1,88 млрд.

Вебинар по «Финансовой грамотности» 1.0

- 25 июля 2020, 16:43

- |

Финансами можно научиться управлять, их можно сбалансировать и прийти к финансовому благополучию. Вебинар освещает такие важные жизненные аспекты, как:

1) Личное финансовое планирование.

2) Управление кредитной нагрузкой.

3) Основы финансовой безопасности.

4) Как избежать мошенников всех мастей, которые активизируются в сложные времена.

Цель вебинара – повышение финансовой грамотности российских граждан, содействие формированию у населения разумного финансового поведения, обоснованных решений, ответственного отношения к личным финансам.

Спикеры: Наумик Денис Юрьевич, руководитель Финансовой Группы NEOTORG UFG. Финансовый тренер с опытом самостоятельной торговли и инвестирования с ценные бумаги более 15 лет. Разработал множество стратегий по Личному Финансовому Планированию.

Харченко Наталья Петровна, страховой эксперт с 14 летним опытом работы, представитель страховой компании Ренессанс Жизнь.

Мы всегда с Вами на связи 24/7: 8 (800) 700-17-39 www.neotorg-line.ru

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал