SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ИНВЕСТИЦИИ

Новатэк. Отчётность за 2012 по МСФО

- 14 марта 2013, 19:25

- |

7 марта 2013 года Новатэк отчитался за прошедший год. Капитализация Новатэка на ММВБ на закрытии вчера составила

923 188 840 000 рублей или $ 30 023 000 000 Цена обыкновенной акции 304,05 рублей. Последнее время я Новатэк держал на своём инвестиционном радаре, поэтому поделюсь рядом новостей, способных повлиять на бизнес Новатэка:

11/01/2013 Из публикации компании пресс-релиза: ОАО «Новатэк» в 2012 г. увеличило добычу газа на 7,1% — до 57,32 млрд куб. м, говорится в сообщении компании. Добыча жидких углеводородов выросла на 4,0% — до 4,287 млн т. В IV квартале 2012 г. валовая добыча природного газа выросла на 5,3% — до 15,30 млрд куб. м. В 2012 г., по предварительным данным, объем реализации стабильного газового конденсата на экспорт составил 2 822 000 т по сравнению с 2 981 000 т в 2011 г. По состоянию на 31 декабря 2012 г. было отражено как «товары в пути» и «остатки готовой продукции» в составе запасов 461 000 т стабильного газового конденсата по сравнению с 228 000 т по состоянию на 31 декабря 2011 г., рост запасов связан в основном с увеличением поставок в страны Азиатско Тихоокеанского региона. Объем природного газа, отраженный как «остатки готовой продукции» на 31 декабря 2012 г., составил 1099 млн куб. м, из которых 1096 млн куб. м находилось в подземных хранилищах газа

( Читать дальше )

923 188 840 000 рублей или $ 30 023 000 000 Цена обыкновенной акции 304,05 рублей. Последнее время я Новатэк держал на своём инвестиционном радаре, поэтому поделюсь рядом новостей, способных повлиять на бизнес Новатэка:

11/01/2013 Из публикации компании пресс-релиза: ОАО «Новатэк» в 2012 г. увеличило добычу газа на 7,1% — до 57,32 млрд куб. м, говорится в сообщении компании. Добыча жидких углеводородов выросла на 4,0% — до 4,287 млн т. В IV квартале 2012 г. валовая добыча природного газа выросла на 5,3% — до 15,30 млрд куб. м. В 2012 г., по предварительным данным, объем реализации стабильного газового конденсата на экспорт составил 2 822 000 т по сравнению с 2 981 000 т в 2011 г. По состоянию на 31 декабря 2012 г. было отражено как «товары в пути» и «остатки готовой продукции» в составе запасов 461 000 т стабильного газового конденсата по сравнению с 228 000 т по состоянию на 31 декабря 2011 г., рост запасов связан в основном с увеличением поставок в страны Азиатско Тихоокеанского региона. Объем природного газа, отраженный как «остатки готовой продукции» на 31 декабря 2012 г., составил 1099 млн куб. м, из которых 1096 млн куб. м находилось в подземных хранилищах газа

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Спекуляция & Инвестиция

- 10 марта 2013, 17:16

- |

Для себя наконец-то определился с этими двумя понятиями. Хочу поделиться. Собственно чем-то же ониразличаются раз есть понятия для того и другого. Так вот, смею вас заверить, ко времени владения активом отношения это не имеет никакого!!!

А разница вот в чем:

Когда вы вкладываетесь в продукт или идею или вообще в какой-то актив на основании его полного осмысления и изучения и приходите к решению, что да, черт побери, это чертовски хороший продукт. компания., комманда профи или харизматичная личность и.т.п его будут покупать, с удовольствием пользоваться, слушать ну и т.п. и.т.д. Короче вы вкладываетесь в актив на основании того что он действительно качественный и как вы считаете его будут с удовольствием приобретать, пользоваться. Т.е. качество актива не вызывает у вас сомнений в генерации прибыли этим активом в перспективе. Перспектива соответствует времени «качественной жизни» актива. Это есть инвестиция.

Что же тогда спекуляция? Спекуляция — продажа или покупка актива на основании предположений об положительном или отрицательном отношении к этому активу потенциальных и существующих потребителей(пользователей) этого актива. Скажете это одно и то же!

( Читать дальше )

А разница вот в чем:

Когда вы вкладываетесь в продукт или идею или вообще в какой-то актив на основании его полного осмысления и изучения и приходите к решению, что да, черт побери, это чертовски хороший продукт. компания., комманда профи или харизматичная личность и.т.п его будут покупать, с удовольствием пользоваться, слушать ну и т.п. и.т.д. Короче вы вкладываетесь в актив на основании того что он действительно качественный и как вы считаете его будут с удовольствием приобретать, пользоваться. Т.е. качество актива не вызывает у вас сомнений в генерации прибыли этим активом в перспективе. Перспектива соответствует времени «качественной жизни» актива. Это есть инвестиция.

Что же тогда спекуляция? Спекуляция — продажа или покупка актива на основании предположений об положительном или отрицательном отношении к этому активу потенциальных и существующих потребителей(пользователей) этого актива. Скажете это одно и то же!

( Читать дальше )

ТМК, отчётность за 2012 год. А почему бы не посидеть на трубе?

- 10 марта 2013, 14:45

- |

На прошедшей неделе отчиталась ещё одна компания из моего портфеля. Это ТМК. ТМК сейчас, это крупнейший производитель труб в мире. Эту корпорацию я отношу не к металлургическому сектору, а к сектору промышленности. Подробно бизнес-модель я разбирал здесь и здесь.

На закрытие ММВБ 07 марта 2013 года капитализация составила 89 717 610 000 рублей или $ 2 914 991 552

Производственные результаты Всего компания произвела 4 238 тыс тонн, это на 1% больше, чем в 2011 году. Наибольшая доля продаж приходится на рынок РФ 74.5 % от всех продаж. Компания объявила о том, что российский рынок сократился на 10% по сравнению с 2011 годом, ТМК же за 2012 год увеличила продажу труб в Россию на 1% (это говорит о росте доли рынка). Продажи в Россию составили 3 159 тыс тн. Продажи на американском рынке выросли на 1%, продажи на европейском рынке снизились на 1%. Что касается товарной сегментации продаж, то объём проданных бесшовных труб вырос на 7% до 2 495 тыс тн, а объём продаж сварных труб сократился на 5% до 1 743 тыс тн.

( Читать дальше )

На закрытие ММВБ 07 марта 2013 года капитализация составила 89 717 610 000 рублей или $ 2 914 991 552

Производственные результаты Всего компания произвела 4 238 тыс тонн, это на 1% больше, чем в 2011 году. Наибольшая доля продаж приходится на рынок РФ 74.5 % от всех продаж. Компания объявила о том, что российский рынок сократился на 10% по сравнению с 2011 годом, ТМК же за 2012 год увеличила продажу труб в Россию на 1% (это говорит о росте доли рынка). Продажи в Россию составили 3 159 тыс тн. Продажи на американском рынке выросли на 1%, продажи на европейском рынке снизились на 1%. Что касается товарной сегментации продаж, то объём проданных бесшовных труб вырос на 7% до 2 495 тыс тн, а объём продаж сварных труб сократился на 5% до 1 743 тыс тн.

( Читать дальше )

Обсуждение инвест-темы: акции Ростелекома

- 09 марта 2013, 19:38

- |

Неделю назад стало известно о том, что Ротенберг вошел в Ростелеком, взяв 10,7% у Константина Малофеева, который сейчас под следствием. Вроде как позитив. Но бумага выстрелила только в день подписания соглашения и дальше не пошла.

Кстати просто по приколу, выглядит Константин Малофеев вот так:

В чем позитив?

Общее впечатление, что мобильные операторы сожрут Ростелеком.

Хочу поинтересоваться у публики: кто как видит перспективы «тела»?

Сегодня кстати накатал статейку акции Газпрома. Про факторы которые влияют на гп сейчас фундаментально.

Кстати просто по приколу, выглядит Константин Малофеев вот так:

В чем позитив?

- Ротенберг означает, что будет увеличивать долю.

- Ростелеком будет развиваться

- Навес из акций Малофеева в виде fire sale прошел.

Общее впечатление, что мобильные операторы сожрут Ростелеком.

Хочу поинтересоваться у публики: кто как видит перспективы «тела»?

Сегодня кстати накатал статейку акции Газпрома. Про факторы которые влияют на гп сейчас фундаментально.

Лукойл. Отчётность за 2012 год

- 08 марта 2013, 23:52

- |

Вчера отчитался Лукойл. Анализу отчётности за 2012 Лукойла и сравнению его с другими НК я и хочу посвятить этот пост. На закрытие пятницы Лукойл стоил на ММВБ 1 709 632 140 000 рублей или $ 55 762 814 834. Последний раз о Лукойле писал в декабре 2011 года: http://s30529539310.whotrades.com/blog/43115317138 и http://s30529539310.whotrades.com/blog/43808561868 Держу бумагу в портфеле, поэтому анализ будет более глубокий, чем по другим НК. В декабре 2011 году Лукойл стоил $47 676 972 057сейчас $ 55 762 814 834 это доходность на инвестиции 16,95% плюс дивиденды за 2011 год, которые были получены акционерами в 2012 году за 2011 отчётный год в размере $2 077 923 261 это ещё +4,35% итого 21% за 14 мес. Не плохо, если сравнить с ММВБ, да и доходность банк депозита превосходит, почти, что в два раза! Мои оппоненты посрамлены))

( Читать дальше )

( Читать дальше )

Работать в J.P. Morgan или Goldman Sachs возможно?

- 07 марта 2013, 02:15

- |

Допустим, есть хедж-стратегия, которая на многих рынках может давать 30% годовых, при риске 10%, объем приличный, но есть минус … минимальный порог входа в рынок тоже немаленький (например, у большинства столько денег нет). Торговля на 90% автоматизирована. Можно ее предложить J.P. Morgan или Goldman Sachs? Что для этого нужно сделать? Если будет рабочая стратегия, а ее не получится продать… выкинуть ее в соц. сети? Или вообще все бросить и не делать?

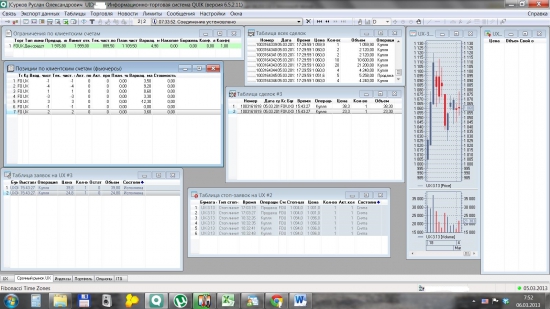

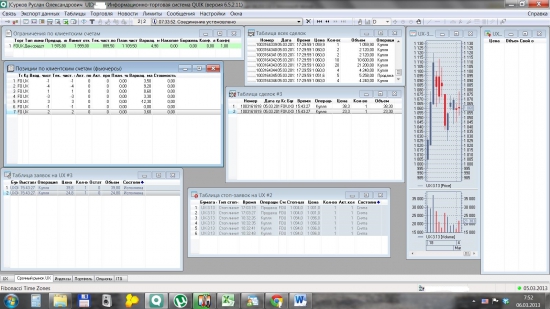

+0,5%. Хочу создать проп, ищу инвестиции. Эксперимент. Отчет за 05.03.13

- 06 марта 2013, 10:12

- |

Происходит что – то невероятное: мир растет, а УБа красная))) Куклу все равно «что там в мире происходит», т.к. 1050 и 1100 самые проданные страйки в опционах, наверное будут держать их до последнего. Да и не сдувающееся контанго на уровне 3-4%, тоже наверно их рук дело)))

В свете постоянных качель то вверх то вниз подросло ГО, в следствие чего пришлось откупать последний проданный стредл, дабы иметь резерв на хеджирование фьючем позиции в случае необходимости.

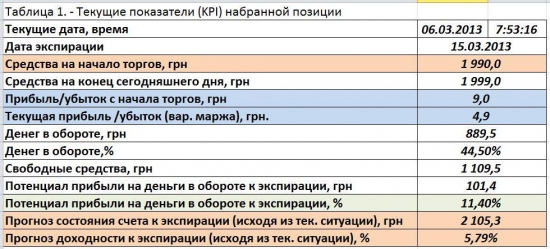

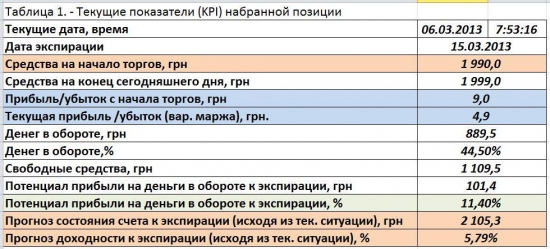

Итого:

( Читать дальше )

В свете постоянных качель то вверх то вниз подросло ГО, в следствие чего пришлось откупать последний проданный стредл, дабы иметь резерв на хеджирование фьючем позиции в случае необходимости.

Итого:

- ГО — 45%;

- Потенциал прибыли – 5,79%

( Читать дальше )

Хедж-фонд стартап в России. Делюсь открытиями + как устроен инвестбизнес

- 05 марта 2013, 13:56

- |

Итак, два месяца плюс минус я вникал в тему создания хедж-фонда. Хочу поделиться интересными открытиями, к которым я пришел.

Если вы создали фонд, то вы бьетесь с операционными костами и пытаетесь ужать их в плату за управление 2% от активов, и думаете как заработать свои 20% от положительного перформанса.

Проблем тут масса:

Рассмотрим другой, альтернативный, чисто российский вариант. Если вы похитрее, вы делаете УКашечку. И ведете раздельные счета. У вас 4 трейдера, у которых к тому же может быть по три стратегии, на каждого вы вещаете инвесторов.

( Читать дальше )

- Запустить фонд, который будет успешен долгие годы — архисложная задача.

- На этапе запуска фонда реальное значение имеет везение.

- В России нет хедж-фондов, которые ведут открытый перформанс и показывают свою способность делать альфу.

- Те кто на самом деле умеет делать деньги, сидят тихо и никто о них не знает.

Если вы создали фонд, то вы бьетесь с операционными костами и пытаетесь ужать их в плату за управление 2% от активов, и думаете как заработать свои 20% от положительного перформанса.

Проблем тут масса:

- Надо во что бы то ни стало заработать в первый год, иначе косты сожрут все, а инвесторы выведут деньги.

- Кто-то должен заниматься инвестициями, кто-то должен вести бизнес фонда — нужны партнеры.

- Где взять хороших трейдеров? Даже те звезды которые считают себя хорошими трейдерами, которые работали на деске и зарабатывали большие деньги, когда фронтраннили крупных клиентов или же почувствовали себя гениями на волне мегаралли на разивающихся рынках 2000-х годов, могут стоить очень дорого, и иметь нулевое КПД.

- В любом случае, чтобы заинтересовать высококлассных трейдеров, придется делать их партнерами фонда, чтобы они не убежали в другой фонд.

- Тут встает еще одна проблема — допустим у тебя

- 1 фонд, 4 трейдера.

- Что делать, если 3 трейдера слились, а 1 заработал? если фонд ушел в минус, то даже тот трейдер который заработал не получит свой перформанс бонус.

- Вообще говоря модель 1 фонда, когда твои доходы строго зависят от абсолютного дохода единого фонда — недиверсифицированна и крайне рискованна с точки зрения бизнес-плана и инвестиций в такой проект. Но, с точки зрения отношения к инвесторам такая модель является наиболее честной. Потому что все максимально прозрачно. И если управляющий показывает доходность по фонду, то он действительно зарабатывает деньги и тут не может быть никаких НО.

Рассмотрим другой, альтернативный, чисто российский вариант. Если вы похитрее, вы делаете УКашечку. И ведете раздельные счета. У вас 4 трейдера, у которых к тому же может быть по три стратегии, на каждого вы вещаете инвесторов.

( Читать дальше )

-1.7%. Хочу создать проп, ищу инвестиции. Эксперимент. Отчет за 28.02.13

- 01 марта 2013, 13:27

- |

Особенного ничего не было, что для меня, как продавца опцев, есть гуд. Ввиду приближения экспирации и 3% контанго долился стредлом 1100 страйка;

имеем:

( Читать дальше )

имеем:

- ГО – 42,5%;

- Потенциал прибыльности – 8,6% к экспирации.

( Читать дальше )

Славнефть-Мегионнефтегаз. Отчётность за 2012 год, РСБУ

- 28 февраля 2013, 12:44

- |

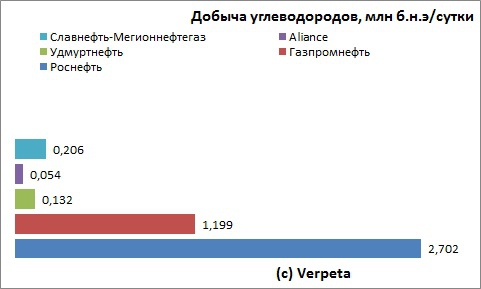

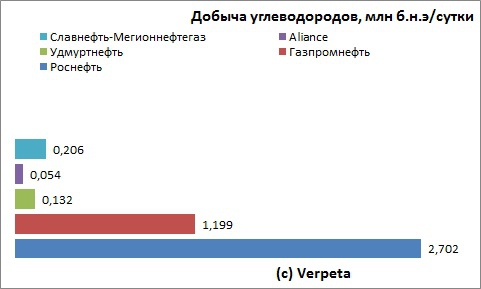

Вчера отчитался «Мегионнефтегаз» за 2012 год. Это «дочка» Славнефти, которая на паритетных началах управлется Газпромнефтью и ТНК-ВР (см. рисунок фрагмент бизнес-схемы Газпромнефть). Акции Мегионнефтегаза можно купить на ММВБ. Капитализация на 27/02/2013 – 61 064 620 000 рублей. Компания добывает и продаёт нефть. Никакой вертикальной интеграции! За 2012 год Славнефть-Мегионнефтегаз добыла 9,458 млн тонн нефти и 731,951 млн м3 газа. Это приблизительно 0,206 млн барр н.э/сутки (см. диаграмма Добыча углеводородов млн барр н.э./сутки). Компания добывает углеводородов больше, чем ВИНК Alliance Oil и Удмуртнефть.

Диаграмма Добыча углеводородов млн барр н.э./сутки

Каковы же финансовые результаты и эффективность компании? За 2012 год выручка Славнефть-Мегионнефтегаз составила 124,542 млрд рублей, темп роста 16%. Чистая прибыль 16,787 млрд рублей, темп роста 520%!!! Первое место по темпу роста прибыли среди, проанализированных, НК. Интересно посмотреть такой показатель, как чистая прибыль на баррель добычи н.э.

( Читать дальше )

Диаграмма Добыча углеводородов млн барр н.э./сутки

Каковы же финансовые результаты и эффективность компании? За 2012 год выручка Славнефть-Мегионнефтегаз составила 124,542 млрд рублей, темп роста 16%. Чистая прибыль 16,787 млрд рублей, темп роста 520%!!! Первое место по темпу роста прибыли среди, проанализированных, НК. Интересно посмотреть такой показатель, как чистая прибыль на баррель добычи н.э.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал