ИНВЕСТИЦИИ

Трейдерские цели, или как отравить себе жизнь

- 01 февраля 2023, 01:28

- |

Всем привет!

Хотел рассказать об одной перемене в своей жизни (не знаю точно, зачем))

Раньше, как и многие другие, начитавшись (и наслушавшись) разных «гуру бизнеса», я пытался ставить перед собой финансовые цели в трейдинге. И почти постоянно в результате попыток их достичь меня ожидало разочарование. При чем это случалось, и когда я еще не умел толком торговать в плюс, и когда уже вроде как научился. Порой даже возникало такое ощущение, будто именно из-за целей у меня ничего толком и не получается (и как потом оказалось, не зря возникало).

Заподозрив неладное, я решил пересмотреть подход и убрал из целей все материальные ценности (и сами деньги), а вместо этого сосредоточился на качестве своей работы (трейдинга и всего «прилегающего»). Я старался думать, будто мне уже заплатили за мою работу вперед, и мне лишь надо делать все на совесть, чтобы не подвести некоего абстрактного заказчика.

И -о чудо!- качественные изменения начали происходить почти сразу: идеи стали прорывными, многие решения стали находиться сами собой, рутинная работа превратилась в увлекательный творческий процесс. И все просто потому, что я перестал подгонять себя всякими целями, требовать и ждать от себя каких-то результатов и показателей.

Конечно, ошибки и неудачи не изчезли, они продолжали и продолжают случаться, но, во-первых, их стало намного меньше, а во-вторых, изменилось само отношение к ним, они почему-то перестали травмировать, даже стали восприниматься как некое благо, как ступени развития, или как указатели на дороге, ведущей к чему-то большому и интересному.

( Читать дальше )

- комментировать

- Комментарии ( 13 )

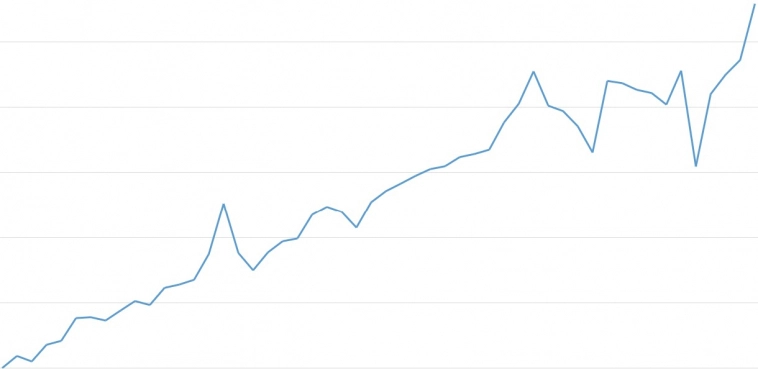

ПРОДОЛЖАЕМ НАГИБАТЬ МАМБУ

- 31 января 2023, 22:37

- |

И по традиции индекс ММВБ для сравнения за тот-же период.

( Читать дальше )

Я устал, я ухожу

- 31 января 2023, 19:34

- |

«Я устал, я ухожу», — именно эта фраза чаще всего вспоминается нами в период каких-то изменений. Но на самом деле именно такой фразы никто никогда, кроме пародистов, не произносил, можете проверить себя :) Но сегодня медведь точно ушел отдыхать, ему можно. Даже нужно, уж очень долго он держал рынок за… горло. Но не плачь, дорогой читатель, мишка скоро вернется🐻❄

Последний день января этого года нам запомнится ростом Индекса Московской биржи, в девичестве — ММВБ, на 📈+0,96%. Встречаем февраль с 2 225,60 пунктами🎉

В целом за январь Индекс вырос на ⬆+3,3%, обогнав и инфляцию, и доходность по облигациям и банковским вкладам. Это ответ всем, кто спрашивает зачем и почему инвестировать в фондовый рынок. Жаль, что такой только январь🎰

( Читать дальше )

5 перспективных российских акций

- 31 января 2023, 15:23

- |

Сбер (+45%)

Прибыль компании по итогам 2022 года составила 300 млрд руб., что позволит вернуться к выплатам дивидендов. Это должно стать ключевым триггером для роста акций в 2023 году.

Магнит (+48%)

Демонстрирует эффективность бизнеса и защищенность от санкций, ждем возвращения к выплате дивидендов. На наш взгляд, акции компании являются лучшим выбором среди бумаг российских ритейлеров.

ММК (+32%)

ММК — один из наиболее ориентированных на внутренний рынок сталелитейщиков (около 3/4 продаж). Следовательно, продажи компании должны быть в меньшей степени подвержены рискам нестабильности на экспортных направлениях. А недавнее увеличение экспортных цен на 10% н/н дает внутренним ценам на сталь потенциал к росту.

НОВАТЭК (+57%)

Планы по реализации СПГ-проектов сохраняются. Компания выигрывает за счет высоких цен на газ и стабильности сбыта. Компания регулярно выплачивает дивиденды, в периоды низких цен проводит обратный выкуп.

( Читать дальше )

Актуальные инвестидеи: покупка акций «Башнефти» и McDonald's

- 31 января 2023, 13:46

- |

ПАО АНК «Башнефть»

Тикер |

BANEP |

Идея |

Long |

Горизонт |

2-6 недель |

Цель |

873 руб. |

Потенциал идеи |

15% |

Объем входа |

5% |

Стоп-приказ |

715 руб. |

Наибольший интерес в инвестиционной истории «Башнефти» представляют дивиденды. Компания стабильно выплачивает около 25% прибыли по МСФО в виде дивидендов. По нашим оценкам, по итогам 2022 года «Башнефть» может выплатить дивиденды в размере 188 руб. на акцию, что соответствует 19,5% доходности на ао и 24% на ап. При этом в 2023 году мы ожидаем снижения выплат до 96 руб. на акцию.

Акции пробили важные уровни сопротивления в рамках растущего тренда. При объеме позиции 5% и выставлении стоп-заявки на уровне 715 руб. риск на портфель составит 0,28%. Соотношение прибыль/риск составляет 2,7.

( Читать дальше )

🔥К концу января рынок начинает согреваться. Горячо!

- 30 января 2023, 19:53

- |

Это опять произошло — Индекс Московской биржи пробил важный уровень в 2200 пунктов и на общей эйфории пошел штурмовать потенциально новые горизонты. Последний раз мы на этом уровне были в середине января, а до этого в начале декабря прошлого года. На этой неделе можно будет понять это случайный пробой, который закончится очередной коррекцией или индекс пойдет штурмовать отметку в 2240. Сегодня индекс Мосбиржи вырос на 📈+0,69% до уровня 2204,41 пункта. Хочется верить, что ваши инвестиционные портфели показали за сегодня рост не ниже 1%.

В лидерах роста как всегда бумаги третьего уровня. Акции Наука-Связь прибавляют 📈+39,8%, акции НПО Наука 📈+28,4%. Складывается впечатление, что разгонщики из телеграм-каналов не до конца друг друга поняли какую из наук надо толкать. 😜

( Читать дальше )

«Расстановка сил» с Валентиной Савенковой – 30 января - 3 февраля (ВЕЛЕС Капитал)

- 30 января 2023, 17:49

- |

Шпаргалка для инвестора: важные события недели и прогнозы

- 30 января 2023, 13:14

- |

· Свои финансовые результаты с 30 января по 3 февраля опубликуют Apple, Alphabet, Amazon.com, Exxon Mobil, Meta Platforms, Eli Lilly, Merck & Co, Pfizer, McDonald's, Qualcomm, Caterpillar, Ford Motor и ряд других лидеров в своих отраслях.

· С 31 января по 1 февраля Федеральный комитет по операциям на открытом рынке (FOMC) проведет свое первое заседание в 2023 году. Трейдеры практически полностью уверены в том, что по его итогам ставка по федеральным фондам будет увеличена на 25 б. п. до 4,50-4,75%: вероятность такого исхода, согласно рынку фьючерсов, составляет 98,4%.

· В четверг, 2 февраля, Европейский центральный банк (ЕЦБ) соберется на встречу по монетарной политике и, согласно мнению рынка, примет решение об увеличении основных процентных ставок в регионе на 50 б. п.

· В четверг свое первое решение по ставке в текущем году примет и Банк Англии. Аналитики склоняются к тому, что регулятор в отличие от ФРС останется более жестким и увеличит ставку на 50 б. п. до 4% на фоне сохраняющейся высокой инфляции в Соединенном Королевстве (10,5%).

( Читать дальше )

Доллар консолидируется на фоне усиления опасений рецессии в США

- 30 января 2023, 11:53

- |

По итогам прошедшей торговой недели индекс доллара закрылся с нейтральной динамикой против незначительного ослабления (-0,2%) неделей ранее. Идет уже 4-й месяц непрерывного ослабления курса доллара. По итогам торгов в пятницу индекс доллара закрылся на отметке 101,92 п.

Таким образом, индекс доллара продолжает вялую консолидацию возле 8‑месячных минимумов, хотя весьма сильные данные по макроэкономике США могли бы дать повод к росту. Но, видимо, весь расчет делается на то, что на ближайшем заседании ФРС будут даны мягкие комментарии в части продолжения монетарной политики. Доллар пока торгуется слабо, поскольку недостаточно сильные данные по корпоративным доходам в США усилили опасения рецессии, да и деловая активность в стране сократилась седьмой месяц подряд. При этом деловая активность в еврозоне неожиданно вернулась к умеренному росту в январе.

Баланс Федерального Резерва за последнюю неделю сократился на -$18 млрд против сокращения на -$19 млрд неделей ранее. Сейчас он составляет $8,521 трлн. С максимумов ($9,015 трлн) ФРС сократила свой баланс на -$494 млрд.

( Читать дальше )

Мои результаты за 2022 за декабрь 2022

- 30 января 2023, 06:53

- |

1. Оплатил счёт за работу дантиста, для чего пришлось вывести часть средств

2. Открыл брокерский счёт на ФИО жены и перераспределил деньги поровну, разложив яйца по разным корзинам в обоих счетах. Жена теперь со смехом называет себя «инвестором», но стала намного спокойнее, когда видит, что денежки растут, в том числе и на её счету.

Итак, скрин за декабрь 2022:

Прибыль, в процентах, за весь 2022 не большая, т.к. до начала СВО были серьёзные убытки, до -27% от капитала...

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал