ИНВЕСТИЦИИ

РУСАЛ снова против выплаты дивидендов!

- 12 января 2022, 11:54

- |

#прогнозыриком

💼Акции РУСАЛ #RUAL

Накануне акционеры РУСАЛа снова проголосовали против выплаты дивидендов. Это говорит о том, что конфликт крупнейших держателей компании сохраняется. Напомним, что с инициативой о выплате дивидендов выступала компания Sual Partners, которая контролирует 25,6%, но в итоге за выплату дивидендов проголосовали 31,8% акционеров, а против — 62,8%. Отметим, что инициатива Sual Partners не была поддержана крупнейшим акционером En+, поэтому отказ от выплаты дивидендов был ожидаемым сценарием. Вероятно, РУСАЛ в обозримом будущем сосредоточится на гашении долговой нагрузки.

Мы видим долгосрочно привлекательными бумаги РУСАЛа по причине ожидания разрешения корпоративного конфликта между акционерами и Sual Partners, которые намерены продолжить добиваться справедливого распределения прибыли РУСАЛа. Мы видим вероятность роста 10-15% на горизонте полугодия и возможность открытия длинных позиций по бумаге.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Мои инвестиционные итоги за 2021 год

- 12 января 2022, 11:39

- |

Краткий итог года можно выразить таким выражением: «Это тот самый случай, когда результат хороший с позиции инвестиционной теории, но не интересный с позиции инвестора». Общий результат портфеля всего 0,66% годовых при волатильности 1,15%, соответственно коэффициент Шарпа — минус 0,9 (все расчеты сделаны в рублях). Отсюда и вывод, почему результат неинтересный с позиции инвестора.

А теперь подробности, почему результат хороший с позиции инвестиционной теории и разбор ожиданий, которые не оправдались.

В 2021 году я ожидал существенную коррекцию на рынке США, а как следствие коррекцию и рынка РФ, поэтому я держался подальше от инвестиций в рискованные активы – они же акции.

Расчеты по итогам 2020 года показывали, что ожидаемая доходность по надежным облигациям в России может составить 7,1% годовых при волатильности 7,7% (фонд SBGB), по акциям широкого рынка 14,8% и 23,1% соответственно (фонд SBMX), корреляция между этими фондами была 0,58. При таких входных данных и в целом ситуации на мировых рынках, мне не хотелось идти на большой риск в своем портфеле, который я лично люблю измерять показателем VAR. Для себя на 2021 я определил, что с 95% доверительным интервалом я хотел бы иметь VAR не более 10%. А это значит, что я накладывал жесткое ограничение на свой портфель по волатильности в 6,1%, и мой бенчмарк на 2021 год превращался в фонд SBGB (78% доля) разбавленный краткосрочными ОФЗ с безрисковой доходностью в 4.18% (22% доля). Ожидаемая доходность бенчмарка таким образом выходила на уровень 6,5%.

( Читать дальше )

Доходности всех ETF от FinEx в декабре

- 12 января 2022, 11:02

- |

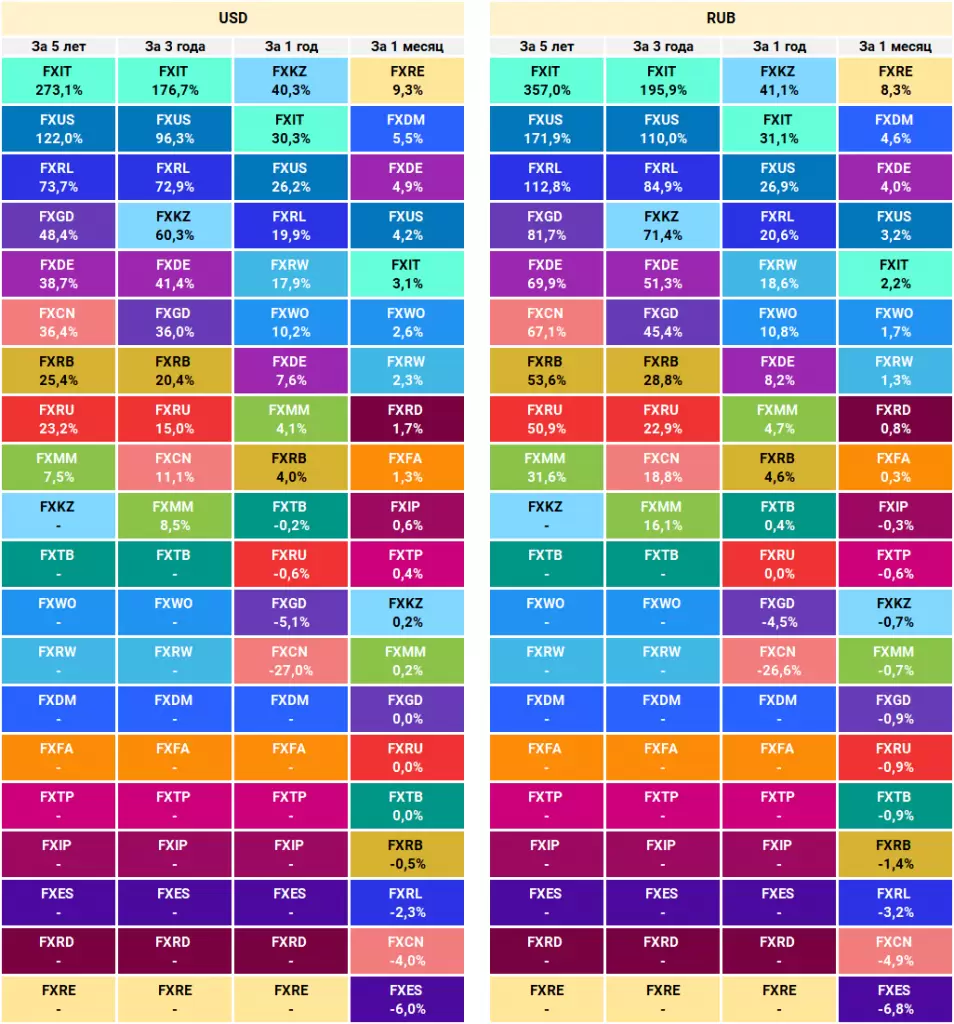

Мы рассчитали доходность всех фондов FinEx ETF в рублях и долларах за декабрь, а также за 1, 3 и 5 лет.

Доходность фондов FinEx ETF

Примечание: доходности указана на 31.12.2021 в долларах и рублях

Источник: Bloomberg, Банк России, расчёты FinEx

Не является индивидуальной инвестиционной рекомендацией. Инвестиции связаны с риском. В разные периоды доходность может существенно различаться. Поэтому мы всегда советуем диверсифицировать свой портфель.

Периодическая таблица Неминделеева.

- 12 января 2022, 09:03

- |

Для инвесторов 2021 год стал годом, когда почти все классы активов завершили свою работу в плюсе, а товары принесли одни из лучших доходов.

Индекс S&P Goldman Sachs Commodity Index (GSCI) стал третьим наиболее эффективным классом активов в 2021 году с доходностью 37,1%, опередив недвижимость и все основные фондовые индексы.

После высоких показателей сырьевых товаров (особенно металлов) в предыдущем году, 2021 год был посвящен энергетическим товарам.

В тройку лидеров на 2021 год вошли энергоносители, при этом уголь обеспечил лучшую годовую доходность среди всех товаров за последние 10 лет на уровне 160,6%. По данным US Global Investors, уголь также был наименее волатильным товаром в 2021 году, а это означает, что инвесторам было спокойно, поскольку цены на ископаемое топливо резко выросли.

( Читать дальше )

Главный секрет любого союза

- 12 января 2022, 07:00

- |

Этот текст — транскрибация видео-интервью с владельцем 5 IT-компаний, инвестором Михаилом Алистером

Александр Зюзгинов: Слушай, круто. Классные воспоминания. Сейчас ты разросся, те воспоминания интересны. Сейчас ты уже на других масштабах, вершинах. Но тем не менее, когда я с тобой познакомился в этом году, меня очень впечатлило, что ты своих сотрудников мотивируешь на добровольной основе — что мне тоже очень импонирует — играть в шахматы и заниматься шахматами.

Играть в шахматы — это одно из направлений. Я сам шахматист, поэтому…Заниматься шахматами сложнее, чем играть в шахматы. Расскажи, зачем тебе это нужно? Зачем тебе нужно как руководителю, чтобы твои сотрудники занимались шахматами?

( Читать дальше )

Ну здравствуйте! )

- 12 января 2022, 02:22

- |

«Здравствуйте, уважаемые друзья! С вам на связи Нор и мы начинаем!» — с такими словами я начинаю свой рабочий день.

В условиях карантина и после него, мы полностью перешли на удалённый режим и в какой-то момент я понял, что мне очень сильно не хватает общения, профессионального, интересного и рабочего общения. В этот день, я просто открыл свой ноутбук, включил трансляцию и решил торговать в онлайн режиме. И получилось! Эфиры стали важной части моего рабочего дня и моей дисциплины.

📌 Помимо общения, я глубоко убежден, что трейдинг, в первую очередь, командная работа и для того, чтобы поднять эффективность своей торговли, нужно создать сообщество и объединить людей с похожими интересами и людей, которые смотрят на будущее в одном направлении. Решил, что в сообществе должны рядом быть и профессионалы и новички, люди с большим опытом и те, кто только делает первые шаги. Потому что таким способом мы сможем не только просто зарабатывать деньги, а еще и создать ценности, создать платформу для развития других людей, для того, чтобы каждый смог поделиться своим опытом, знаниями, вопросами и результатами.

( Читать дальше )

Счастье не за горами

- 11 января 2022, 19:52

- |

Мы НЕ смогли потратить даже пятой части среднегодового бюджета!

По причине всем известных событий мы НЕ ходили в рестораны, НЕ выезжали из страны пребывания, НЕ покупали топливо для машины (по причине продажи оной), практически НЕ приобретали новую одежду, полностью проигнорировали все технические новинки, сократили до минимума контакты с людьми и радикально изменили питание в сторону чистоты и качества.

В результате, сэкономленные денежные средства позволят на протяжении нескольких следующих лет ПОЛНОСТЬЮ реинвестировать прибыль c разных проектов.

Мы НЕ стали менее счастливыми, даже больше — открыли для себя новый увлекательный мир местного (практически бесплатного) пешего и велосипедного туризма.

Климат в текущей зоне нашего обитания позволяет легко одеваться круглый год, что вносит дополнительный элемент удобства и экономии.

Частые прогулки благотворно сказались на здоровье и общем жизненном тонусе.

( Читать дальше )

На пенсию 35- это реально? Решил прикинуть сколько я могу заработать за 10 лет на фонде

- 11 января 2022, 16:56

- |

Сел в эксель считать. Сложный процент все дела. На ± пассивных инвестициях. Без трейдинга, плечей, шортов и прочего. И что то не сходится с на пенсию 35. Вроде денежка падает и в плюсе.

Но засада в деталях:

1. инфляция . самая большая засада В РФ ещё и добавляется фактор регулярного ослабления рубля. и тут сложный процент тоже действует.

2. Ну и налоги. условно -вместо покупке квартиры мы вложились в дивидендные бумаги и снимаем. Фонда даёт большую среднюю доходность чем нежвижка на длинном горизонте. + можно диверсифицироватся по валютам. но появляются налог с дидендов +13%/ рейтов-30% (ранее эта же ставка была на ВДО российские на купон выше ставка ЦБ+5%).

То есть свою часть прибыли гос-во заберёт. а волатильности и дефолтов на вас. Например, для ОФЗ сумма коротала который требуется что бы жить с инфляции растёт очень сильно. официальная инфляция с сентября 2010 по сентябрь 2020 года — составила 87. А Продуктовая -167.

Короткие ОФЗ дают 8.5%, Звучит неплохо. Но с инфляцией 7.51 Вы сможете изъять с этого при желании сохранить капитал только 0.99%. И что бы получать среднюю ЗП(даже меньше 43500, официально средняя -51 083), придётся вложить 60 млн. (60000000*0,01/12)*0,87. При нулевой инфляции тот же поток дал бы депозит чуть больше 7 млн.

Доходность классов активов можно посмотреть тут

( Читать дальше )

Агрессивный мартин с высокой отдачей- легкая и прибыльная стратегия-1

- 11 января 2022, 14:45

- |

Очень агрессивный вариант мартингейла на центовом биткоине. Он гораздо лучше, по КПД, чем предыдущий вариант. Поэтому, будем смотреть его. Удваиваем всю имеющуюся совокупную позицию, если цена идет против нас. Тогда быстро отбиваем минус и плюсуем.

Сейчас цена 42006.07. Считаем в долларах. Округляем до одного знака после запятой. Плюсуем минус предыдущей позиции к текущей.

Если цена движется к новому хаю на 5000, то всю конструкцию переносим на 5000 выше.

Если вы знаете, что за полгода не сможете найти 50000 центов или 500 долларов, то можете остановиться на первых трех цепях или сколько пожелаете. Мои знакомые на Сбербанке ждали падение в 80%, но при этом, понимали, что это крайний форс-мажор, который быстро окупится. Могли продать второй бизнес или попрощаться с большей частью роскошной жизни на время, чтобы вложиться и воспользоваться выгодным моментом.

Покупаем 0.0001 лота- 42006.07- тейк на 45000. Риск 4.3 доллара.

Покупаем 0.0002 лота- 35000- тейк на 40000. Риск 7 (+4.3)= 11.3.

Покупаем 0.0006 лота- 30000- тейк на 35000. Риск 18 (+11.3)= 29.3.

( Читать дальше )

Стратегическое ядро моего долгосрочного дивидендного портфеля

- 11 января 2022, 12:55

- |

Стратегическое ядро на 11 января 2022 года в моем портфеле выглядит так:

1) Газпром — 9,5% от портфеля;

2) Фосагро — 8,1% от портфеля;

3) Сбер преф — 7,9% от портфеля;

4) КуйбышевАзот об — 5,7% от портфеля;

5) Алроса — 5,0% от портфеля;

6) Мосбиржа — 4,9% от портфеля;

7) ММК — 4,4% от портфеля;

8) Лукойл — 3,8% от портфеля;

9) Русгидро — 3,6% от портфеля;

10) ВТБ — 3,4% от портфеля;

11) РусАгро — 3,3% от портфеля;

12) РусАква — 3,2% от портфеля;

13) РС Ленэнерго преф — 3,0% от портфеля;

14) НКНХ преф — 3,0% от портфеля

Итого на стратегическое ядро эмитентов суммарно приходится 68,8% от портфеля.

Нравится в ядре пока все — и сочетание дивиденды/рост, и отраслевая, и валютная диверсификация, и величина долга.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал