ИНФЛЯЦИЯ

Опять овощи спасают Минэк и ЦБ

- 12 августа 2020, 20:32

- |

Росстат впервые в 2020 году сообщил о снижении цен

В России впервые с начала года зафиксирована дефляция. Прошлая неделя стала первой в году, когда потребительские цены не росли и не показывали нулевую динамику, сообщило ведомство.

Индекс потребительских цен снизился на 0,1% за неделю с 4 по 10 августа. Это произошло впервые с начала года. Предыдущие три недели подряд ознаменовались нулевыми темпами роста цен, следует из данных Росстата (есть у РБК).

Основная причина дефляции — снижение цен на овощи, пояснили специалисты Росстата, тенденция наблюдается уже три недели подряд.

Овощи подешевели на 2,8%, в предыдущую неделю цены снизились на 2,3%, двумя неделями ранее — на 1,1%.

Более доступными стали картофель, на 4,6% после снижения цен на 5,2% неделей ранее, помидоры — на 3,9 и на 5,3%, лук — на 3,8 и на 3,7% и огурцы — на 3,3 и на 3% неделей ранее. Продолжилось снижение цен на яблоки — на 2,4%, неделей ранее они впервые подешевели на 1,1%.

В Банке России ожидают, что инфляция по итогам 2020 года составит 3,7–4,2%, прогноз по инфляции в 2021 году — 3,5–4%. Рост потребительских цен в следующем году может оказаться ниже этого уровня...

… Так снизьте ставочку до нуля, нет времени на раскачку! А народ снова пойдёт еб-ься и ипотечить недвигу, что негативно скажется на росте цены чеснока и как следствие на общей инфляции за год)))

- комментировать

- Комментарии ( 12 )

В скором будущем

- 10 августа 2020, 19:39

- |

А пока... прошу отнестись к этому с пониманием!

За 5 лет цены на новые автомобили в России выросли на 40%

Цены на автомобили продолжают неуклонно расти. Эксперты аналитического агентства «АВТОСТАТ» провели анализ средневзвешенных цен* на новые легковые автомобили за последние 5 лет и выяснили, что они выросли на 40%. Так, в 2015 году в среднем по рынку цена на новый автомобиль составляла 1 200 000 рублей. При этом средневзвешенная цена иномарки была равна 1 362 000 рублей, а автомобиля отечественного бренда – 510 000 рублей. По итогам же 1 полугодия 2020 года эксперты агентства зафиксировали следующее. Средневзвешенная цена нового легкового автомобиля в нашей стране достигла уже 1 676 000 рублей. То есть это на 40%, или примерно на полмиллиона больше, чем было 5 лет назад. Аналогичный показатель у иномарок вырос еще сильнее – на 44%, или 600 тысяч рублей. Теперь средневзвешенная цена иномарки составляет 1 962 000 рублей, т.е. около двух миллионов! В свою очередь, отечественные автомобили прибавили меньше – 37%, или 190 тысяч. По итогам 1 полугодия нынешнего года их средневзвешенная цена достигла 700 000 рублей. Как отмечают эксперты аналитического агентства «АВТОСТАТ», основной причиной роста стоимости автомобилей за этот период стала девальвация рубля по отношению к основными мировым валютам. Кроме того, на увеличение цен также влияли и другие факторы, например, рост НДС, повышение утилизационного сбора, инфляция.

Индекс недвижимости от МосБиржи

- 10 августа 2020, 14:36

- |

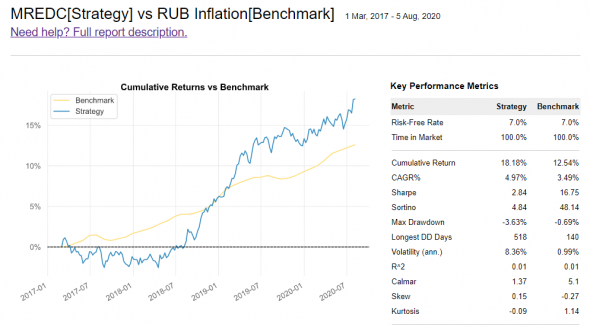

Сегодня Московская биржа начала расчет и публикацию Индекса московской жилой недвижимости, который рассчитывается на основании реальных ипотечных сделках Сбербанка. Торговый код индекса – MREDC.

Значение индекса определяется как средневзвешенное значение стоимости квадратного метра жилья по административным округам Москвы.

В расчете индекса участвуют квартиры в многоэтажных жилых домах. В расчет не входит элитная недвижимость (стоимостью более 30 млн рублей) во избежание искажения стоимости жилья.

График индекса MREDC vs Инфляция

Отчет здесь: https://rusetfs.com/etf/report/MREDC?options=vs%3DInflation%26start=2017-3-1

Сделано с помощью http://beta-stock.site

Ретроспективный расчет индекса будет доступен с конца 2016 года – по состоянию на 28 декабря 2016 года значение индекса составило 159 647 рублей за квадратный метр, на 5 августа 2020 года – 188 578 рублей.

MREDC действительно хорошо аппроксимирует инфляцию!

Подглядывай за авторской статистикой на телеграм-канале.

Бесплатные деньги: конец инфляции и начало дефляции (перевод с deflation com)

- 09 августа 2020, 15:20

- |

Эта обложка журнала The Economist за неделю от 25 июля 2020 года говорит о многом. Заголовок «Бесплатные деньги» — это привлекательный снимок нынешнего безумия, если не в мировой экономике, то, конечно, в некоторых крупных экономиках, таких как США.

Эта обложка журнала The Economist за неделю от 25 июля 2020 года говорит о многом. Заголовок «Бесплатные деньги» — это привлекательный снимок нынешнего безумия, если не в мировой экономике, то, конечно, в некоторых крупных экономиках, таких как США.Именно Пол Макрэ Монтгомери первым осознал, что часто существует связь между обложками журналов и концом тенденций на финансовых рынках. Он обнаружил, что то же социальное настроение, которое движет фондовым рынком, также влияет на настроения, выраженные в культуре. Один из самых известных примеров — заголовок «Смерть акций» на обложке Business Week в 1979 году, когда промышленный индекс Доу-Джонса достиг своего минимума, снижаясь более десяти лет в реальном выражении.

Если основные экономики во главе с США печатали деньги (инфляция), как будто завтра не наступит, в течение последних нескольких месяцев, будет ли настроение, выраженное этой обложкой, означать, что тенденция «бесплатных денег» сейчас заканчивается (дефляция)?

Кто-то может сказать, что это только началось. Сторонники современной денежной теорииhttps://ruh666.livejournal.com/651150.html (MMT, или Magic Money Tree) предполагают, что такое правительство, как США, может печатать столько денег, сколько хочет, по сути потому, что ему не нужно занимать деньги в другой валюте. Ровно 300 лет назад, в 1720 году, кому-то пришла в голову эта идея. Джон Ло напечатал столько французских ливров, сколько смог, чтобы поддерживать притворство богатства и свою схему Миссисипи. Это не закончилось хорошо.

( Читать дальше )

Еженедельный прогноз финансовых рынков

- 09 августа 2020, 11:32

- |

Еженедельный прогноз финансовых рынков. Выпуск №14 от 09.08.2020г: макроэкономика, технический анализ, сентимент, выводы и мои позиции на рынке — об этом все в выпуске.

Такого вы не найдете в СМИ!!!

( Читать дальше )

Экономический рост в США на фоне низкой инфляции

- 06 августа 2020, 12:38

- |

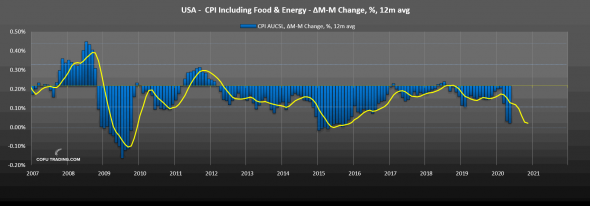

Полноценный кризис не случился, инфляция находится на экстремально низком уровне и дефляционное давление продолжается. Прогноз от МВФ на 2020 год не самый оптимистичный, но в 2021 ожидается улучшение. Предпосылок для обвала фондового рынка на данный момент нет, инвесторы сейчас находятся в режиме RISK-ON.

Денежная масса в США продолжает наращиваться, что вызывает опасения по поводу возможного роста инфляции. Процентные ставки находятся на очень низких уровнях, инвестиции в облигации становятся все менее привлекательными. Судя по всему именно по этой причине мы сейчас и наблюдаем ралли на рынках золота и серебра — это естественный хэдж от роста инфляции.

( Читать дальше )

И снова о рубле..

- 06 августа 2020, 12:37

- |

Не смог курс рубля долго находится в границах ниже 73, даже на фоне роста цен на нефть (вчера в моменте за баррель нефти Brent давали больше $46), сегодня мы наблюдаем откат. А в конце этой недели мы ждем публикацию статистики из США (вероятно негативная)

Курсы валют к рублю в моменте:

Курс доллара 73,36 (+0,41)

Курс евро 86,86 (+0,50)

5.08 вчера курс рубля укрепился ниже 73, благодаря новым максимумам цены на нефть

Подписывайся на актуальные новости и прибыльные сигналы по рынкам:https://t.me/BSCIGroup

наерное золото бу 3000.

- 04 августа 2020, 23:32

- |

Такого быстрого взлета я и не ждал. но на деле мы получим инфляцию причем мировую. готовимся братья! быть в деревянных нельзя.

подумываю хату схватить под дедушкину ипотеку. что скажите?

Почему QE ПОКА не приводит к ценовой инфляции

- 03 августа 2020, 00:08

- |

1. Глобальный спрос на доллары, мотивированный тем, что выпущено ОЧЕНЬ МНОГО долга, в них номинированного. Публиковал ранее статью об этом, вот небольшая выдержка:

«Если мы возьмем резервы в долларах США стран с наибольшей задолженностью и вычтем непогашенные обязательства из расчетных валютных поступлений в этом кризисе … глобальный дефицит доллара может вырасти с 13 триллионов долларов в марте 2020 года до 20 триллионов долларов в декабре … И это если мы не принимаем во внимание длительную глобальную рецессию.

Китай поддерживает 3 триллиона долларов США резервов и является одной из наиболее подготовленных стран, но, тем не менее, эти общие резервы покрывают около 60% существующих обязательств. Если доходы от экспорта упадут, дефицит доллара увеличится. В 2019 году китайские эмитенты увеличили свой долларовый долг на 200 миллиардов долларов, поскольку экспорт замедлился.

Золотых резервов недостаточно. Если мы посмотрим на резервы основных экономик в золоте, они составляют менее 2% денежной массы. У России самые большие запасы золота по сравнению с денежной массой. Золотые запасы Китая: 0,007% его денежной массы (М2), золотые запасы России: около 9% ее денежной массы. Таким образом, в мире нет «обеспеченной золотом» валюты, и наиболее защищенный — в золоте — рубль страдает от той же волатильности в периоды спада, что и другие валюты,— из-за той же проблемы дефицита доллара США, хотя не в такой степени, как в странах Латинской Америки, которые сталкиваются как с падением резервов в долларах США, так и с падением спроса со стороны своих граждан на национальную валюту (как в Аргентине).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал