ИНФЛЯЦИЯ

Фокус Рынка с Дмитрием Лебедем

- 30 сентября 2016, 10:04

- |

На финансовых рынках изменились текущие тенденции. Инвесторы уходят от рисковых активов. Причиной выступает вчерашняя новость о том, что крупнейшие институциональные клиенты Deutsche Bank начали выводить свои средства. Это, в свою очередь, стало причиной падения акций компании на 7%. В отрицательную зону перешли и фондовые площадки. Азиатские рынки исключением не стали. Японский индекс потерял около -1,5%. Индикатор американского рынка – S&P500 также демонстрирует свое снижение. На данном рынке есть свои внутренние проблемы вокруг другого банка – Wells Fargo, который принадлежит У. Баффету. Появилась новость о том, что этот банк открыл более двух миллиона липовых счетов, что грозит ему большими штрафами. Задается вопрос: «как и зачем»?

Нефтяные котировки демонстрирует техническую коррекцию вниз, драгоценные металлы во флете. Курс российского рубля пытается ворваться в 62 фигуру. Предлагаем обратить внимание и на динамику японской иены. Пробитие в 102 фигуру выглядит проблематичным, что делает интересными продажи при подходе к данной области. Сырьевые валюты – демонстрируют свое ослабление.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Рубль - Нефть - Ставка - Инфляция в США. Прогноз до конца года.

- 29 сентября 2016, 12:02

- |

USD Index зависит от ставки ФРС

Ставка ФРС зависит от инфляции в США

Инфляция в США выглядит так: (нарастающий итог по 2016 году обведен красным):

( Читать дальше )

Прокомментировал глупости экспертов ООН о возможности дефляции в РФ

- 23 сентября 2016, 10:21

- |

Игорь Суздальцев

Редактор видеопортала трейдеров YouTrade.TV

Почему? (вопрос риторический...)

- 20 сентября 2016, 17:33

- |

Я вот что не понимаю — почему не повысить курс доллара и получить недостающие средства с экспортеров. Да, это скорее всего подстегнет инфляцию, но инфляция на пользу частному бизнесу. В отличии от повышаемых налогов.

Слаб я в экономике, растолкуйте, друзья, где ошибка в моих рассуждениях.

Куда вкладывать

- 17 сентября 2016, 20:33

- |

— это единственное,

что все время растет.

Молоко без коровы? Нет-молоко без сена!

- 16 сентября 2016, 22:31

- |

"… низкий уровень доходов и, соответсвенно, трат граждан и компаний (реального сектора) способствует снижению инфляции и стабилизации рубля...."

В банковский сектор за два с половиной года «качнули» 4,5 трлн рублей для закрытия дыр (закрыть то, что было украдено до...). Деньги совершили круг бюджет(ЦБ)-банки-ЦБ(бюджет). Юридически правильно, по сути издевательство. Граждан и компаний реального сектора, кроме избранных в нефтянке, в схеме нет. Теперь ЦБ «предупреждает»: дам денег в реальный сектор-будет инфляция и девальвация (да нашим все равно какая инфляция, главное курс скупки валюты у одураченного населения и «несистемных» бизнесменов).

Суть политики ЦБ:«По словам Набиуллиной, ЦБ намерен поддерживать процентные ставки высокими — на несколько процентных пунктов выше инфляции, чтобы накопленные в экономике деньги не хлынули раньше времени в реальный сектор

( Читать дальше )

ВШЭ - прогнозы 2016-2017 по ставке и инфляции

- 16 сентября 2016, 13:47

- |

Так или иначе, уже случившегося замедления роста потребительских цен достаточно для продолжения снижения ключевой ставки ЦБ – мы ожидаем, что к концу 2016 года ставка будет опущена с текущего уровня в 10,5% до 9,5%Школа дает прогноз по инфляции, которая составит 5,5% по итогам 2016 года «с перспективой снижения до 4,5% в 2017 году». Но есть "риск нереализации этого сценария даже при стабильных ценах на нефть".

(РИА Новости)

Инфляция в России. Сентябрь 2016 Обзор факторов, действий ЦБ и прогноз процентных ставок.

- 16 сентября 2016, 11:11

- |

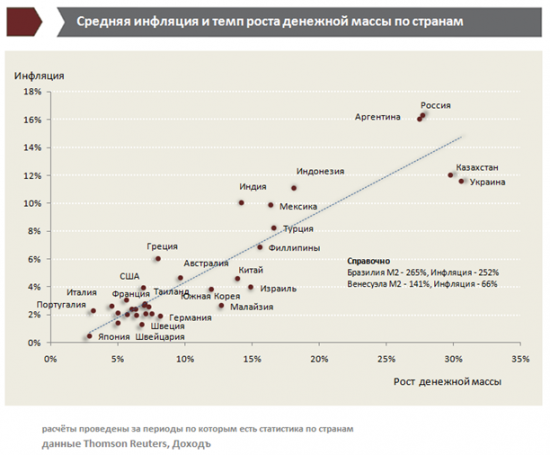

Обзор по инфляции в России мы строим на прогнозе монетарных факторов, к которым, в первую очередь, относятся денежная политика Центрального банка и политика правительства по управлению балансом бюджета. Безусловно, внимание также необходимо уделить прогнозу курса рубля в сочетании с уровнем цен на мировых товарных рынках. Кроме того, в период изменений в во внутренней и внешней торговой политике необходимо рассматривать влияние на общую инфляцию изменения цен отдельных групп товаров. В обзоре будет представлен наш взгляд на будущую потребительскую инфляцию, как она отразится на политике Центрального банка, а также на кривых процентных ставок в российской экономике.

Монетарные факторы

( Читать дальше )

Сбербанк КИБ - инфляция в 2016 г составит 5,6%

- 06 сентября 2016, 12:17

- |

Осенью ожидается повышение недельной инфляции в среднем до 0,1%. Мы также не исключаем традиционного для конца года ускорения инфляции в декабре. В рамках такого сценария темпы роста ИПЦ по итогам 2016 года могут составить 5,6%, что станет рекордно низким уровнем(Прайм)

В августе инфляция равна 0, а за полный год - 6,9%

- 06 сентября 2016, 09:55

- |

Росстат сообщил, что по итогам августа не произошло роста цен — индекс потребительских цен по итогам месяца составил 100,0%, с начала года — 103,9% (в августе 2015г. было 100,4%, с начала года — 109,8%). Таким образом, темп роста цен в текущем году оказывается в 2,5 раза ниже, чем в 2015 году. Особенно отрадным представляется то, темпы роста цен на топливо оказываются ниже довольно низких значений индекса потребительских цен.

С августа прошлого года рост цен составил 6,9%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал