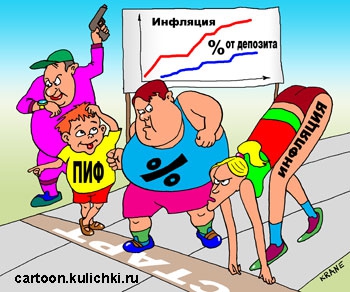

ИНФЛЯЦИЯ

Смеялись над белорусами, теперь с Россией это происходит

- 18 июля 2016, 15:39

- |

Тупость экономической политики — столько теперь нужно металлолома для проезда на маршрутке (40 рублей). Скоро нужен будет мешок мелочи, чтобы купить булку хлеба.

- комментировать

- ★2

- Комментарии ( 26 )

Россия на пороге грандиозного шухера. РФ хочет начать валютные заимствования.

- 06 июля 2016, 08:26

- |

https://newsland.com/user/4296648056/content/smi-soobshchili-o-planakh-rossii-zanimat-po-tri-milliarda-dollarov-ezhegodno/5325465

СМИ сообщили о планах России занимать по три миллиарда долларов ежегодно

==============

Чем это закончиться не известно. Но по рынкам ударит однозначно.

На этом начнет расти бакс, у Сура большая валютная подушка. переоценка бакса даст хороший рост дивных выплат.

В 69р. в Сургутнефтегазе преф. будет доходность 10%, на данный момент — мы имеем цену почти в 2 раза ниже.

Можно и 17,5% дивную доходность сейчас получить и от роста курсовой стоимости поиметь 100%, а то и более.

Помните что было в 90х.?… когда РФ делала баксовые заимствования… пошло обесценивание национальной валюты — гиперинфляция это называлось… сначала зарплаты измерялись в рублях, потом в тысячах, а затем в миллионах.

=============

Как раз бакс сканул с 5р. до 10р., 20… потом вырос до 1800р. на сколько я помню ...

жуткие времена были. потом провели деноминацию рубля и урезали 000 с конца… на Фондовом рынке РФ много народу полегло.

Что будет с рублем остается только предполагать, понятно одно, надо покупать те бумаги у кого доход в валюте, а лучше с загашником в баксах в разы выше реальной цены. Рублевые активы при внешних заимствованиях будут обесцениваться.

Всем удачных торгов!

Интересные данные по позициям инвесторов и спекулянтов в рубле.

- 04 июля 2016, 10:50

- |

Как следует из последних данных CFTC, за неделю до 28 июня крупные спекулянты — хедж-фонды и другие управляющие активами — агрессивно продавали доллар против всех основных валют. В результате объем чистого лонга по рублю достиг максимального значения с августа 2011 года.

Как говорил свое время Демура: когда оптимизм достигает максимума — продавай актив, когда минимума — покупай актив.

Вообще интересно — индекс доллара не может обновить максимум, достигнутый в начале декабря 2015 года на попытке пробоя 100 пунктов, уже почти 7 месяцев. Рубль, конечно, поддерживается положительной реальной процентной ставкой, но надолго ли это?

Инфляционный налог

- 30 июня 2016, 07:16

- |

(100000+(20000-13%))-7,6%= 108477

Таким образом, вы думали что за год заработали 20%, а на самом деле покупательская способность вашего капитала увеличилась всего на 8,4%.

А если по итогам года у вас прибыль 10%, то покупательская способность вашего капитала не изменилась, а значит ничего не заработали.

ВАШЕ МНЕНИЕ: инфляция не выйдет за 6% в год? Я думаю что нет!!!

- 22 июня 2016, 05:49

- |

Глава Министерства финансов Антон Силуанов считает, что инфляция в России в 2016 году не привысит 6%. «Мы видим, что инфляция в этом году быстро нормализовалась», — сказал Антон Силуанов во время выступления на форуме «Единой России» в Магнитогорске. ИНФОРМАЦИЯ ОТСЮДА>>>

Запоминаем российский рынок, сегодня - это средняя рынка до конца 2017 - середины 2018

- 16 июня 2016, 18:30

- |

«В течение ближайших двух лет из-за дефицита бюджета ставка не будет быстро снижаться. Если Минфин будет тратить резервы со скоростью 2,5 трлн рублей в этом году и 2,5 трлн рублей в следующем году, то ставка не опустится ниже 8,5-9% в течение двух лет. Конец следующего года — ставка 8,5%, это самый смелый прогноз»

и

«Мой предыдущий прогноз сохраняется. В течение трех лет — из них мы один год уже прошли — цена на нефть будет очень волатильной. Мы находимся в периоде приспособления нефтяного предложения к новому спросу, к новому росту в мире с учетом новых технологий и возобновляемых источников. Должен возникнуть новый баланс. Он еще не возник. Ему нужно теперь два года, чтобы он возник. В этот период цены могут подрастать до $60 и падать до $30. Эта волатильность не исключена. Мы будем пока находиться на таких „качелях“.

Далее, смотрим на дела Сбербанка (где Кудрин в Совете):

( Читать дальше )

Макроэкономика на пальцах. (ошибки Глазьева)

- 14 июня 2016, 16:13

- |

Есть много эмпирических исследований, которые показывают, что фактором опережающим инфляцию является рост зарплат. Если в экономике создались деньги, и они каким либо образом более менее равномерно «попали в зарплаты» к населению, происходит инфляция. Растет совокупный спрос — производители поднимают цены.

С теоретической точки зрения, есть различный модели, но рассматривать их нет смысла, достаточно следующего наблюдения «на пальцах». Экономика как система цен и товаров, инвариантна к преобразования масштаба, что это значит. Если взять все цены в экономике и умножить их на какой-то коэфициент(к примеру деноминация), то для экономических агентов и экономики в целом «ничего не изменится». В чем парадокс — в данной модели, экономика может существовать при множестве значений этого коэфициента, при этом все эти состояния абсолютно равнозначны. Должен существовать фактор, который устанавливает масштаб цен в экономике. Единственным фактором подходящим на данную роль является

( Читать дальше )

Балансы мировых ЦБ растут как на дрожжах

- 09 июня 2016, 20:02

- |

Ссылка на график

Ссылка на график

( Читать дальше )

Минфин: инфляция может составить 5.5% уже в этом году

- 09 июня 2016, 10:47

- |

я бы сказал это эпохальная новость. вообще не верю. но вдруг?Москва. 9 июня. ИНТЕРФАКС-АФИ — Инфляция в РФ в 2016 году может снизиться до 5,5% в случае сохранения текущих цен на нефть, но вероятность снижения цен высока, полагает замминистра финансов РФ Максим Орешкин.

«У нас есть оценки при разных ценах на нефть и разные траектории. Можно сказать, что при текущих ценах на нефть можем даже увидеть 5,5%. Если нефть пойдет вниз, то и значение инфляции будет больше», — сказал он журналистам. Однако, по его мнению, вероятность снижения цен «довольно высокая». «В первом полугодии было много факторов временного характера. Самый яркий пример - пожары в Канаде, которые остановили производство (...), и сейчас эта нефть возвращается на рынок и надо посмотреть, как рынок ее воспримет и к каким движениям это приведет. Второй момент связан с динамикой американского рынка и ожиданиями по ставке ФРС», — пояснил М.Орешкин.

При этом он отметил, что свою оценку уровня инфляции по году ниже 6% он

сохраняет.

«Да абсолютно», — сказал он, отвечая на соответствующий вопрос. Говоря о ставке ФРС, он отметил, что ожидания вернулись к уровню, когда рынок практически не ждет роста ставок, доходность десятилетних бондов упала до 1,7%. «Нам кажется, что такие ожидания излишне оптимистичны и уже к концу года мы увидим десятилетние ставки выше 2%. Это будет негативно влиять на все

рисковые активы, в том числе, и на активы на сырьевых рынках», — пояснил М.Орешкин.

Отвечая на вопрос, какую дату повышения ставки ФРС учитывает Минфин РФ, он отметил: «Мы рассматриваем разные сценарии, у нас нет задачи иметь центральный сценарий и чтобы он сбылся. Нам нужно понимать, что мы делаем при каждом из сценарии. Важно даже не само повышение ставки, важны ожидания ее дальнейшей динамики, ее дальнейшей траектории. Гораздо важнее, что будет происходить с десятилетними ставками, чем с ключевой ставкой (ФРС — прим. ИФ-АФИ)».

кто знает, Орешкину можно доверять?

Какое решение по ключевой ставке примет Центральный Банк Российской Федерации в пятницу 10 июня 2016 года?

- 09 июня 2016, 09:19

- |

Какое решение по ключевой ставке примет Центральный Банк Российской Федерации в пятницу 10 июня 2016 года?

Тем временем недельная инфляция впервые за долгий период времени стала нулевой, месячная инфляция в мае опустилась до 0,4%, а годовая держится стабильно в пределах 7,3% третий месяц подряд.

Курс доллара к рублю вчера достигал почти 63,5 рублей.

Тем временем на фоне расходования 780 млрд рублей из Резервного фонда в апреле-мае 2016 г. банковская система уверенно движется к профициту ликвидности.

А на следующей неделе заседание ФРС США.

Что же завтра решит Банк России?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал