ИНФЛЯЦИЯ

Монетарный шарик-малик

- 28 мая 2016, 00:35

- |

В принципе можно согласиться с ЭСН, что инфляцию разумно сделать приоритетом в нынешних реалиях… особенно с учетом падения нефти и девальвационных рисков. Но… говоря о том, что для бизнеса главное это низкая инфляция, ЭСН сознательно или бессознательно вводит общественность в заблуждение. Бизнесу в первую очередь нужен платежеспособный массовый потребитель. Это главное… А нынешняя победа над инфляцией в значительной степени обусловлена сокращением доходов населения, хотя и ЦБ, и правительство внесли свою лепту, помимо сознательного понижения уровня жизни граждан. Таким образом борясь с инфляцией так как борется сейчас наш ЦБ, он бьет по потребителю, а значит по бизнесу, а значит и по экономике в целом.

Истина заключается в том, что правильный монетарист должен соблюдать баланс между ростом экономики и контролем инфляционных рисков. У нашего главы ЦБ этого не наблюдается. Она то отмалчивается, то выпускает 3-х минутные пропагандистские ролики пытаясь манипулировать общественным мнением, эксплуатируя экономическую безграмотность его большинства.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 14 )

Медведев признался в отсутствии денег на индексацию пенсий

- 24 мая 2016, 13:51

- |

Текущие торговые сигналы и ситуация на рынке

- 17 мая 2016, 13:15

- |

Рынок нефти демонстрирует свой рост на фоне вчерашних прогнозов от американского банка Goldman Sachs. Китайские макроэкономические данные этой ночью вышли хуже согласно прогнозов аналитиков, но, не смотря на это, сам рынок чувствует себя не плохо. Также этой ночью были опубликованы протоколы последнего заседания РБА, которые продемонстрировали консервативный подход руководства к денежно-кредитной политики, что уменьшило вероятность снижения процентной ставки этим летом. Днем же инвесторов не порадовали данные по инфляции Великобритании, которые продемонстрировали серьезное замедление темпов своего роста вплоть до нулевого уровня. Несмотря на такие данные, вероятность выхода Великобритании с состава ЕС снизилось, что повысило курс британской валюты.

По позициям у нас добавлена короткая позиция по нефти марки WTI от психологического уровня цены – 50,00$.

С уважением, Лебедь Дмитрий. Всем профитов и попутного тренда.

( Читать дальше )

Перспективы инфляции в США. Мнение потребителей

- 11 мая 2016, 05:59

- |

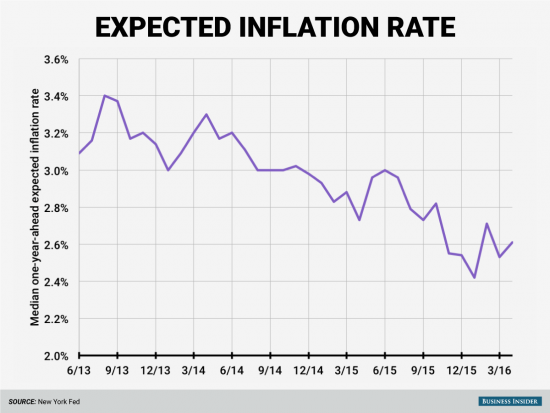

Одним из факторов, на который ориентируется ФРС в процессе принятия монетарных решений, является инфляция в США.

Пока большинство показателей находятся ниже 2%-го таргета Феда. Однако важна не только текущая ситуация, но и взгляд в будущее. Давайте рассмотрим этот момент поподробнее.

Одним из вопросов в рамках опроса потребителей Нью-Йоркским ФРБ стали их взгляды на перспективы инфляции в США.

Если посмотреть на график соответствующих ожиданий относительно инфляции через год, видно, что с середины 2013 года наблюдается нисходящий тренд по этому показателю. В апреле индикатор (медианное значение ожиданий) составил 2,61%.

Таким образом, мнение потребителей свидетельствует в пользу крайне мягкого цикла повышения ставок в США; говорить о перегреве американской экономики пока не приходится.

БКС Экспресс

Замедление инфляции - хорошее время для покупки акций/бондов

- 06 мая 2016, 13:39

- |

В апреле в РФ накопленным итогом с начала года потребинфляция составила 2,5%. Учитывая жесткую монетарную политику ЦБ РФ и отскок по нефти, тренд по ее замедлению скорее всего получит продолжение до конца года и по его итогам инфляция не превысит 7,5%, против 12,9% в 2015. Получается, что планы ЦБ РФ по сокращению годовой инфляции в 2017 году до 4% пока вполне реализуемы (если, как в 2014 году, не вмешается геополитика и/или не возникнут новые проблемы в экономике КНР с последующей распродажей на сырьевых рынках). Так что самое время открыть пополняемый вклад года эдак на 2-3 или, как более рискованный вариант — прикупить облигаций или акций. Обычно замедление инфляции и снижение % ставок ведет к росту стоимости рисковых активов.

Помнится в США в начале 80х была схожая ситуация в экономике. Для того, чтобы победить двузначную инфляцию Пол Волкер настоял на жесткой монетарной политике и ставка ФРС в моменте даже достигала 19%. Зато потом в течении 15 лет фондовый рынок (вместе с экономикой) рос почти вертикально. В частности, индекс S&P 500 с 83 по 98 год вырос примерно в 10 раз.

Росстат: инфляция за апрель 2016 года 0,4%

- 05 мая 2016, 17:53

- |

С начала года 2,5%

подорожали: гречка, помидоры, велосипеды, ролики

подешевели: огурцы, апельсины, груши, отечественный сыр, смартфоны, туризм

Ничего интересного, в общем.

источник: www.gks.ru/bgd/free/b04_03/IssWWW.exe/Stg/d06/86.htm

Рост цен за 4мес. составил 2,5% против 7,9% в 2015г.

- 05 мая 2016, 17:40

- |

Росстат сообщил, что в апреле индекс потребительских цен составил 100,4%, с начала года — 102,5% (в апреле 2015г. — 100,5%, с начала года — 107,9%). Рост цен к апрелю 2015 года составил 7,3% против 16,4% в 2015 году.

В апреле, как и в предыдущем месяце, отмечался существенный рост цен на отдельные виды круп. Так, крупа гречневая-ядрица стала дороже на 5,6%. Росстат оценивает стоимость условного (минимального) набора продуктов питания в расчете на месяц в 3677,6 руб. (рост с начала года — на 2,9%). В росте цен на услуги сильно выделяется подскок цен (+23,6% к апрелю 2015г.) на иностранный туризм.

( Читать дальше )

Нефть покупать, говоришь ?

- 03 мая 2016, 08:03

- |

Или думаете нефть будет расти вашими молитвами ?

Индекс Nikkei 225 упал почти на 2000!!! пунктов.

Рынки всегда опаздывают с правильными

выводами…

Спекуляция века, по следам Билл Гросс...

- 01 мая 2016, 20:41

- |

как известно, цены на сырье имеют непосредственное / косвенное

влияние на инфляцию.

Весомость цены на сырьё, это где то половина инфляции.

Металл медь один из самых ликвидных и расторгованных инструментов

в мире. По потреблению меди (цене), можно сделать выводы растёт ли

на данный момент экономика Китая, Америки и Европы, находится

в застое или сжимается.

так же ясно, что в доходности по облигациям всегда закладывается

инфляционная составляющая, хотя к сожалению конечно же нет

чёткой линейной зависимости.

Если же мы теперь сравним, цену на медь и среднесрочные 10-и летние

казначейские облигации, то видим, нет зависимости уже с 2003 года ,

которая была до этого...

Падающая цена на медь = падающая ставка процента по облигациям

Можно сделать предположение, что если цены на металлы

будут укрепляться и далее, то корреляция между медью

и ставкой процента по облигациям восстановиться...

На данный момент времени центробанки имеют непосредственное влияние

на ставку процента, но как только инфляция будет выше ставки процента,

все их усилия по выкупу облигаций им уже не помогут.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал