ИНвестТема

Суббота, Байден и доллар в итогах недели

- 23 января 2021, 11:18

- |

Вторую неделю подряд Индекс Мосбиржи показывает слабость. В предвкушении новых рисков заканчивает неделю в минус 2%. Причин для фиксации прибыли перед выходными достаточно. Возьмем хотя бы возможные волнения в субботу с последующими санкциями. Или еще лучше — Байдена, который теперь уже полноценно вступил в должность и готовит для нас «подарочки». Но это больше политика, а что по рынку?

Индекс Мосбиржи, так и не сумевший закрепиться выше отметки в 3500 п., продолжил снижение. Ближайшей зоной поддержки выступает 3300-3200 пунктов. Это будут вязкие уровни, которые задержат падение, но реализация негативных сценариев имеет высокую вероятность. Думается мне, что падение к этим уровням значительно снимет перегретость рынка.

Нефть торгуется под уровнем сопротивления в $56 за баррель. Спокойствие на нефтяном рынке и в отношениях стран ОПЕК+ позволяют передохнуть и набраться сил перед походом на $60. Хотя мне с трудом верится, что на таком рынке и с учетом всех рисков, нефть будет расти.

Доллар вновь удержался на поддержке, в 73 рубля. За неделю вырос до 75,3, создавая все предпосылки продолжить восстановление на следующей. Покупки валюты ЦБ еще не оказали ощутимого эффекта, однако, в течение месяца сможем увидеть позитивные сдвиги. Инструменты с долларовым хэджированием продолжаю удерживать. FXRU и Сургутнефтегаз преф по-прежнему мои фавориты.

Несмотря на сильную нефть, компании сектора остаются под давлением. Газпромнефть теряет за неделю 5,6%, Лукойл -2,7%, Татнефть -6,1%. Газовики ушли не далеко, Газпром падает на 5,1%, Новатэк -2,2%. Основным триггером снижения является фиксация прибыли. Компании продолжали рост последние три недели.

Большая троица металлургов также продолжает падение. Ожидание снижения цен на сталь и железную руду в ближайшие три месяца ориентируют нас на более низкие цены по ним. Однако, результаты прошлых периодов впечатляют. Компании уже опубликовали операционные результаты, но это не помоглот им закрыть по итогам недели в плюс. Северсталь -2,9%, НЛМК -0,8%, ММК -2,4%.

Детский мир игнорирует негативные настроения и ударно растет на 8,8% за неделю. В капитал компании Altus Capital, которая теперь владеет 25% ритейлера, решила войти верхушка правления компании Полюс. Думаю, что это не последнее изменение в структуре акционеров. Детский мир лакомый кусочек для институционалов. Добавил позитива и сильный операционный отчет компании, но присматриваться к покупкам буду только ниже 128 рублей за акцию.

Финансовый сектор тоже проседает. Если по Тинькофф банку все понятно — сильная перекупленность дает о себе знать и компания теряет 6,5%, то по Сбербанку особых негативных новостей нет, однако, котировки падают на 3,5%, создавая предпосылки к дальнейшему снижению. ВТБ и того, теряет 5,9%.

На прошедшей неделе написал для Вас статью — «Куда вложить 300 000 рублей в 2021 году?» и спекулятивную идею по

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Куда вложить 300 000 рублей в 2021 году?

- 21 января 2021, 18:07

- |

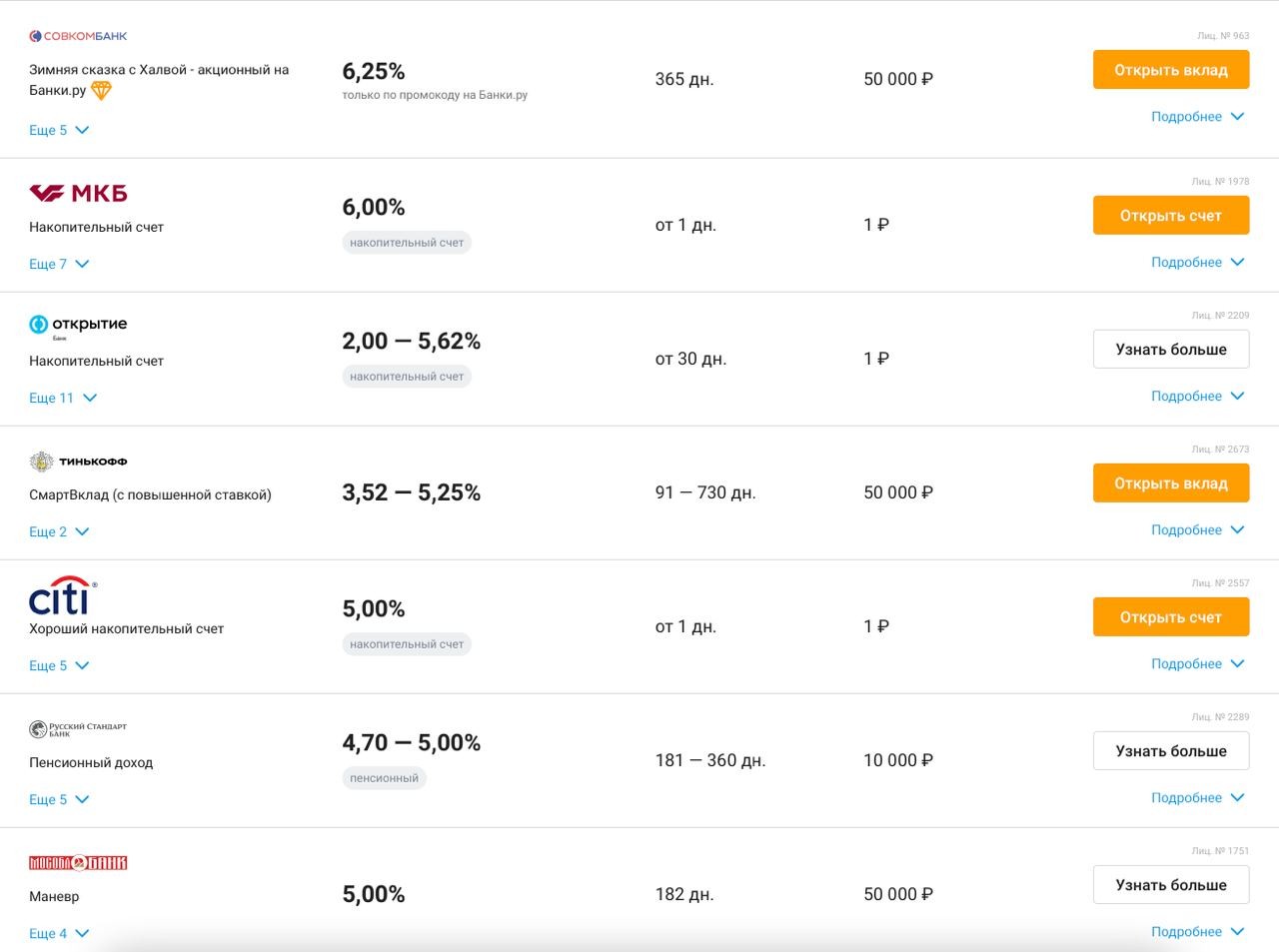

Все чаще мне в личку задают вопрос о том, куда можно вложить свободные деньги в 2021 году. Вопросы эти не беспочвенны. Ведь 2020 год показал, что банковские депозиты не справляются с поставленными населением задачами. Но и рынки сильно выросли с мартовских просадок. Сейчас все сложнее найти подходящий инструмент. Одним из вопросов, заданных мне недавно — «Куда вложить 300 000 рублей на срок от полугода до года». И главное, чтобы по прошествию этого периода депозит желательно не ушел в минус ))) Давайте разбираться.

Самая оперативная информация в моем Telegram «ИнвестТема»

Однозначно, банковские депозиты сейчас крайне неинтересны. Я взял топ 30 банков и посчитал доходность. Средняя не превысила 4,6% и то, для ее получения нужны дополнительные платные подписки, страхование и прочее. Тот же Сбербанк не дает и 4%, если учесть эффективную ставку.

( Читать дальше )

Qiwi - спекулятивная идея

- 19 января 2021, 20:58

- |

В предыдущей статье я подробно остановился на ситуации вокруг Qiwi и на ближайших перспективах. А в этой поговорим о спекулятивных идеях и подробно разберем график компании.

Мы определились, что покупать в долгосрочный портфель акции Qiwi довольно рискованно. На новостях котировки упали на уровень 4-х летней давности. Мультипликаторы корректировались до приемлемых значений. P/E уже равен 6,6, а P/B почти на справедливых значениях в 1,5.

Текущей зоной поддержки является 700-800 рублей за акцию. В ней произошла остановка падения и уход в боковик. Спекулянты ждут окончательных решений ЦБ и реализации введенных ограничений. В случае продолжения давления со стороны регулятора, падение к нижней границы может возобновиться.

Коллективный иск поданный акционерами в отношении компании считаю не реализуемым. Да и в принципе это долгосрочный сценарий. Создание единого регулятора азартных игр тоже потребует времени, и до конца не известно насколько повлияет на выручку компании. Следовательно, в краткосрочной перспективе котировки сохраняют шанс на отскок от сильного уровня поддержки.

Почему отскок может случиться? Платежный сервис продолжает работу. Компания стабильна в финансовых потоках, имеет отрицательный чистый долг и полностью справляется с обязательствами. За 9 месяцев 2020 года увеличила выручку на 12,8%, а прибыль и того на 54,3%. В случае малейших сдвигов в пользу компании, котировки имеют потенциал роста.

Ближайшим уровнем сопротивления выступает 900 рублей и далее отметка 1050 рублей. На ней я и размещу целевой уровень на продажу. Покупку буду осуществлять с текущих уровней, а условный стоп-лосс планирую под уровень поддержки на 695 рублей. Благодаря этим таргетам можно добиться потенциала риск на доход 1 к 4, что для спекулятивной идеи вполне хорошие значения. Горизонт сделки от 1 месяца. В середине февраля вернусь с промежуточными результатами.

❗️Данная идея не может рассматриваться, как инвестиционная рекомендация. Слишком много рисков стоит перед инвесторами. На любой новости могут пролить акции и ниже озвученных отметок. Будьте бдительны и не повторяйте за моими действиями.

Кому удобно читать меня в соцсетях, пожалуйста:

Telegram — уже больше 20 тысяч подписчиков

( Читать дальше )

Qiwi - нет места инвестициям

- 19 января 2021, 20:56

- |

Конец 2020 года выдался для компании Qiwi не лучшим образом сразу несколько негативных новостей ударили по компании, вследствие чего котировки рухнули на долгосрочный уровень поддержки на 800 рублей. Находясь в этой зоне, становятся ли бумаги Qiwi перспективной идеей? Нужно разобраться в этих самых перспективах и рисках, которые могут возникнуть далее.

Давайте тезисно пробежимся по негативным новостям:

1) В результате плановой проверки ЦБ было выявлено ряд нарушений, касающихся требований к отчетности и ведению документации. Как итог, большинство платежей в пользу иностранных торговых компаний и перевод денег на предоплаченные карты корпоративных клиентов были запрещены. Запрет на трансграничные операции вступил в силу ещё 7 декабря и продлится 6 месяцев.

2) После публикации новостей о проверках ЦБ, котировки компании рухнули на 20%, чем расстроили своих акционеров. Уже 11 декабря несколько юридических фирм США начали готовить коллективный иск против Qiwi за утаивание значимой информации, которая могла нанести ущерб предприятию, и как следствие, привели к падению котировок.

3) Госдума одобрила законопроект, который подразумевает создание единого регулятора азартных игр. Предполагается, что регулятор будет управлять отчислениями букмекеров в пользу спортивных федераций и лиг. Это может нанести серьезный удар по выручке Qiwi в сегменте обработки платежей. Напомню, что бОльшая часть чистой выручки компания получает от сегмента платежных услуг.

Все эти события крайне негативны для деятельности компании. Если с законом о платежах букмекеров еще не понятно. В итоге Qiwi может получить возможность продолжить работу в этом направлении. А вот разбирательства ЦБ явно направлены на ужесточении контроля за проведением платежей иностранными предприятиями. Если контроль будет усиливаться, Qiwi потеряет часть выручки.

Данные обстоятельства уже заложены в котировках, но могут получить развитие в дальнейшем. На результаты 2020 года ограничения могут повлиять частично, а вот на 2021 год перспективы не ясны. Сама компания предоставит прогноз на 2021 год только в первом квартале 2021 года. Поэтому принимать решение о добавлении в свой долгосрочный портфель акций компании я не буду. Слишком рискованным может оказаться идея.

Если от долгосрочных покупок я пока откажусь, то реализовать спекулятивную идею можно рассмотреть. В следующей статье я подробно на ней остановлюсь.

*Не является индивидуальной инвестиционной рекомендацией

Кому удобно читать меня в соцсетях, пожалуйста:

Telegram — уже больше 20 тысяч подписчиков

Вконтакте

АЛРОСА - результаты продаж 2020 года

- 18 января 2021, 15:09

- |

Котировки алмазной компании после внушительного ралли достигли своих исторических максимумов. Даже в условиях пандемии компании удалось сохранить баланс между расходами и сократившимися доходами. Первая половина года явно была не на стороне АЛРОСА. В результате карантинов и закрытия аукционов пострадали продажи продукции. А вот с августа они значительно выросли.

Компания подвела предварительные результаты продаж алмазного сырья и бриллиантов за декабрь. Восстановление спроса в конце года продолжилось. Это позволило нарастить объемы продаж алмазно-бриллиантовой продукции до $521,6 млн. Таким образом рост продаж составил 33,6% к ноябрю 2020 года и на 48% по сравнению с декабрем 2019 года.

Однако, за 12 месяцев 2020 года все же наблюдалась стагнация результатов, что и не удивительно после первого полугодия. За 2020-й компания реализовала алмазно-бриллиантовой продукции на сумму $2,8 млрд. Снижение составило 16,2% к уровню 2019 года. В целом, 2020 не самый легкий для промышленности. Охранный сектор потихоньку оживает, создавая повышенный спрос, после простоя.

( Читать дальше )

Risk off и золото в итогах недели

- 16 января 2021, 12:10

- |

К концу недели Индекс Мосбиржи растерял все свое преимущество, накопленное в начале. По итогу недели даже закрылся в минус 0,11%? Так и не сумев закрепиться выше отметки в 3500 п. Коррекционные настроения могут продолжиться на предстоящей неделе.

Нефть отскочила от уровня сопротивления на $56 за баррель. Рост последних недель поддерживался позитивными новостями от ОПЕК+, но потенциал уже отыгран, поэтому от уровня начались продажи. Равно как и по Индексу, возможно увидим продолжение коррекции.

Доллар по-прежнему болтается вокруг магнитной цена в 74 рубля. На фоне политической напряженности в США, инвесторы неохотно скупают валюту. Что, впрочем, не мешает нашему Минфину вновь вернуться к покупкам валюты по 7,1 млрд рулей в день с 15 января по 4 февраля. В этот период можем увидеть небольшой рост котировок доллара.

Единственным сектором, который дружно закрыл неделю в плюс был нефтегазовый. Лукойл прибавляет 6,4%, Роснефть и того +8,2%. Чуть слабее Татнефть преф +2,6% и Газпромнефть +6,4. Если Лукойл и Газпромнефть уже значительно отбили свои просадки, то Татнефть в отстающих, а значит потенциал рост еще имеет. Сургут преф, на фоне слабого доллара падает на 1,3%.

Металлурги дружно ушли в красную зону. ММК закрыл реестр акционеров для получения дивидендов. Однако, дивидендный гэп почти закрыл. За неделю -1,3%, Северсталь -2,1% и чуть хуже НЛМК -3% Металлурги на фоне роста стоимости базовых металлов выглядят неплохо. В моменте перегреты, но начало 2021 года может быть для фин показателей удачным.

Тинькофф ударно завершает неделю, плюс 11,2%. Ралли в котировках продолжается на фоне заявлений Олега Тинькова о намерении расти самим дальше развивать свою экосистему. Продажа своей доли акций вызвала всплеск покупок акций банка, и на этой неделе динамика остается позитивной.

Акции золотодобывающих компаний продолжили свое падение и на этой неделе. Виной тому падение золота и эйфория на рынках. Инвесторы уверенно приходят на развивающиеся рынки и с радостью скупают рисковые активы. Золото, как известно, защитный актив и при возможном risk-off снова привлечет внимание. Пока компании сектора в минусе. Полюс падает на 3,6%, Polymetal -5,7%, Селигдар -1,4% и совсем незначительное снижение у Петропавловска -0,4%.

Ситуация в мире остается стабильной. Байден вскоре станет президентом, введя новые стимулы. Страны ОПЕК+ едины в своих решениях. Спрос на сырье растет, а вакцинация по всему миру набирает обороты. Все эти факторы уже в цене активов. Считаю, что дальше будут расти только точечные активы, но с широкомасштабными покупками лучше подождать.

Подготовил для вас несколько больших статей на следующую неделю. Будет очень интересно. Также займёмся производственными годовыми отчетами компаний. Уже разобрал АЛРОСА и Мосбиржу. Так что оставайтесь на связи, будет много полезной информации.

Кому удобно читать меня в соцсетях, пожалуйста:

Telegram — уже больше 20 тысяч подписчиков

( Читать дальше )

Держите руку на пульсе в итогах недели

- 09 января 2021, 12:31

- |

Ударная праздничная неделька выдалась на рынках всего мира. Индекс Мосбиржи по итогам новогодних праздников вырос на 5,04%, переписав все исторические максимумы и закрепившись выше отметки в 3400 п. Эйфория на рынках продолжается, не давая шансов медведям перейти к коррекции.

Одним из поводов такой динамики Индекса, стал рост цен на энергоносители. Нефть за неделю прибавляет 10,9% и вплотную приближается к ближайшему уровню сопротивления на $60. Цены на газ в Азии достигают рекордных уровней за последние годы. Обусловлено это и холодной зимой, и низкой базой прошлых лет. В динамике газовых компаний мы найдем отражение.

Многострадальный доллар крутится вокруг магнитной цены на 74 рубля. Падать до моего целевого уровня в 72 не дают спекулянты, которые всякую просадку выкупают. Ну а вверху, на уровне в 76 рублей засели медведи, которые заливают валюту на позитивной динамике индексов и политических проблемах в США.

В лидеры недели врываются бумаги Тинькофф Банка, добавляя 24%. Такого роста удалось достичь благодаря новостям о сокращении доли голосов Олега Тинькова в Группе с 84% до 35%. Теперь акции торгуются на абсолютном максимуме в 39,3 рубля, не оставляя шансов войти в акции по приемлемым для меня ценам.

Русагро за неделю показала сильную динамику в 8%, хотя в пятницу немного остывают после ралли. Предполагаю, что инвесторы уже отыгрывают сильный отчет за 2020 год. Ближайшая цель 960 рублей, а о перспективах компании я писал в своих разборах неоднократно.

Русал не дает поводов для покупок. На фоне конфликта в США, законодателям не до санкций в отношении компании, поэтому видим опережающий рост. В омут с головой не бросаюсь, ожидаю реализации моего сценария, о котором писал ранее.

Нефтегазовый сектор чувствует себя хорошо. Рост цен на углеводороды, поддержали котировки компаний. Новатэк прибавляет 8,4%, Газпром +5,4%. Роснефть забралась на +8,6%. Лукойл и Газпромнефть — мои любимчики, дружно плюсуют чуть больше 6%. Отстает от собратьев Сургутнефтегаз, чьи привилегированные акции коррелируют с долларом и прибавляют всего 1,6%.

С понедельника вливаемся полноценно в работу. Вас снова ожидает море полезной аналитики, разборы компаний РФ и США, и много интересного контента. По рынку в текущей ситуации самое оптимальное — это бездействие. Напомню, что чем меньше суеты у вас в портфеле, тем выше доходность. Дайте прибыли течь, но держите руку на пульсе, рынки близки к развороту.

Кому удобно читать меня в соцсетях, пожалуйста:

Telegram — уже больше 20 тысяч подписчиков

( Читать дальше )

АЛРОСА и рынок синтетических алмазов

- 05 января 2021, 17:50

- |

Еще недавно руководство АЛРОСА заявляло о том, что компания не планирует реализовывать проекты в сфере производства синтетических алмазов. Действительно, рынок сбыта еще не до конца сформирован, а распыление в разных плоскостях бывает не на пользу бизнесу. Даже добыча сопутствующих полезных ископаемых не интересовало компанию. Ну разве что дочка «Алмазы Анабара» осуществляет попутную добычу золота.

Если с полезными ископаемыми понятно, ведь там технологический процесс иной и рынки сбыта, то вот с синтетикой вопрос. Даже если учесть, что сегмент еще в зачатке, то для крупнейшей алмазодобывающий компании не к лицу оставлять эту деятельность без присмотра. На сегодняшний день главный конкурент De Beers успешно развивает проекты в сегменте производства синтетических алмазов. Успехом я называю не положительный финансовый результат, а хотя бы производственный.

Но выход на этот рынок весьма рискованный. И дело не в больших капитальных затратах на производственные мощности. Самый большой риск — это создание самим себе конкурентов. Наращивание присутствия на этом рынке крупных игроков может подпилить сук, на котором сами же сидят. Ведь увеличение синтетике на рынке, неминуемо повлечет спад спроса на основную продукцию.

( Читать дальше )

Дерипаска и Мечел в итогах недели

- 26 декабря 2020, 11:39

- |

Нефть замерла на отметке в $52. Пускать выше без новостей спекулянты не собираются. Возможно увидим небольшую коррекцию перед Новым годом. Ближайшим уровнем сопротивления выступает $55.

В долларе наметились сдвиги в пользу покупателей. Однако, попытки роста на 76 рублей увенчались неудачей, котировки иностранной валюты снова откатились на 74, откуда предпримут попытку штурма сопротивления вновь.

Продолжается ралли металлургов. Рост цен на основную продукцию компаний вызывает всплеск и в котировках на бирже. Северсталь прибавляет 9,2%, НЛМК в отстающих, +4,6%, а вот ММК сокращает отставание от своих металлобратьев +10,6%.

Нефтегазовый сектор, как и нефть, болтаются на околонулевых значениях. Новатэк -1,4%, Газпромнефть -1,4%, Лукойл -0,2%. А вот угроза новых санкций в отношении Газпрома, увела котировки на минус 4,3%. Белой вороной выступают префы Сургутнефтегаза, завершая неделю в плюс 2%.

( Читать дальше )

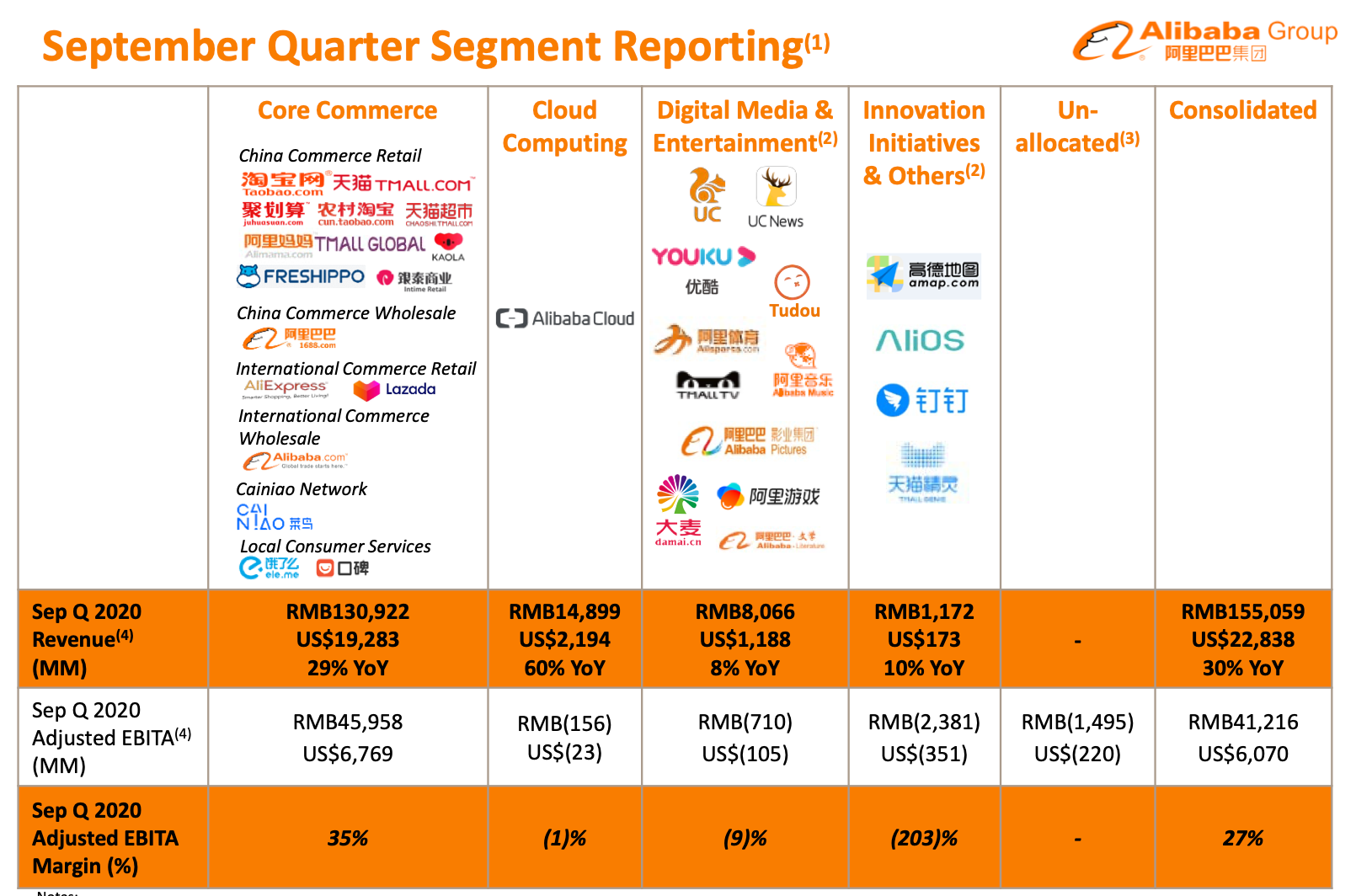

Большой разбор компании Alibaba

- 24 декабря 2020, 22:48

- |

Китайская компания, владеющая одноименным сайтом и различными виртуальными торговыми площадками. Работает в сфере e-commerce, облачных вычислений и entertainment. Основной доход получает от комиссии за торговые операции через свои площадки. Компания предоставляет платежные и финансовые услуги для потребителей и продавцов на своих платформах. В России известна скорее своей дочкой AliExpress. Никто в России не обходит стороной этот сайт, на котором осуществляются тысячи сделок формата B2C. С 2014 года Alibaba торгуется на бирже NYSE и занимает 7-ю строчку по капитализации. Давайте разберемся с основными сегментами бизнеса.

Самая оперативная информация в моем Telegram-канале — ИнвестТема. Подписывайтесь, нас уже почти 20 тысяч.

Основная коммерция

Совокупная доля этого сегмента в общей выручке занимает 84,5%. В сегмент входят Alibaba. com, Taobao .com, Tmall и AliExpress. Давайте по паре слов о каждой площадке.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал