ИНвестиции

Три основных правила успешного инвестора

- 12 июля 2019, 23:00

- |

1. Нужно разделять первичные и вторичные деньги. Первичные — это те, которые работают как инвестиции, вторичные — это то что получается в результате инвестиций. Первичные деньги не нужно тратить на собственные нужды, а вторичные как раз для этого предназначены.

2. Первичные деньги должны всегда увеличиваться в своем объеме (пополнение за счет накоплений ...). Желательно, чтоб рост был нелинейным.

3. Первичные деньги должны быть мобильны, то есть вложены в ликвидные активы. Т.к. происходит все время смена лидеров по заработку среди различных инвестиционных инструментов, то придется периодически перекладывать капитал из одного места в другое более доходное. А из неликвида тяжело выходить.

- комментировать

- Комментарии ( 2 )

Почему форекс - зло? (памятка новичкам)

- 11 июля 2019, 13:26

- |

Дилер вам не друг и даже не брокер. – Эффективный рынок это плохо. – Профит-фактор аж жуть. – По заветам группы «Ленинград». – Картинки с натуры.

------///------

Раз уж у меня сезон азбучных истин, еще один отрывок из моей книжечки. Из первой части. Там по нарастающей будет. Для трейдеров часть №2, для теоретиков часть №4, а для всего российского населения — пожалуй, самая первая.

Небольшое предупреждение: под «форексом» здесь понимается тот «форекс», куда только и может попасть тетя Маша и дядя Ваня. Не «межбанковский рынок, защищенный английским правом», а то, чего обычно. Вот про это и речь. И да, про это сотни людей писали сотни раз — но если до сотен тысяч еще не дошло, повториться не грех...

Типичная форекс-компания, действующая на территории СНГ – это что? Это пиар-отдел, касса для приема средств и игровое устройство он-лайн.

( Читать дальше )

Что покупать на рубли?

- 11 июля 2019, 11:39

- |

Стройматериалы

Закрыть долги по камуналкам

или

Доллары?

или оставить их на карте на символическом % за траты в рублях от 3000 рублей по ставке 4-6.5%?

Стройматериалы, а строю я как бы сам.Хоть в чём-то экономия, хоть и долго, зато нервы успокаивает.

ПИК VS ЛСР

- 10 июля 2019, 22:32

- |

На российском фондовом рынке, в настоящий момент представлено не так много девелоперских компаний. Однако, на мой взгляд эта отрасль в экономическом плане не менее важна чем та же энергетика или ритейл. Объемы продаж недвижимости, в конечном счете, оказывают влияние на потребление электроэнергии, тепла, продажи бытовой техники ну и конечно на кредитные портфели банков.

На московской бирже торгуются два крупнейших российских застройщика. Это «Группа ПИК» — лидер отрасли и «Группа ЛСР» — второй по объему строительства и вводу недвижимости в эксплуатацию девелопер. Чтобы вы понимали масштабы, объем текущего строительства «Группы ПИК» по состоянию на 1 июля 2019 г. составляет 7 409 тыс. кв. м., а у «Группы ЛСР» — 4 146 тыс. кв. м. Так же в России подрастают и другие участники рынка, такие как «Группа Эталон», акции которой торгуются на лондонской бирже, и непубличные пока Холдинг Setl Group, «ФСК Лидер», «Группа Самолет-Девелопмент».

( Читать дальше )

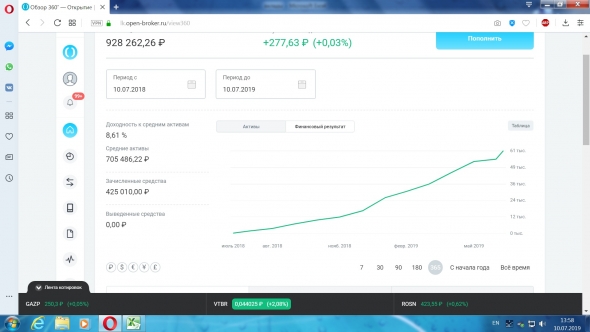

Мой дивидендный портфель. Начало.

- 10 июля 2019, 21:01

- |

Представляю результаты за первые три месяца инвестирования в акции российских компаний.

Для инвестирования мной был создан портфель акций — Дивидендный портфель. В настоящее время в нем акции 7 российских компаний (см. таблицу), все были куплены под отсечку по дивидендам, Сбербанк был куплен для освобождения от комиссий (акция брокера). В дальнейшем количество компаний будет увеличено. Планирую регулярные вложения и реинвестирование прибыли, балансировку портфеля. Основной доход планируется за счет дивидендов. Допускаю существенные просадки в случае падения рынков. В перспективе возможно добавлю облигации.

Отбор акций производится по следующим основным принципам: надежность компании, дивидендная доходность за 12 месяцев, регулярность выплат дивидендов, частота выплат в году, сфера деятельности компании. Буду избавляться от купленных акций в случае отказа от выплаты дивидендов, существенного их снижения, риска банкротства компании. Продавать часть акций для ребалансировки портфеля или для вывода средств. Докупать акции планирую как правило при снижении цены актива.

( Читать дальше )

Ну что товарищи инвесторы, похоже нас скоро станет меньше.

- 10 июля 2019, 18:51

- |

Глава Банка России Эльвира Нибиулина захотела ограничить россиянам доступ к фондовым рынкам и запретить популярные способы приумножения капитала, а также доступ к многочисленным финансовым инструментам и активам. Банк России лоббирует жесткое распределение инвесторов на категории, в результате этой реформы большинство инвесторов-физических лиц лишатся доступа к бумагам иностранных компаний, например Apple, Alphabet (Google), Alibaba, Tesla. Об этом сообщает принадлежащее Георгию Березкину РБК со ссылкой на участников рынка.

Регулятор лоббирует жесткие поправки в закон «О рынке ценных бумаг», они кардинально меняют категории инвесторов, которые работают на российском рынке. Вместо квалифицированных и неквалифицированных инвесторов появятся четыре категории: неквалифицированный особо защищаемый и простой инвестор, квалифицированный простой и профессиональный инвестор.

( Читать дальше )

Обзор рынка: It’s time to say good-bye?

- 10 июля 2019, 15:54

- |

Рыночные стратеги на редкость единодушны в скептицизме. Такие «зубры» Уолл-стрит, как Morgan Stanley, Goldman Sachs и Merrill Lynch, который стал частью Bank of America, не видят за счет чего рынок способен уйти выше озвученных «таргетов» на это год и пророчат в III кв. неприятности тем, кто «засидится» в акциях. В унисон с ними и крупнейший управляющими активами Blackrock, который предлагает нарастить долю кэша и гособлигаций за счет уменьшения «веса» акций.

Торговые переговоры США-Китай возобновятся на этой неделе по телефону, но в базовых сценариях уже никто не закладывает достижения «сделки». Скорее продолжительное «перемирие» с такими «уколами», как поставки оружия в «отбившийся» Тайвань. Ожидания сокращения Федрезервом ключевой ставки «уже в цене», да и они теперь находятся под вопросом после неожиданно сильного отчета по рынку труда. Хотя рынок, конечно, не верит, что есть что-то, что нарушит лелеемый им «хэппи-энд». Подобные мысли должен закрепить глава ФРС Пауэлл на слушаниях в Конгрессе в среду-четверг. После этого рынок сможет со спокойной душой переключить внимание на сезон квартальных отчетов, который также едва ли чем-то удивит приятным на фоне неоднозначной ситуации в экономике. Но рынок не думает сдаваться. Во всяком случае пока.

( Читать дальше )

Шорт евро под наличные баксы.

- 10 июля 2019, 11:26

- |

По фьючу евро ставка 8%, по сишке 5%, разница 3% годовых или 2 руб форы в год.

Дополнительно по рублю ставка сейчас 7,5%, таким образом разница к баксу 4,3% годовых или 2,8 руб за год.

Закупаем наличные баксы и встаем в шорт евро. Баксы на вклад (например под 3,2% в РСХБ).

Риски.

1. Евро уходит выше к баксу. Не забываем про фору разницы ставок к баксу 2 руб и к рублю 4,8 руб за год.

Плюсы.

1. Если евро уйдет ниже бакса. Получим дополнительную прибыль.

2. Если на рынке будет флет получим дополнительные 3% годовых к ставке бакса и 7% годовых к ставке рубля.

Кто что думает?

Пока что пробую на 10 лотах, наличные евро продам при росте курса на 20 коп от закупки.

Вот так эти эксперименты примерно выглядят на графике. До начала было 7,9% годовых +0,7% за неделю.

PS По поводу вывести все в нал, ни хера у меня не получается тоже сразу на рисовалась куча проблем.

( Читать дальше )

«Московская Биржа» присвоила номер дебютному выпуску биржевых облигаций ЗАО «Ламбумиз»

- 10 июля 2019, 08:13

- |

Соответствующее уведомление было опубликовано в официальных источниках. Идентификационный номер выпуска — 4B02-01-09188-H-001P от 09.07.2019.

Напомним основные параметры: объем выпуска — 120 млн рублей, номинал одной облигации – 10 000 рублей, срок обращения — 5 лет, выплата купона ежемесячно, ставка на 24 купонных периода – 13,5%, через 2 года предусмотрена оферта. Также по выпуску предусмотрена амортизация в 55, 57, 59 и 60 купонные периоды по 25% от номинала ценных бумаг. Выпуск размещается в рамках программы облигаций объемом до 1 млрд рублей. Организатор выпуска – «Юнисервис Капитал», андеррайтер – АО «Банк Акцепт».

Привлеченный капитал компания направит на увеличение финансирования поставок клиентам, предоставив им отсрочки платежей и обеспечив увеличение товарных запасов. Подробно о модели возврата средств и деятельности компании можно узнать из презентации, финансовые показатели представлены в аналитическом покрытии

( Читать дальше )

Инвестиции в компании РФ

- 09 июля 2019, 17:21

- |

Таким образом, объем прямых инвестиций нерезидентов РФ в российские компании в первом полугодии вырос на 38%.

При этом, как подсчитал центробанк РФ, во II квартале текущего года прямые иностранные инвестиции в российские компании остались на уровне аналогичного периода прошлого года и составили $2 млрд.

Cумма иностранных инвестиций в российские компаний по одобренным правительством сделкам выросла в 2018 году на 40% до 630 млрд рублей.

«По результатам 2018 года сумма иностранных инвестиций в российские хозяйственные общества по сделкам, одобренным правительственной комиссией, составила порядка 630 млрд рублей (сумма сделок и объем инвестиций в соответствии с бизнес-планами по развитию обществ), что на 40% выше показателей 2017 года», — заявила начальник управления контроля иностранных инвестиций ФАС России Олеся Мильчакова.

Инвестиции на мировых биржах простым языком от инвесторов. Идеи, планы, стратегии, портфели...

Доступным языком об инвестициях в акции, ETF, облигации

t.me/investorworld

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал