ИНвестиции

Александр Кравчук привлек на ПАММ-счет инвестицию $10 000

- 06 июня 2016, 17:52

- |

Александр Кравчук (г. Северодвинск), публичный ПАММ Управляющий FIBO Group, привлек инвестицию $10 000 через месяц после начала работы счета, см. http://www.fibo-forex.ru/investors/pamm/rating/1639307

Запись эфира видеопортала трейдеров YouTrade.TV 6 июня 2016 г.

- комментировать

- ★2

- Комментарии ( 2 )

Конкурс Алгоритмус-2016 #11

- 06 июня 2016, 11:12

- |

С начала года стратегия Мосбиржа. Фьючерсы показывает результат +102,64%, а за весь период 7 месяцев +298,03%

Всем удачных торгов!

Неделя первая пост — Конкурс Алгоритмус-2016 #1

( Читать дальше )

Премаркет. Старт новой недели без позитива.

- 06 июня 2016, 09:15

- |

Внешний фон для российского фондового рынка сегодня практически нейтральный, хотя немного дорожающая нефть может прибавить оптимизма российским инвесторам. В рамках азиатской сессии котировки нефти марки Brent вновь вплотную подошли к отметке 50$ за баррель, но вряд ли столь высокие уровни останутся долго. В воскресение, Саудовская Аравия предприняла очередной шаг в условиях борьбы за рынки сбыта и снизила цены на свою нефть в Европе, ввиду возросшей конкуренции между странами-производителями. Снижение цен составило 35 центов за баррель на северо-западе Европы и 10 центов в средиземноморском бассейне — для июльских поставок.

Азиатский регион в первый торговый день недели показал противоречивые результаты. Большая часть индексов показала негативную динамику, в лидерах снижения оказался японский индекс NIKKEI 225, потерявший почти 0.5%.

Главное событие дня — выступление главы ФРС США Джанет Йеллен с 19.30. Спич будет произнесён в Филадельфии, в местном World Affairs Council — не ахти какое важное учреждение, но тема выступления животрепещущая: «Экономический прогноз и денежная политика» — отсюда немалый интерес экспертов. Плюс близость следующего заседания Феда (уже 14-15 июня), которая лишь усиливает значимость любых заявлений важных персон ЦБ — так что реакция рынков может быть бурной. Ну а самое главное выступление главы ФРС с полугодовым отчётом о монетарной политики перед конгрессом состоится 21 июня, именно там будут расставлены многие точки на “и”, тем более, что его в первые с 2001 года перенесли почти на 1 месяц раньше.

( Читать дальше )

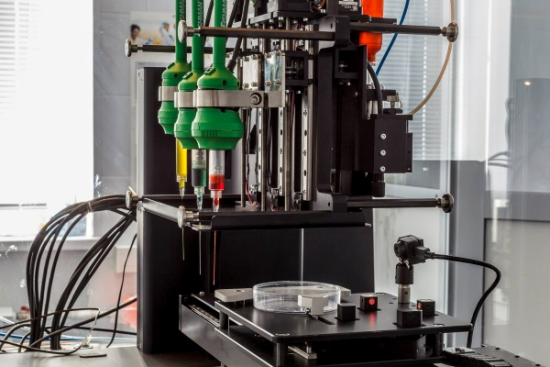

Купить бы 3D Bioprinting Solutions чуть-чуть - заманчивые перспективы

- 05 июня 2016, 20:44

- |

3D Bioprinting Solutions — лаборатория, основанная в 2013 году — одна из 20 мировых компаний-разработчиков биопринтеров,

по данным СПАРК-Интерфакс, 3D Bioprinting принадлежит компании «Инвитро‑Москва.

В сентябре 2014 года 3D Bioprinting Solutions презентовала первый отечественный биопринтер Fabion.

Справка :FABION – первый отечественный 3D-биопринтер оригинальной конструкции и дизайна, позволяющий точно распределять тканевые сфероиды (биочернила) в последовательных слоях гидрогеля (биобумага) согласно заданной цифровой модели. Предназначение этого аппаратно-программного комплекса – печать живого функционального трехмерного тканевого органного конструкта. Оригинальное техническое и инженерное решение базируется на особенностях собственной технологии 3D-биопечати. FABION превосходит по ряду параметров существующие в настоящее время коммерческие биопринтеры. (

( Читать дальше )

Как прикупить акций ВПК?

- 05 июня 2016, 13:06

- |

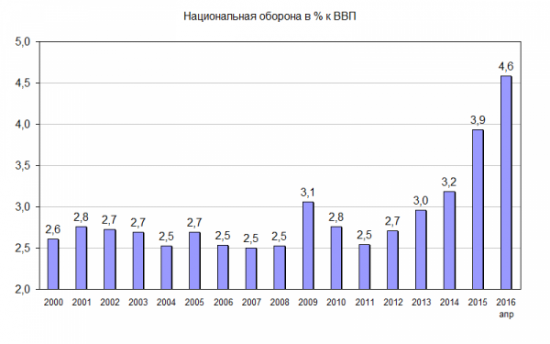

График взят отсюда aillarionov.livejournal.com/930862.html — это весьма годная статья, в которой доказывается, что у Медведева денег нет только на индексацию пенсий, на военные же расходы их хоть отбавляй.

Бабслей как бизнес: сколько стоит построить всю трассу?

- 05 июня 2016, 09:20

- |

Тема навеяна тем, что 2года назал переехал в Псковскую область где нет подготовленной трассы для моего бобА!

Обсуждение ведём из предположения, что денег на строительство трассы у меня нет и в этом году скорее всего не будет, так как планирую строительство погреба у себя на участке и металлического забора.

Расчет мультипликаторов – часть 2: подготовка данных

- 04 июня 2016, 10:52

- |

В прошлой статье Расчет мультипликаторов – часть 2: подготовка данных мы рассмотрели главную стратегию фундаментального анализа, а также перечислили основные мультипликаторы.

Теперь давайте на конкретных примерах рассчитаем мультипликаторы нескольких компаний. Первое что стоит сделать, это подготовить данные. Как уже говорилось, мультипликаторы фактически позволяют сопоставить рыночную стоимость компании с ее бухгалтерской отчетностью. Таким образом исходными данными у нас будут:

Рыночные данные: кол-во обыкновенных акций, кол-во привилегированных акций, рыночная стоимость акций (котировка).

Данные бухгалтерской отчетности.

Давайте подготовим данные для следующих компаний:

- 1.Сбербанк

- 2.Qiwi

- 3.РКК Энергия

Я специально взял три совершенно разные компании, чтобы примеры получились более полезными.

( Читать дальше )

Мужики! Нужно поднапрячься!

- 03 июня 2016, 01:34

- |

rusbase.com/opinion/cherche-la-femme/

Доходность на примере паев Арсагеры и депозита

- 03 июня 2016, 01:24

- |

А потом коммунизм, цены буду ниже, зп выше, акции обгонят инфляцию и тогда заживем!

Ну что за бред? Почему бы сейчас не жить ?

В итоге получается живем с мечтами о будущем, а оно, это будущее не настанет никогда..

Пример, зачитался я тут Шадрина, мы значит рынок обгоняем, альфу показываем!

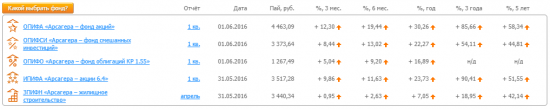

Давайте посмотрим, зайдем на сайт Арсагеры.

Лучший ПИФ с наибольшей доходностью за 5 лет это Арсагера — фонд акций:

Доходность — целых +58,34% за пять лет! ЗА ПЯТЬ ЛЕТ КАРЛ !!!

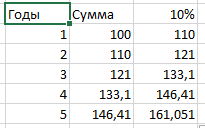

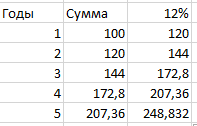

Я тут открыл эксель, посчитал доходность на жалком депозите +10% годовых с рекапитализацией:

Доходность за 5 лет +61% КАРЛ !

И это при жалких +10% годовых!!!

А если депозит будет всего лишь +12% годовых? А вот что:

Доходность +148% мать его!

И после этого они еще просвящают нас на своем сайте:

( Читать дальше )

А вы знаете, что такое грешные акции?

- 02 июня 2016, 11:35

- |

Вы когда-нибудь слышали о том, что такое грешные акции? Это ценные бумаги, которые, по мнению общественности, считаются, так сказать, аморальными. Акции называются так потому, что тот, кто ими владеет, зарабатывает деньги на человеческих слабостях. Безусловно, для большинства инвесторов – это хорошее вложение денег. И спрос на них всегда высокий.

Почему же так?Особенность таких акций состоит в том, что они относятся к компаниям, выпускающих товары, пользующиеся особым спросом у потребителей. Это касается алкоголя, табака, оружия и азартных игр. Порочный бизнес – прибыльный даже в кризисное время. Однако такие акции недооценены, потому, что вкладчики стараются всеми возможными способами избегать их. Это делает привлекательными ценные бумаги для инвесторов, которые знают, что крупная прибыль всегда сопровождается соответствующими рисками. Из-за отсутствия высокой конкуренции, можно получить большой процент от вложения.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал