Инвестиции в недвижимость

просматривая свой портфель:ЗПИФ недвижимости

- 07 октября 2022, 18:45

- |

из российских у меня в портфеле

Рент доход про |

Доходность:

|

||

( Читать дальше )

- комментировать

- Комментарии ( 3 )

Об ипотеке под 0,1%

- 06 октября 2022, 21:38

- |

«Одна из величайших загадок жизни не в том, что дураки быстро расстаются со своими деньгами, а в том, что у них вообще заводятся деньги», Уиггин Эддисон, Боннер Уильям, «Судный день американских финансов»

Не одного меня удивляет, откуда у людей деньги, при их потрясающей финансовой безграмотности. Радует то, что они ищут путь к свету.

Читательница спрашивает:

«Зять оформил ипотеку, на стадии котлована, строительства дома, под 0.1% на весь период ипотеки. Вот я сижу и думаю, может и мне так повезёт. Тут в ленте появляетесь Вы, с инфой о рефинансировании ЦБ, это ЗНАК, подумала я и подписалась на Вас. У Вас столько всего интересного!!! Но теперь о той ипотеке я ничего не понимаю. (( Как такое возможно? ((( Через какой банк оформлял нужно уточнить… »

Расскажу вам притчу об обезьянах:

«В царстве Сун жил Обезьяний царь. Его так звали потому, что он любил обезьян, кормил их ежедневно и настолько понимал желания обезьян, что мог ими повелевать. Но однажды случился неурожайный год и возникла необходимость уменьшить количество корма обезьянам. Зная, что они будут недовольны, а недовольная стая может выйти из повиновения, царь пришел к обезьянам утром и сказал следующее:

( Читать дальше )

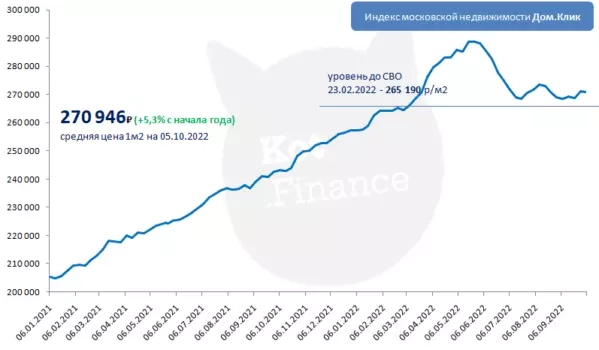

Перспективы рынка недвижимости после 21 сентября

- 06 октября 2022, 10:08

- |

В двух словах – пойдет вниз.

Источник, первоисточник — индекс Дом.Клик

Что происходит прямо сейчас исходя из обсуждения ситуации с проф.участниками рынка недвижимости (строители, риелторы):

— снижение активности клиентов по консультациям на 30%

— расторжение договоров аванса и задатков на уровне 40% (в обычное время 5-10%)

— в крупных городах есть много уезжающих, или желающих продать и держать в валюте «на всякий»

Все, у кого были одобрения банков, но не было денег - купили в марте

Все, у кого были деньги (без ипотеки) - купили в апреле-мае со скидками от продавцов

Все, кто боялся, но все же решился - купили в июле-августе даже без денег на первый взнос (об этом ниже).

Кто купит сейчас? когда впервые с начала СВО у людей есть реальная опасность на счет своего дохода и своей безопасности

Давайте разбираться, но перед этим просто покажу скрин с авито, где в течение двух дней после начала частичной мобилизации более десятка сообщений о снижении цен.

( Читать дальше )

Выкуп государством непроданного жилья у девелоперов - почему это возможно.

- 06 октября 2022, 01:24

- |

Есть несколько причин, по которым это реально может произойти.

Ввод жилья в России вырос за девять месяцев на 21%

Источник: realty.ria.ru/amp/20221005/stroitelstvo-1821746665.html

Иными словами, застройщики вошли во вкус и, вместе с «заинтересованными» чиновниками, не собираются останавливаться.

Выкупив квартиры у застройщиков госструктуры смогут сформировать свой арендный рынок, полностью им подконтрольный.

Они давно хотят контролировать этот, во многом теневой, бизнес и создают единую систему аренды жилья.

Источник: realty.rbc.ru/amp/news/61b314a29a7947a3f6173ce0

Поскольку 100% охват подоходного налога с арендного жилья практически невозможен, государству проще высадить неплательщиков из бизнеса (путем демпинга или предоставления налоговых вычетов на сумму арендных платежей).

Это почти полностью обелит рынок аренды недвижимости позволяя уйти от теневой составляющей.

( Читать дальше )

Выкуп недвижимости государством у застройщиков

- 05 октября 2022, 23:24

- |

Задутым? Тогда это очередное хищение из бюджета.

Выкуп должен быть по цене: себестоимость + зарплаты.

Иначе это хищение у бюджетников.

Итак наворовались так, что глаза уже заплыли.

Хитроjопый застройщик

- 05 октября 2022, 22:19

- |

В России доля непроданного жилья во многих проектах достигает уже 40%, и этот показатель будет расти, заявил во вторник на заседании общественного совета при Минстрое глава компании «Основа» Александр Ручьев.

И что же он предлагает? Снижать цены? Ага… щас! Читаем дальше:

По его словам, поддержать индустрию могло бы государство, выкупая у девелоперов часть жилья.

Ну и кто он после этого?

Россияне не торопятся с новосельем

- 05 октября 2022, 16:08

- |

🔊По словам главы «Основы» (девелоперская и инвестиционная компания) Александра Ручьева, этот показатель будет продолжать рост.

🤝Ручьев считает, что поддержать индустрию могло бы государство, выкупая у девелоперов часть жилья.

🚀По мнению аналитиков Market Power, цены на жилье, если не будет шоков, вряд ли сильно снизятся. Но сейчас и спрос подавлен, и предложение постепенно растет.

🔹Ипотеку на новостройки брали в основном по программам с низкими ставками (0-6%). Это позволяет заметно снизить ежемесячный платеж. Сейчас ЦБ хочет повысить коэффициенты риска для таких кредитов, что может уменьшить спрос.

👉 Чем грозит повышение ипотечных коэффициентов риска

🔹В целом неопределенность выросла, снижение ставок становится менее вероятным. Усиливаются эмиграционные настроения, потенциальные покупатели берут паузу, уезжающие — пытаются продать квартиры. Для жилья премиум-класса все еще сложнее: кто-то уезжает, кто-то просто покупает жилье за границей.

( Читать дальше )

Звонил Талан. Предлагал инвестиции

- 05 октября 2022, 11:24

- |

Предлагают до 12%. Говорят очень надёжно. Мол недвижимость -консервативная и защитная сфера. Говорю -я опираюсь не на слова эмитента, а на данные рейтинговых агентств. манагер- у нас высокий рейтинг, BB. Я -это довольно таки средний рейтинг. ВДО. манеджер заявляет- а высокие рейтинги только у менждунарноных крупных компаний. Мы не строим в Мск и в СПБ. якобы на основе этого рейтинги и выдают.

В любом случае 12% для BB это очень мало. на рынке воз и маленькая тележка эмитентов с доходностью 20+. До 30%

а 12 это доходность очень лучших корпоратов. и не сильно выше доходности ОФЗ (=инструмента с эталонной доходностью в рублях)

Но самое интересное другое- то что она продвигала это платформа «Талан-Инвест». надёжность талана как застройщика к надёжности инвестиций на ней отношений не имеет -там и они могут занимать и любые другие организации строительного сектора. это краудфандинговая платформа. И за долги тех кто там средства привлекает они, конечно, не отвечают. Получили свой процент и пошли дальше.

то есть по сути мне под видом надёжной консервативной инвестиции пытались втюхать крайне агрессивную и рискованную. огромный дислайк.

p.s. Когда то смотрел их предложения по инвестициям-были у них по сути займы под ставку на пару процентов выше чем их облиги дают (но с потерей ликвидности), были варианты инвестиции в конкретный объект который становиться залогом.

Статистика ипотечного рынка. Что ожидает рынок недвижимости?

- 05 октября 2022, 08:48

- |

События, которые происходили на рынке недвижимости с февраля – безусловно войдут в историю. В отличии от скучных цифр 2021 и других годов, каждый месяц 2022 – это нечто.

Исторически, ипотечный рынок вторичного жилья более емкий: на каждый рубль кредита на новостройку выдавали 2-3 рубля на вторичный рынок.

В мае, когда рынок кредитования рисковал в принципе схлопнуться, впервые в российской истории, кредиты на новостройки в полтора раза превысили кредиты на вторичный рынок. Оно и понятно: кредитоваться под 20% мало кто хотел. А новостройки еще поддерживали дешевыми ставками в 6-7%.

Сейчас же, когда ставки первичного и вторичного рынков более-менее сравнялись – рынок кредитования тоже стал приходить в себя: вторичный рынок вернул себе пальму первенства. Что же придумали продавцы новостроек, у которых как мы знаем до 80% продаж – ипотека?

- субсидируемые ставки: хотите ипотеку под 0%? – легко, переплата будет перенесена в цену, но кого это волнует!

( Читать дальше )

«Деньги делают деньги. От зарплаты до финансовой свободы» Дмитрия Лебедева. Байки про инвестиции в недвижимость

- 03 октября 2022, 07:33

- |

«После прочтения многих книг понимаешь, что никакой практической пользы не получил. Книга Дмитрия Лебедева отличается своей практичностью…» — именно такие слова написаны на обложке этой книги, и это чушь чуть более, чем полностью.

По дороге в Питер и обратно прочитал в Сапсанище книгу Лебедева. Если вам нужен краткий пересказ этой книги, состоящей из 240 страниц, то вот: один мой знакомый купил квартиру и сейчас живет хорошо. Другой знакомый квартиру не купил, поэтому сейчас живет плохо. Кстати, видел его недавно, он превратился в бомжа. А еще можно купить не одну квартиру, а две. Это на 200 страниц, ну и на 40 страниц про все остальное кроме недвижимости.

Не совсем этого ждешь от книги про инвестиции и финансы, но все же Дмитрий 20+ лет работает с недвижкой, так что здесь моя вина, что ожидал чего-то другого, тем более, практической пользы. Еще один повод не верить отзывам о книгах, особенно тем, которые напечатаны на задней стороне обложки.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал