Инвестиции

Звонок

- 25 февраля 2016, 17:18

- |

Сегодня мне позвонили из какой-то форексной конторы и спрашивают имею ли я опыт в инвестировании?

Откуда у них мой номер? Ну да ладно, беседа была следующая. Я решил немного потроллить. Откуда они звонили — не назвались.

-У Вас есть опыт в инвестировании?

я: да есть, я в акции вкладываюсь

— а акции, а у нас еще интереснее и более выгоднее. Мы хотели бы Вам предложить брокерское обслуживание через Арсагеру (или что-то такое, название в первый раз слышал), а также готовы оказать услугу по финансовому управлению на рынках валют, металлов, золота и т.д.

я: зачем мне это?

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 26 )

Как быстро вы хотите разбогатеть на бирже?

- 24 февраля 2016, 17:56

- |

1. Почему новички проигрывают на рынке?

2. Как правильно действовать?

3. В какой срок реально стать богатым?

Ответы см. в видео.

Блог.

Мысли по текущей ситуации.

- 24 февраля 2016, 15:34

- |

Плавно приближаемся к марафону заседаний Центробанков.

Волатильность сначала текущего года на всех фондовых рынках просто зашкаливает, при этом неопределённость продолжает только нарастать. Февраль в плане важных событийных потоков оказался весьма скуден, а вот март в себе таит множество интриг. Именно в марте погоду на финансовых рынках будут определять заседания всех мировых Центробанков, от которых уже сейчас инвесторы ждут чёткой конкретики, относительно дальнейшей монетарной политики. И если инвесторы будут чем-то расстроены, то первый весенний месяц пройдёт явно в “медвежьем” ключе.

Ситуация не только в мировой экономике, но и на фондовых рынках остаётся весьма шаткой, поэтому новыми обещаниями сейчас делу не поможешь. От Европейского Центрального Банка ждут реальных действий, таких как расширение программы выкупа активов и понижение ключевой ставки. От банка Японии ждут аналогичных действий, ибо все последние усилия по девальвации японской йены, которые предпринимал регулятор последние два года, уже просто стёрты. ФРС также должен дать рынкам чёткий сигнал на то, что торопиться с циклом повышения ставок ещё не время. Остаётся открытым вопрос – разочаруют или нет мировые регуляторы всё финансовое сообщество?

( Читать дальше )

Высокий % по вкладам = признак "проблемного" банка?

- 24 февраля 2016, 14:07

- |

В последнее время на экранах телевизоров и ленте событий постоянно мелькают новости о закрытии банков, отзывах лицензий, включении режима санаций. Нынешнее руководство Банка России с 01.07.2013 по 01.02.2015 включило в 27 банках процедуру санации и отозвало 183 лицензии. Все это совсем не новость.

Человеку непосвященному интересно следующее: что будет с его банком, насколько он надежен, как предугадать банкротство, есть ли предупреждающие индикаторы. Теперь о фактах.

Большая часть из 15 крупнейших банков, потерявших лицензию в 2015 году, демонстрирует высокий рост вкладов населения за год до отзыва (более чем на 50%) на фоне значительного сокращения средств корпоративных клиентов и росте кредитования юридических лиц, при высоком его удельном весе в активах.

Также стоит обратить внимание на значения норматива достаточности капитала (Н1). Значения, близкие к минимально допустимому значению в 10% или ниже этого значения на последнюю отчётную дату перед отзывом лицензии имеют 5 из 15 банков, а нарушение Н1 – четвертая причина отзывов лицензий по частоте упоминания в пресс-релизах Банка России.

Итак, задачей исследования будет подтвердить или опровергнуть гипотезу – высокие проценты по вкладам являются признаком «проблемных» банков.

Критериями определения надежности выступят признаки «проблемных» банков, у которых были отозваны лицензии в 2013-2015 гг.:

1. Разнонаправленная динамика вкладов населения и вкладов корпоративных клиентов

2. Рост корпоративного кредитного портфеля и его удельного веса в активах.

3. Минимально допустимые значения нормативов достаточности капитала.

Объектами исследования выступят 4 банка с наибольшими процентами по вкладам населения на 19.02.2016 (параметры вклада: 1 млн.руб на срок 1 год, сайт Сравни.ру):

1. Милбанк (вклад «Плановый», 12,85%);

2. Экспресс-Кредит (вклад «Годовой плюс», 12,81%);

3. Таврический (вклад «VIP», 12,70%);

4. Интерпромбанк (вклад «Максимальный доход», 12,70%).

По итогам работы с финансовой отчетностью была составлена следующая таблица.

( Читать дальше )

Азартная игра

- 23 февраля 2016, 23:58

- |

Инвестиции-это как азартная игра, которую в конечном счете нельзя проиграть-если инвестор играет только по правилам, позволяющим использовать все движения рынка в свою пользу.

P.S. Всех мужиков с праздником!!!)Твёрдости духа, сил и мужества! идти к намеченной цели и никогда не сдаваться!

Как на эти 14 вопросов отвечают на Wall street?

- 22 февраля 2016, 23:35

- |

Вопросы были самые разные, от стратегий инвестирования для разных типов инвесторов, до будней и досуга управляющих. Они в этом бизнесе уже около 20 лет. Сам брокер работает с 1964 года, и имеет в управлении около 1 млрд долларов. Занимаются инвестициями в ценные бумаги (акций, облигаций, паевые инвестиционные фонды, ETF и прочие другие финансовые продукты).

Как происходит поиск и выбор интересных акций? Стратегии, методики, лучшие практики (best practice):

Вот вопросы, которые задали наши слушатели:

- А у Вас биржу отключают?

- Каковы обязанности клирингового комитета?

- Кто гарантирует торговлю на бирже, кто является контрагентом? Какая структура является гарантом сделки? Например если по фьючерсным контрактам контрагент банкротится, то что происходит? Можно ли потерять, открыв прибыльную сделку, если закрыли контракт из-за банкротства контрагента?

- В чем разница sell-side И bye-side?

- Правда ли что цена идёт всегда против толпы?

- Скажите какая на ваш взгляд самая большая сложность у трейдера при управлении счётом превышающим миллион долларов?

- Правда ли все, что описано в книге «Один хороший трейд» — касательно подхода к торговле, трудовых будней, торговле не по графику а по ленте?

- Важно ли быть территориально близко к бирже?

- Какие программы, сайты вы используете для аналитики и новостей?

( Читать дальше )

Верьте в успех!

- 21 февраля 2016, 11:08

- |

Верьте в успех, но помните, подготовка — мать успеха! Дерзость — его отец!

Я добавлю еще «нужно чувствовать дух времени» — для того чтобы просто «быть в теме», или не быть вне ситуации.

Почему я пишу это? Еще достаточно давно я задумался над тем почему при равных возможностях на старте, люди по разному преуспевают. Мы разные. Но это же не означает, что все заранее предопределено, что одни должны быть успешны, другие нет. От чего зависит успех в инвестировании? Имея образование преподавателя, имея опыт в инвестировании, имея опыт работы в инвестиционных компаниях я всегда возвращался к этому вопросу и всегда под разным углом зрения смотрел на эту проблему. Для себя лично я сделал определенные выводы о том, что нужно для того чтобы быть успешным, это конечно мое личное мнение. Все далеко не так просто как может показаться на первый взгляд.

Начнем со здоровья? Да, конечно, очень важно чтобы заниматься чем либо у Вас должно быть здоровье. Ваше внутреннее самочувствие очень важно для контроля над ситуацией. Не стоит заниматься самостоятельным инвестированием на финансовых рынках, если в вашей жизни произошло что то плохое, например, если потеряли близкого человека, (пишу из личного опыта) советую, по крайней мере надо взять тайм аут. Очень тяжело сосредоточиться на чем то, если Вы находитесь в плохом душевном состоянии.

( Читать дальше )

Золото – начало фазы длительного роста.

- 20 февраля 2016, 11:07

- |

В 2011 году тренд по золоту переломился с восходящего на нисходящий. Деньги из золота как переоцененного актива стали уходить в акции, облигации и недвижимость. Нисходящий тренд по золоту длился вплоть до конца 2015 года и только в этом году ситуация изменилась. Таким образом, нисходящий тренд длился пять лет.

Но в настоящий момент, по моему мнению, можно констатировать свершившийся факт – в связи с началом третей волны мирового финансового кризиса тренд по золоту переломился на восходящий. Это произошло после пробоя уровня 1150.10 вверх на месячном графике. Сейчас можно заметить, что идет закрепление над этим уровнем на дневном графике.

Основные фундаментальные причины для перелома:

1. Основная и главная – начало третей волны мирового финансового кризиса.

2.Ускоренное увеличение золотых запасов – в основном со стороны Китая, который столкнулся с кризисом перепроизводства и уже очевидно, что он продлиться ближайшие несколько лет. Так по данным за июль 2015 года народный бак Китая располагает 1658 тоннами золота. Это пятое место в мире по величине золотого запаса.

( Читать дальше )

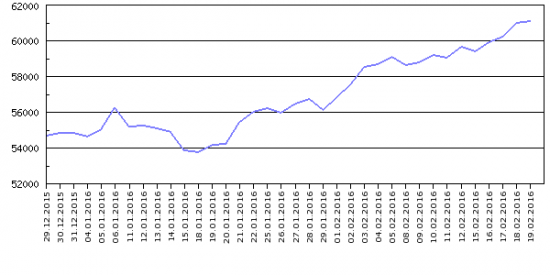

Проект Русский Баффет+13%

- 19 февраля 2016, 19:32

- |

Сегодня расскажу о своём портфеле, из каких акций он состоит:

-БСП ао (7.04%)-доля в портфеле

-ИРКУТ -3 (8.59%)

-Лензолото ап (11.3%)

-Русал рдр (11.3%)

-ИнтерРАО ао (19.41%)

-AGRO-гдр (20.62%)

-Мечел ао (21.22%)

На сегодняшний день стоимость портфеля прибавила 13%

Моя стратегия разумного инвестирования-

-Покупка недооценённых рынком акций

-Особые случаи

Мечел-Это особый случай в моём портфеле.Переговоры о реструктуризации долгов заканчиваются в положительную, для акционеров, сторону.Мечел вроде как спасается от банкротства.Жду марта, если акционеры проголосуют ЗА реструктуризацию, то долю планирую увеличивать.

Остальные акции в моём портфеле-это недооценённые акции.

P.S.Моя цель инвестирования состоит не в том, чтобы заработать больше на фондовом рынке, чем другой инвестор, а в том, чтобы заработать достаточно денег для собственных нужд.Лучший способ оценить эффективность своих инвестиций-это убедиться в том, что вы придерживаетесь собственной стратегии и принципов, которые обязательно приведут вас к цели.Это тот самый случай где не важно пришли ли вы к финишу первым, а важно то, что вы к нему всё-таки пришли!

Всем Разумных Инвестиций!!!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал