Блог им. nyselive

Кризис перепроизводства в Китае.

- 12 октября 2015, 10:40

- |

После падения в 2011 году Hang Seng Index (HSI) и достижения минимальной отметки на уровне 1681.82. Он начал рост на протяжении трех последующих лет. Но в мае этого года началось новое падение, которое оказалось самым сильным с 2011 года. Датой разворота тренда вниз на дневном графике можно считать 10 июня этого года. Когда произошел пробой уровня 29953.59. Цена пробила ценовой диапазон, который формировался семь недель подряд. Далее началось падение, которое длилось 5 месяцев подряд, и только в этом месяце индекс HSI показал первые признаки роста.

Столь сильное падение одного из основных индексов второй по размеру экономики не могло не сказаться на других индексах крупных бирж мира. Индекс американского фондового рынка S&P 500 в июне показал падение. А позже в августе вышел вниз из ценового диапазона, который формировался пять месяцев, после чего падал два месяца подряд. И только в этом месяце показал рост.

Аналогичным образом индекс японской биржи Nikkei в июне тоже показал падение. А в августе вышел из ценового коридора, который формировался два месяца подряд вниз и так же как S&P 500 падал два месяца подряд. И только в этом месяце показал рост.

Европейский индекс EU 50 в июне так же как индексы S&P 500 и Nikkei так же показал падение. И так же в августе вышел из ценового коридора, который формировался пять месяцев подряд. После чего падал два месяца подряд и так же в этом месяце показал рост.

Следует так же сказать, что в июле так же началась новая волна снижения цен на нефть. Одной из причин этого события стал обвал фондового рынка в Китае.

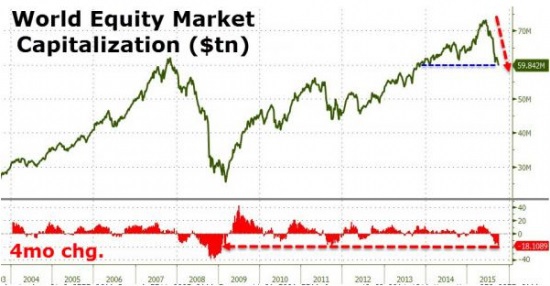

В целом же по данным Zerohedge на первое октября текущего года с начала июня – в результате падения мировых фондовых индексов глобальный рынок акций сократился более чем на 13 триллионов долларов. Или 18%. Что опять же является самым сильным падением с 2011 года.

Главными причинами обвала Китайского фондового рынка большинство экспертов считает следующие причины.

Первая причина – абсолютное большинство участников торгов на фондовом рынке Китая это физических лица, большинство из которых активно использует так же маржинальную торговлю. Это приводит к высокой спекулятивности рынка и как следствие этого произошло надувание мыльного пузыря, который с треском лопнул. Очевидно, что одной из главных причин этого явления является недостаточно высокая инвестиционная культура и низкая финансовая грамотность большинства населения. Это последствия длительного социалистического пути развития Китая, когда фондовые рынки в Китае были под запретом.

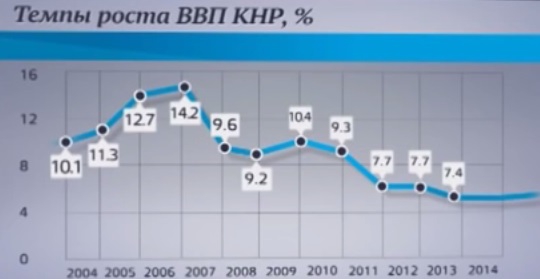

Вторая причина – замедление роста экономики Китая. В этом году правительством Китая прогнозируется рост ВВП на 7% что является самым низким показателем за четверть века.

Но следует сказать, что в отличии от Американского или Японского фондовых рынков, которые являются одними из базисов этих экономик. И чья динамика отражает не только настроения у инвесторов, но и общества в целом. И резкий обвал индексов этих рынков может привести к проблемам в реальном секторе как в случае кризиса 2008 года, который начался с резкого падения индекса S&P 500. То Китайский фондовый рынок скорее является надстройкой над реальным сектором экономики, базирующимся на производстве. И таким образом динамика фондовых индексов Китая это скорее один из индикаторов состояния дел именно в реальном секторе. Таким образом, падение Китайских фондовых рынков не может само по себе привести к началу кризиса в экономике, но явно говорит о серьезных кризисных явлениях в реальном секторе страны.

Возникает закономерный вопрос – а в чем же именно заключается кризис “мировой фабрики” заполонившей весь мир своими товарами? А ответ на этот вопрос звучит так – в настоящее время в Китае можно наблюдать классический кризис перепроизводства. Прямо по Карлу Марксу, труды которого до сих пор очень ценят и уважают в Китае, не смотря на то, что там уже давно полноценная рыночная экономика со всеми вытекающим отсюда последствиями.

Следует сказать, что основными потребителями продукции выпускаемой в Китае являются США и Европа. Ведь Китайская экономика ориентирована на экспорт. После кризиса 2008 года производственные мощности Китая значительно возросли за счет инвестиций. В тоже время потребление товаров осталось на том же уровне, а сейчас и вовсе стала падать. Многие эксперты констатируют, что в настоящее время Китай производит уже больше товаров, чем способен употребить сам Китай, США и Европа. Таким образом, Китаю чтобы хоть как то смягчить последствия имеющегося перепроизводства приходиться прилагать очень много усилий в двух направлениях – поиск новых рынков сбыта и снижение цен на свои товары, чтобы сделать их еще более конкурентоспособными. Если сравнивать апрель 2014 года и апрель 2015 года то мы увидим, что цены производителей снизились почти на 5%. Таким образом, в этом году Китайские компании заработают меньше чем в прошлом на 5% при тех же издержках производства и при тех же производственных мощностях. Если потребление в мире продолжит снижение, то можно предположить что производители будут вынуждены и далее снижать цены чтобы иметь возможности обслуживать производственные мощности и таким образом держаться на плаву. Но не у всех выйдет это сделать. Первым звонком, сигнализирующим, что это уже происходит, стала новость, что один из ведущих игроков на рынке производства трансформаторов компания Baoding Tianwei Group (BTW group) сообщил о дефолте и неспособности погасить долги по своим облигациям.

Еще одним фактом подтверждающим наличие кризисных явлений в промышленности является то, что индекс деловой активности Китая (PMI) продолжает снижаться еще с прошлого года. Считается, что если он падает ниже 50 пунктов, то это говорит о снижении производственной активности.

Таким образом, текущие кризисные явления в Китайской экономике закономерны и даже неизбежны. Тем не менее, любой кризис так же имеет свойство в конечном итоге неизбежно заканчиваться. И чем скорее будут приняты меры по его урегулированию, тем быстрее это произойдет. В настоящее время правительство Китая приняло уже много мер, чтобы не допустить ухудшения ситуации. Далее последуют меры по ее улучшению. Но все это требует времени. Таким образом, вполне можно предположить, что кризис в Китае а, следовательно, и постепенное снижение индекса HSI продлиться как минимум до конца текущего года, более ясная картина будет видна в начале следующего года. Возникает вопрос, к чему это может привести? А последствия могут быть следующими — дальнейшее снижение цен на нефть и дальнейшая турбулентность на остальных фондовых рынках мира.

теги блога nyselive

- 6A

- 6B

- 6E

- 6N

- amex

- apple

- bitcoin

- Boeing

- brent

- cl

- COVID-19

- eur

- finviz

- futures

- gold

- Google Alphabet

- Huawei

- index

- iphone

- microsoft

- nasdaq

- NYSE

- oil

- Pump a Dump

- rts

- rts index

- S&P500

- S&P500 фьючерс

- SI

- Silver

- Spacex

- ukoil

- wti

- акции

- американский рынок

- американский фондовый рынок

- байкал

- бедность

- биткоин

- внутридневная торговля

- греция

- доллар-рубль

- евро

- еврозона

- жадность

- Золото

- Илон Маск

- инвестиции

- индекс

- интрадей

- капитализация

- китай

- коронавирус

- космос

- кризис

- кризис 2020

- кризис 2022

- криптовалюта

- криптотрейдинг

- курс рубля

- мировой кризис

- мировой финансовый кризис

- нейронная сеть

- Нефтедоллар

- Нефть

- новости

- Новый 2020 год

- новый шелковый путь

- обвал

- один пояс – один путь

- отбор

- отбор акций

- оффтоп

- падение

- падение доходов

- перепроизводство

- ракета

- робот

- рост

- рубль

- серебро

- скринер

- стагнация

- страх

- сша

- технологии

- Тимоти Сайкс

- торговая война

- торговые сигналы

- трейдинг

- третья волна

- финансы

- фондовый рынок

- Фьючерс

- цель

- цена на золото

- цена на нефть

- цены на нефть

- экономика России

PS плюсануть не могу пока еще, не дорос)))