Инвестиции

Мой американский портфель.

- 21 января 2016, 14:29

- |

«Мне казалось, что я уже умер и в раю, так как все вокруг молчали. А я кричал изо всех сил: „Какого черта происходит?“ Ди Каприо

Спокойствие, только спокойствие.

Мой американский портфель, как и российская часть в данный момент переживает коррекцию. Правда, всё не так страшно, как может показаться.

Мой российский портфель слабо коррелирует с российским рынком, из-за большой доли одного малоликвидного актива (например, вчера мой счет на ММВБ наоборот вырос на +13,5 тыс. рублей, а сегодня «падает» на -30,6 тыс. руб., хотя рынок растет – счет может ходить в любую сторону в краткосрочном периоде, это обычная ситуация).

В долларах оценка российских акций падает. Это да. Но глобально все эти моменты не должны беспокоить, тут важны более долгосрочные тренды в экономике и в стране. А с этим в России пока не очень всё хорошо.

Американский портфель серьезно проседает в долларах, чуть лучше, чем S&P500 в целом (-10% против -11,5%)

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 27 )

Где рейтинговые агенства? Мудисы,Фитч и ЭсЭндПи? Почему нам рейтинг не снижают?

- 20 января 2016, 18:54

- |

Что-то молчат(чую недоброе), или у нас с экономикой все в шоколаде?

Когда у нас пересмотр инвестиционных рейтингов кто знает?

Почему российский рынок акций инвестиционно не интересен?

- 20 января 2016, 13:26

- |

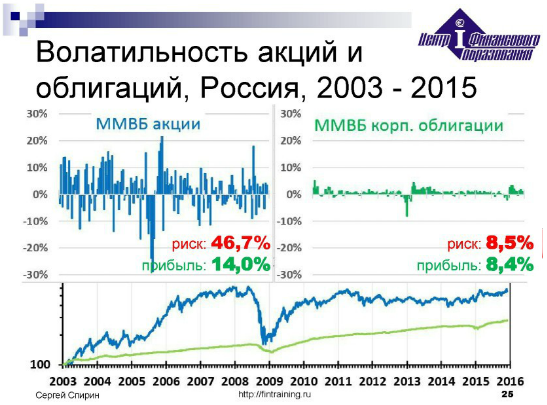

Смотрю свежий вебинар от Сергея Спирина, где он приводит замечательную статистическую картинку по базовым классам активов — индексу акций и облигаций. На картинке отчетливо видно, что индекс акций имеет доходность всего на 60% выше чем облигаций, но риск более чем в 5 раз выше!

А теперь станьте на место крупного западного инвестиционного дома, который берет ликвидность от ФРС и ЕЦБ по их ставке + пару пипсов. То есть вопрос леверджа для него тривиален, какой актив он с большей вероятностью купит?

Ответ очевиден, там где взвешенная на риск доходность выше, а это именно облигации. В целом, это справедливо для всех развивающихся рынков, именно рынок облигаций привлекает инвесторов. А в секции акций стригут местных инвесторов.

Подчеркну, акции именно инвестиционно не привлекательны. Спекулятивно есть и глубина ликвидности и волатильность, потому все возможно.

Про иносраные инвестиции

- 19 января 2016, 16:02

- |

Про иностраные инвестиции

По мотивам записи: Роснефть: за что должны платить налогоплательщики (http://smart-lab.ru/blog/304205.php)

1) в России денежная единица — рубль, не доллар ФРС.

2) Любой доллар — это фактически долговое обязательство владельца доллара перед ФРС.

3) Инвестиции предполагают их возврат, причём ВСЕГДА в большем объёме.

4) Доллары поступают в ЦБ либо из долларовых инвестиций либо с продаж товаров (экспорта)

Дальше:

Какие инвестиции будет забирать долларовый инвестор? Правильно Доллары.

От куда нужно дать инвестору доллары — прибыль с его инвестиций? Два источника:

— доллары от экспорта

— доллары с других инвестиций

Так как «там» дураков нет, то доллары выдаются из валютной выручки (экспорта), тем самым лишая экспорт смысла.

Так что есть долларовые инвестиции? Кредит, всегда, иначе это благотворительность.

Что есть долларовые инвестиции в нашу страну? Открытый грабёж.

( Читать дальше )

Как заработать 81% годовых в долларах!

- 19 января 2016, 15:40

- |

вот вам бесплатная инвестиционная идея, вместо того, чтоб пипсовать ри, си и тому подобные казиношно-лудоманские инструменты с 10 плечом и сливать депозит

многие тут сейчас подвергнут её критике, мол Газпром может стоить ниже 100, а курс доллара выше 100, допускаю такую возможность, на этот случай нужно действовать агрессивно и усреднить позицию, используя 2 е плечо)но что то не о верится, что Газпром будет стоить 1$ за акцию

Инвестиционный подход всё-таки рулит)))

- 19 января 2016, 11:12

- |

«На сегодня (18 01 2016) по весу в портфеле вышло следующее:

1. Фосагро

2. Мосбиржа.

3. Акрон.

4-5. Татнефть префы - Норильский никель.

далее по мелочи, пока не стоит упоминания.», сегодня снова обгоняет индекс ММВБ.

Что в очередной раз подтверждает работоспособность инвестиционных стратегий и их способность дополнять спекулятивные и к тому же показывает, что инвестиционный сигнал срабатывает раньше спекулятивного. Посмотрим правде в глаза: ещё вчера вся аналитика нашей биржи пускала слюни на падающую нефть, слабеющий рубль, тухнущий Китай и прискорбно скулила о будущем российских акций, а сегодня… прямо как в старой десткой поговорке: «Куда фига — туда дым, т.е. аналитик».

А у меня уже чешутся руки зафиксировать спекулятивную прибыль в акциях, и только инвестиционная закалка удерживает эти руки от продажи, всё-таки я пока не барыга)))

Распродажа - это не рецессия. Что происходит после нее? СП500 - ответ в цифрах.

- 19 января 2016, 10:52

- |

С одной стороны потери на фондовом рынке никогда не доставляли удовольствия, с другой — это по-прежнему лучший шанс для большинства из нас.

( Читать дальше )

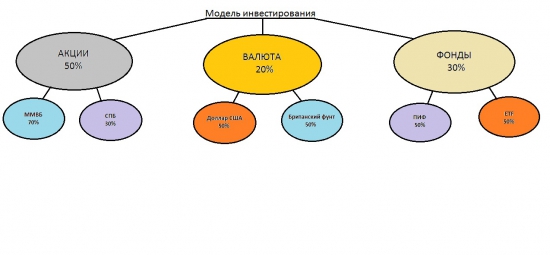

Моя модель инвестирования

- 19 января 2016, 06:26

- |

доброе утро господа

Вашему вниманию хочу представить свою модель долгосрочного инвестирования.

В схеме указан актив и его доля — можно ли так? может доли изменить? что то добавить, заменить или убрать? Вообщем Ваше мнение интересует.

И у какого брокера можно все это купить с одного брокерского счета?

Спасибо за внимание.

Как посчитать Эффективность Работы Менеджмента Компании?

- 18 января 2016, 20:20

- |

Когда компания получает прибыль, она может выплатить ее в виде дивидендов акционерам, либо всю удержать и реинвестировать в бизнес. А может часть удержать, а часть отдать в виде дивидендов?

А смогут ли менеджеры эффективно инвестировать деньги компании?

Инвестируя в акции с точки зрения бизнеса, вам требуется анализировать менеджмент, иначе вы начнете терять деньги, даже когда сам бизнес компании кажется достаточно стабильным.

В этом коротком видео Андрей Макарский разъясняет альтернативный, простой и эффективный способ количественной оценки менеджмента публичной компании.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал