Индекс Доллара

Прогноз будущего России по графикам цены нефти и индекса доллара

- 30 декабря 2016, 15:24

- |

Вот первый прогноз, сделанный на ней:

Из сих художеств следует:

1. К 12 февраля 2017-го мы приблизимся к цене $60 за бочку — 0.38 по Фибо. Это конец 4-й волны, и, вероятно, это будет последний всплеск света оптимизма для нашей экономики.

2. К концу марта 2017-го 37 за бочку и затем медленная коррекция — дрочка.

3. В сентября 2017-го начинаем движение к концу 5-й волны, к цели 23.5, которую должны достичь в феврале 2018-го, где и взвоем.

4. Жесть будет продолжаться вплоть до декабря 2018-го, за это время мы увидим все чудеса импортозамещения, победоносных военных действий, роста экономики, восстановления заводов, сельского хозяйства, повышения пенсий, улучшения качества здравоохранения, образования, борьбы с коррупцией и терроризмом.

5. В декабре 2019-го нефть 60 — выдохнули! Впереди, после коррекции, цель 80. Но это уже будет совсем другая Россия.

Будет не лишним сравнить сей прогноз с графиком индекса доллара:

( Читать дальше )

- комментировать

- ★10

- Комментарии ( 20 )

Forex обзор на будущий год

- 28 декабря 2016, 18:01

- |

Думаем, на волнение всего этого движения понадобится больше чем год, цели по коррекции X – 90-94.

EUR/USD

Предполагается укрепление евро в связи с высокой перепроданностью (сентимент уже долгое время держится на отметке 7-10% быков). Мы ожидаем, что оно скоро начнется. Долгосрочно, ожидаем укрепление доллара на 0.8, вторая цель 0.65+

GBP/USD

Пара также движется в соответствии с нашими предыдущими прогнозами. Среднесрочно, ждем укрепление фунта, после чего движение к паритету.

( Читать дальше )

Рынок золота в преддверии Нового Года

- 19 декабря 2016, 15:03

- |

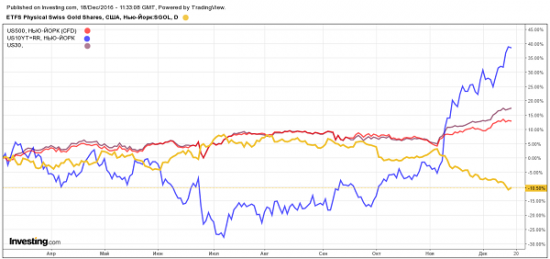

Золото показывает снижение 6 недель подряд и находится на 10 месячных минимумах. Мы полагаем, что цена на золото останется под давлением в ближайшее время и вот почему.

После выборов в США мы наблюдаем рост индексов S&P 500 и US30, при том, что повышение доходности госбондов US 10 YT увеличивает их привлекательность относительно акций. Более того, фондовые индексы США каждый день достигают новых рекордных уровней, что может спровоцировать дальнейший отток средств из (золотых) ETF

Вместе с этим, введенные ограничения на импорт в Китае вероятно сохранятся, в связи с продолжающимся оттоком капитала, что негативно отражается на спросе и может поднять вопрос о мерах, которые предпринимает Китай, чтобы открыть свой рынок золота для международных трейдеров.

Налоговые реформы, демонетаризация и конфискации золота в Индии так же в ближайшее время не восстановят спрос в одном из крупнейших импортеров золота, что так же окажет давление на спрос.

( Читать дальше )

Доллар растет - продукты дешевеют. Ленивая робуста в Бразилии. Китай - плохой урожай

- 15 декабря 2016, 21:22

- |

Начнет ли доллар слабеть +обновление от 15.12

- 15 декабря 2016, 19:09

- |

Обновление от 15.12

Поднятие ставки ФРС, которое якобы повлияло на рынок и индекс доллара обновил максимумы, является лишь совпадением новости с движением рынка. Для “экспертов” это снова находка, как и недавнее решение ОПЕК.

Для нас это небыло неожиданностью

11 декабря , в закрытом разделе мы писали.

По индексу, мы переходим на наш альтернативный вариант (говорилось в прошлых обзорах). Он предусматривает ещё одно подразделение вверх. Цели видим на уровне 104-105, верхняя граница канала. Данный вариант отменит только движение ниже 99.8

Считаем что движение продолжится к этим уровням. Изменится только долгосрочная разметка, которая будет опубликована в следующих выпусках, но сильно цели не изменятся.

Вся статья.

Индекс доллара и 10-летние гос. облигации США.

- 15 декабря 2016, 00:38

- |

( Читать дальше )

прогноз индекса доллара на 2017

- 12 декабря 2016, 21:10

- |

Начнет ли доллар слабеть

- 08 декабря 2016, 18:20

- |

Вместе с тем мы достигли уровень сентимента 93% быков. Это говорит о том, что 9 из 10 трейдеров ждут продолжения роста и как обычно бывает – рынок разворачивается, чего ожидаем и мы.

( Читать дальше )

EURO; USDX. Сроки, цели.

- 04 декабря 2016, 13:46

- |

Давно не писал. Некогда. Торгую вероятности.

Самый вероятный сценарий на сегодняшний день.

При построении прогноза использовал опционные уровни.

Остальное можно увидеть на графике.

DXY на новостях!

- 29 ноября 2016, 06:39

- |

Во вторник, 29 ноября 16:30, состоится публикация данных ВВП США за 3 квартал текущего года. После обновления многолетнего максимума индекс торгуется в нисходящем канале в диапазоне 100.90-101.70.

На дневном графике индекс доллара США находится выше уровней поддержки 100.65 и 100.25.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал