Индекс Доу

Выборы президента в 2024 году, сравненные с исторической точки зрения, имеют свой аналог.

- 04 ноября 2024, 16:46

- |

Путь к президентским выборам, назначенным на 5 ноября, был диким и бурным. Однако политический ландшафт во многом напоминает другой период в истории США, что вызывает опасения.

20 октября в издании Business Insider появился материал, в котором говорилось о том, что через две недели пройдут выборы 2024 года. Они станут завершением напряжённой и временами беспрецедентной борьбы за президентский пост.

Двадцать третьего октября Мэтт Лэмперт и Роберт Фолсом, ведущие YouTube-канала Института социономики «Mood & Markets», проводят параллели между текущей политической обстановкой и одним из наиболее ярких исторических прецедентов.

[Не пропустите полную версию эпизода «Настроение и рынки» с участием Мэтта и Роберта!]

Незабываемые события этого периода пугающе похожи на те, что разворачиваются сегодня, в том числе:

Множество войн ведутся по всему миру

Действующий президент, имевший право баллотироваться на второй срок; однако он снял свою кандидатуру из-за опасений по поводу своего здоровья и популярности.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Инвестирование с использованием кредитного плеча: быстрая прибыль или быстрые убытки?

- 06 июня 2024, 17:55

- |

Одним из признаков оптимизма инвесторов является интерес инвесторов к ETF с кредитным плечом. Оправдан ли супербычий настрой? Старейший рыночный индикатор в истории индексов Dow дает пищу для размышлений.

Инвестирование с кредитным плечом может означать быструю прибыль ИЛИ быстрые потери. (На самом деле, быстрые потери более вероятны, потому что распродажи на фондовом рынке почти всегда происходят быстрее и более жестоко, чем ралли на фондовом рынке.)

В наши дни все большее число инвесторов, сосредоточено только на потенциально положительной стороне кредитного плеча.

Эти два заголовка дают представление о том, что происходит:

Розничные инвесторы скупают ETF на акции США с тройным кредитным плечом (The Financial Times, 4 мая)

Индивидуальные инвесторы более агрессивно покупают ETF с кредитным плечом (Marketwatch, 30 марта).

Теоретик волн Эллиотта за май:

( Читать дальше )

Помните о сезонных тенденциях.

- 28 августа 2023, 18:23

- |

Они не дают никаких гарантий, однако, когда эти исторические тенденции совпадают с волновым анализом Эллиотта, на них стоит обратить внимание.

Автор: Боб Стоукс

Многие инвесторы знают, что есть оптимистичные периоды для акций, например — сезон отпусков. Другие времена, как правило более медвежьи, например в сентябре и октябре.

Однако сезонные тенденции не означают, что фондовый рынок будет следовать ожидаемому сценарию каждый год.

Тем не менее, инвестор не хочет игнорировать сезонные тенденции, особенно когда технические факторы, такие как волновой анализ Эллиотта, совпадают с этими тенденциями.

В настоящее время мы вступаем в сезонно-медвежий период времени, особенно если учесть эпохальные годы. Ниже мы приводим цитату из U.S. Short Term Update от 14 августа:

В 1987 и 2000 годах август представлял прекрасную возможность продать акции. В 1929 году последний максимум был достигнут всего через несколько дней в следующем месяце, 3 сентября. На пике фондового рынка 2007 года несколько фондовых индексов достигли вершины за несколько недель до августа, в середине июля например, Dow Jones Composite, Value Line Composite и сектор малой капитализации.

( Читать дальше )

3 уровня индекса Доу Джонса и предстоящие президентские выборы 2024 года.

- 08 декабря 2022, 09:42

- |

Давайте заглянем в президентскую гонку 2024 года. За последние несколько избирательных циклов опросы давали не достоверную информацию. Хотите узнать, как фондовый рынок помогает предсказать результаты выборов?

Источник

Мы также переводим непубличные статьи из MyEWI, где публикуется более детальная информация. Подписаться

Наш блог очень легко отблагодарить, достаточно зарегистрироваться на сайте Elliott Wave International перейдя по этой ссылке.

Индекс Чарльза Доу

- 30 октября 2020, 20:09

- |

В номере «Уолл Стрит Джорнал » от 3 июля 1984 года была опубликована статья под заголовком «Столетие Индекса Чарльза Доу».

Эта статья (и не только эта )) вышла в свет, чтобы отметить сотую годовщину со дня первой публикации Чарльзом Доу среднего рыночного курса акций. Это произошло 3 июля 1884 года. Тот первый средний курс включал в себя лишь 11 акций разных компаний, 9 из которых были железнодорожные. В таком виде индекс благополучно просуществовал до 1897 года, а потом разделился на две составляющие: индекс 12 промышленных компаний и индекс 20 железнодорожных компаний. В 1928 году индекс промышленных компаний включал уже не 12, а 30 акций, а в 1929 году возник еще и индекс коммунальных предприятий. Но начало всему было положено в 1884 году, когда впервые на свет появился индекс Доу.

Сколько воды и трейдеров утекло с тех времен… )

Инвесторы США проигнорировали плохую статистику

- 12 января 2018, 08:29

- |

Ведомые растущими ценам на нефть, отечественные биржевые индексы закрылись на положительной территории. Все громче звучат голоса экспертов, которые прогнозируют дальнейший рост нефтяных цен в район 80 долларов. Естественно цены на акции энергетических компаний во всем мире растут. Аналитики Commerzbank называют рост цен на нефть «неадекватным» и обращают внимание на планы американских нефтяников нарастить производство. Ну а поклонникам технического анализа «глубоко параллельно» что, по мнению аналитиков «Commerzbank» «рынок нефти все больше отходит от фундаментальных показателей». Они видят, что в конце декабря нефтяные цены преодолели важную отметку 65 долларов и считают, что цены под полным контролем «быков». На «неадекватном» росте цен они получают адекватную прибыль.

В четверг фондовый рынок США снова обновил рекордные максимумы закрытия. «Как можно наблюдать, продолжается ротация средств участников рынка в те акции, динамика которых может стать особенно сильной на фоне увеличения темпов экономического роста», – сказал управляющий директор в трейдинговой компании Robert W. Baird Майкл Антонелли. Инвесторы делали ставки на то, что показатели в финансовых отчетах американских компаний будут сильными. Вырос промышленный сектор, чему поспособствовали акции авиакомпаний, после того как вышел позитивный прогноз от второго по величине американского перевозчика Delta Air Lines. «Фактором роста широкого рынка сегодня и в течение всей этой недели служит высокий уровень уверенности участников рынка в том, что экономическая активность будет сильной. Эта уверенность объясняет, почему спрос на нефть высок настолько, что нефтяные цены доросли до $70», – сказал главный инвестиционный стратег в Brown Brothers Harriman Скотт Клемонс. «Эта неделя как бы дает участникам фондового рынка сделать глубокий вход перед началом сезона публикации финансовых результатов компаний, – сказал Клемонс из Brown Brothers Harriman. – Участники рынка пребывают в состоянии ожидания при довольно высоком уровне оптимизма».

( Читать дальше )

Золото и индексы - отработка идеи

- 01 ноября 2016, 23:15

- |

Мини-доу красиво)).

золото лимитники сняла, ушло без меня, а идея то правильная была золото вверх — индексы вниз.

( Читать дальше )

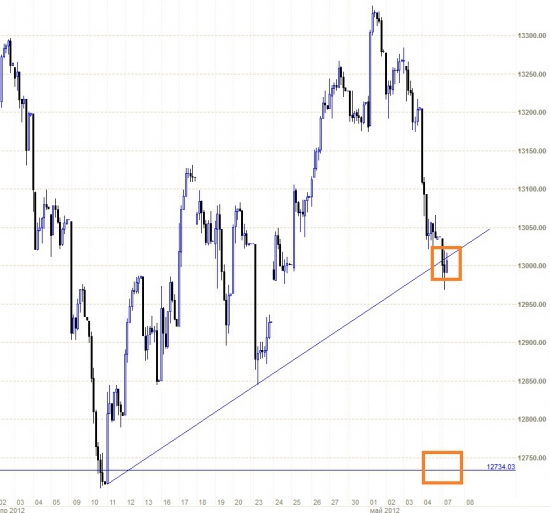

Вперед, мишки! стопы бычков вам помогут...

- 07 мая 2012, 19:41

- |

Быки из последних сил пытаются хотя-бы задержать цену на этих уровнях.

Ни о каком росте нет и речи.

Впереди слив.

Быки, парашюты с собой? а то будет больно падать…

счет пошел на часы...

( Читать дальше )

Фондовые рынки на грани коллапса!

- 28 сентября 2011, 12:27

- |

В настоящее время индекс консолидируется после августовской волны снижения. При этом текущая боковая динамика (флаг) с позиции ТА является сигналом продолжения тенденции вниз. При этом снижение может состоятся к уровням 8500-9000.

С позиции анализа пузырей и крахов в настоящее время рынок подвис на грани хаоса (когда рынок совершает колебательные движения в обе стороны) и порядка (однонаправленное мощное движение, например крах или взлет). В августе, как я писал ранее в блоге, на рынке лопнул спекулятивный пузырь, надуваемый с лета прошлого года, НО…

Если повторно провести исследование ряда на наличие пузыря, с учетом характера снижения в августе получается что крах рынка в августе (пузырь с лета 2010 года), еще является и разладкой глобального пузыря- надутого с начала 2009 года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал